-

niektórzy inwestorzy wietrzą okazję w akcjach Meta po tym, jak firma straciła ponad jedną trzecią swojej wartości;

-

aktualna wycena Meta po raz pierwszy umieszcza spółkę w koszyku wartościowych akcji;

-

odbicie kursu akcji może jednak okazać się krótkotrwałe.

Po ogromnej wyprzedaży w tym roku, akcje Meta Platforms (NASDAQ:FB), spółki macierzystej Facebooka, zaczęły wykazywać oznaki życia. Akcje wzrosły o ponad 12% w ciągu ostatnich 30 dni prześcigając innych gigantów technologicznych grupy FAANG takich, jak Aple (NASDAQ:AAPL), Amazon (NASDAQ:AMZN) i Netflix (NASDAQ:NFLX).

Akcje Meta zamknęły się w środę ceną 223,30 dol.

Zwrot nastąpił po niedźwiedzim pogromie, który obniżył wartość rynkową Meta o około 500 miliardów dolarów od szczytowych notowań akcji we wrześniu zeszłego roku. Głównym katalizatorem wyprzedaży był katastrofalny raport o zyskach z lutego, w którym firma poinformowała, że jej baza użytkowników przestała rosnąć w czwartym kwartale 2021 roku.

Ten gwałtowny spadek sprawił jednak, że wycena Meta jest niższa, niż wiele wartościowych akcji, jeśli chodzi o stosunek ceny do zysków. Akcje firmy z Menlo Park w Kalifornii sprzedawane są obecnie za 18-krotność szacowanych zysków. Dla porównania, średnia wycena w indeksie NASDAQ 100 to około 26-krotność zysków. Coś takiego spotyka Meta po raz pierwszy, odkąd została spółką giełdową.

Sygnał do kupna?

Dla większości analityków, obecna konfiguracja jest sygnałem do wkroczenia i nabycia akcji Meta. Ten gigant usług komunikacyjnych będący właścicielem Facebooka, największej platformy mediów społecznościowych na świecie oraz spółką macierzystą między innymi Instagrama i WhatsAppa, od wielu lat przynosi ogromne zyski i powinien nadal to robić prowadząc witryny internetowe najpopularniejszych mediów społecznościowe na świecie.

W notatce z tego tygodnia analityk UBS Lloyd Walmsley, podniósł swoją cenę docelową dla Meta z 280 do 300 dol. za akcję, powołując się na poprawę zaangażowania użytkowników na Instagram Reels. Nowa cena docelowa jest o około 34% wyższa, niż cena akcji z środy.

W swojej notatce pisze on:

„Uważamy, że zmiany w Instagram Newsfeed i ulepszanie treści/algorytmów Reels, mogą zwiększyć zaangażowanie, którego monetyzacji spodziewamy się w drugiej części 2022 i 2023 roku. Chociaż harmonogram jest niejasny, jesteśmy zdania, że wzrost w monetyzacji Reels złagodzenie czynników porównawczych i poprawa targetowania/pomiarów mogą sprowadzić mnożniki z powrotem do średniej z trzech lat wynoszącej ~9% premii do S&P 500”.

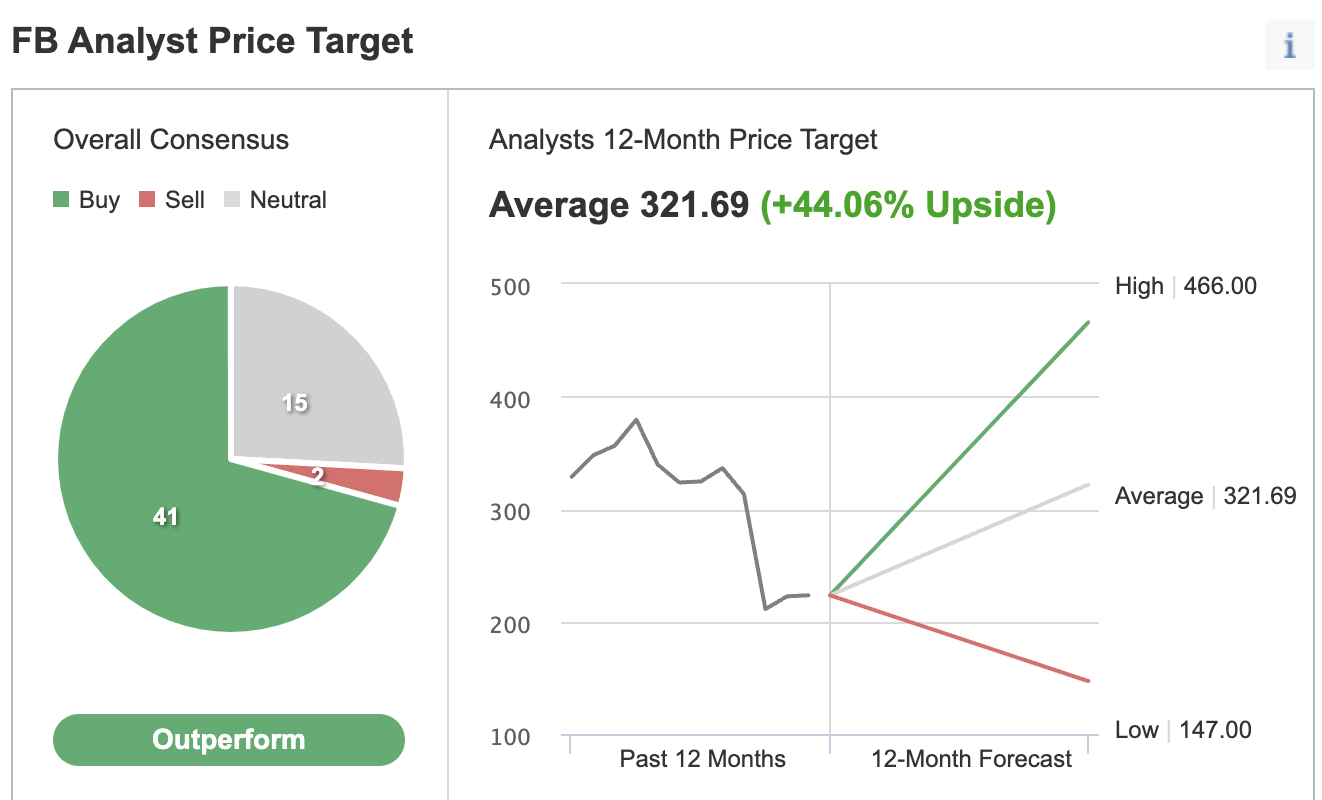

Pozytywne nastawienie Walmsleya pojawia się również w ankiecie analityków Investing.com. Większość prognostów rekomenduje kupno Meta z konsensusem dla ceny docelowej, który sugeruje 44% potencjał wzrostu.

Źródło: Investing.com

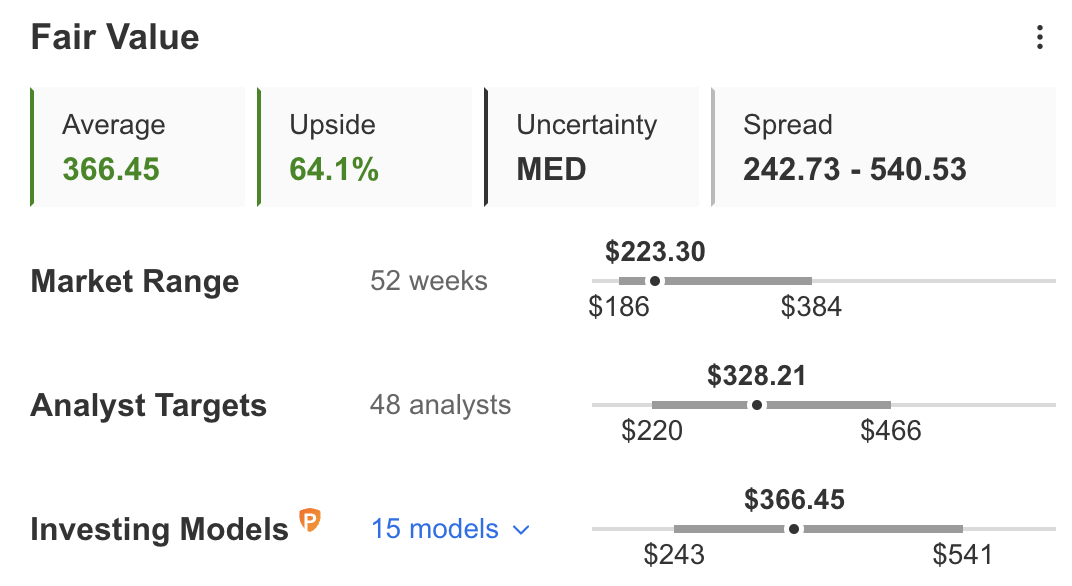

Podobnie, zgodnie z kilkoma modelami finansowymi takimi, jak te które wyceniają spółki w oparciu o mnożniki P/E lub P/S lub wartości końcowe, średnia wartość godziwa akcji Meta w

InvestingPro wynosi 366,45 dol., co oznacza ponad 60% potencjał wzrostu.

Źródło: InvestingPro

Pomimo tych optymistycznych prognoz, pragniemy ostrzec inwestorów, że dyrektor generalny Mark Zuckerberg i jego zespół mają przed sobą trudną drogę, aby skierować firmę z powrotem na trajektorię wzrostu.

Największy problem z jakim obecnie boryka się firma wynika z eskalacji wyzwań związanych z jej podstawową działalnością, w tym zwiększonej konkurencji, wrogiego otoczenia regulacyjnego i niechęci reklamodawców do dużych wydatków, gdy gospodarka wkracza w trudny okres.

Ponadto, transformacja Zuckerberga w kierunku metaverse pozostaje niejasna. Nie wiemy ile czasu zajmie to ogromne przedsięwzięcie, zanim zacznie generować zyski. Należące do Meta Reality Labs, które kształtuje ambicje firmy związane z metaverse straciło w 2021 roku 10,2 miliarda dolarów. Wyzwania te mogą w krótkim okresie utrzymać trend spadkowy akcji Meta.

Mimo to, Zuckerberg ma doskonałe osiągnięcia w przekraczaniu oczekiwań i generowaniu solidnych zwrotów dla swoich inwestorów. Naszym zdaniem Meta to wybór dla inwestorów typu „kup i trzymaj”, którzy wierzą w nowy kierunek rozwoju firmy, który w dłuższej perspektywie może okazać się opłacalny.