- Wszystkie aktywa

- Indeksy

- Akcje

- ETF

- Fundusze

- Towary

- Waluty

- Krypto

- Obligacje

- Certyfikaty

Prosimy o wyszukanie innej nazwy

Akcje banków zaczną się umacniać, gdy skończy się hossa na globalnym rynku obligac

Nie mam jakiegoś oryginalnego pomysłu na nasze banki (jest to trudne dla mnie jako byłego informatyka w sytuacji, w której zachowanie rynku zaczyna być zdominowany przez „prawniczą logikę„), więc w najbliższych dniach powrzucam trochę stosownych wykresów – może coś się z tego wyłoni. Zacznę od poziomu globalnego.

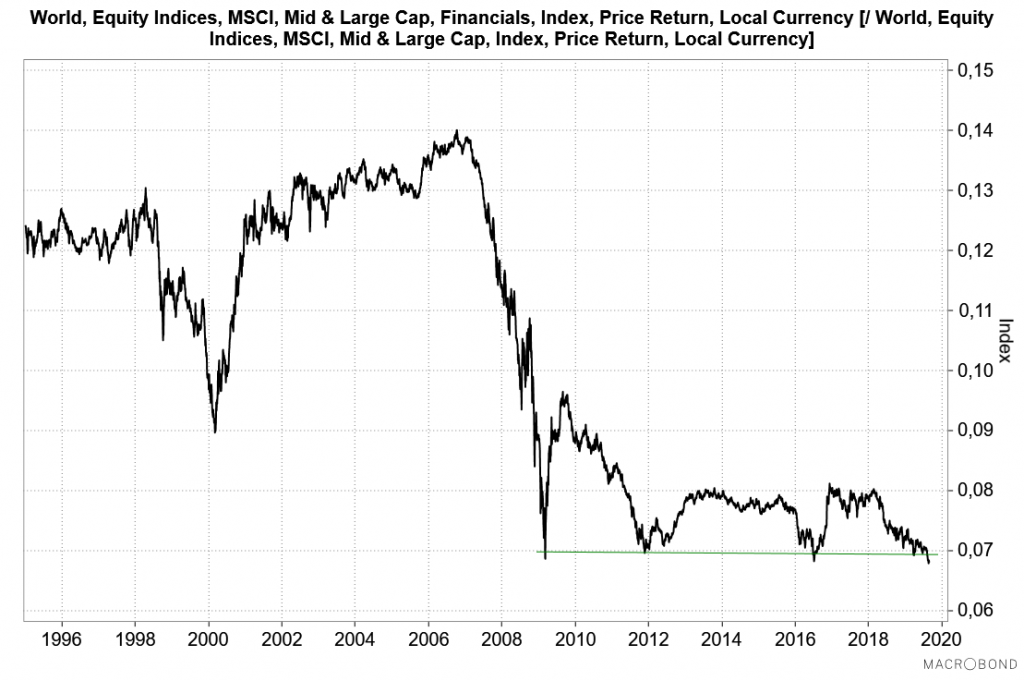

MSCI World Financials Index wygląda jak w lipcu 2002 (cykl Kuznetsa?):

Podczas ówczesnej ceny akcji spółek finansowych zaczęły się stabilizować dopiero 3 miesiące później w październiku 2002 w okolicach dołka poprzedniej cyklicznej bessy z 1998 roku. Powtórzenie tego scenariusza obecnie oznaczałoby spadek indeksu do listopada w okolice dołków z lutego i czerwca 2016, gdzie generalnie zaczęłaby się rodzić późniejsza 5-letnia hossa, w trakcie której indeks zastukałby od dołu w przełamywaną obecnie linię rozpoczętego w 2009 roku trendu wzrostowego.

Względna siła globalnego indeksu akcji spółek sektora finansowego w stosunku do reszty rynku jest już atrakcyjnie nisko w okolicach poziomów dołków z 2009, 2011 i 2016 roku, co sugeruje, że można zacząć powoli myśleć o akumulacji akcji banków przed ich cyklicznych wzmocnieniem względem reszty rynku.

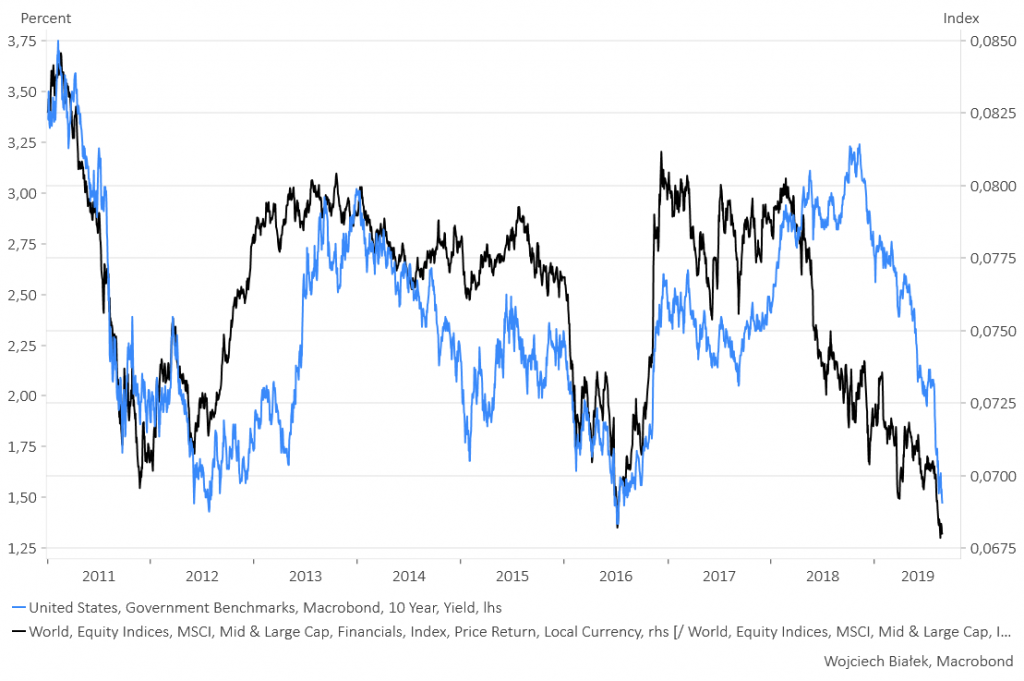

Takie wzmocnienie nie rozpocznie się jednak najprawdopodobniej dopóki nie zakończy się rozpoczęty 10 miesięcy temu spadek rentowności obligacji skarbowych na świecie („Zbliża się czas obligacji skarbowych„).

Zmiana trendu na rynku obligacji wymagałaby agresywnych obniżek stóp w USA. Od dawna kusi mnie również myśl, że Chiny i USA ostatecznie porozumieją się w tym roku kosztem strefy euro: w zamian za zniesienie amerykańskich ceł i innych szykan Chiny zobowiążą się do umocnienia juana względem dolara (chińskie towary zdrożeją w USA redukując nierównowagę handlową) równocześnie obiecując USA pomoc w silnym osłabianiu dolara względem euro (europejskie towary zdrożeją w USA). Taki hipotetyczny układ byłby pokoleniowym odpowiednikiem porozumienia z Hotelu Plaza z 1985 roku.

The Plaza Accord was a joint-agreement between France, West Germany, Japan, the United States, and the United Kingdom, to depreciate the U.S. dollar in relation to the Japanese yen and German Deutsche Mark by intervening in currency markets. The five governments signed the accord on September 22, 1985, at the Plaza Hotel in New York City. The U.S. dollar depreciated significantly since the agreement until it was replaced by the Louvre Accord in 1987.

Artykuły powiązane

Dzień dobry,Zapraszam na cotygodniowe Fusy, czyli uaktualnienie oznaczeń fal Elliotta dla wiodących indeksów giełdowych i głównych par walutowych, kryptowalut oraz towarów po...

Zanika apetyt inwestorów na ryzyko, co dotkliwie odczuły kryptowaluty. Rynek przystąpił do rozliczania D.Trumpa z jego obietnic. Koniec marca będzie bardzo ważny dla rynku...

Wprowadzenie przez prezydenta Trumpa ceł na Kanadę, Meksyk i Chiny podważyło oczekiwania dotyczące aktywności gospodarczej USA w pierwszym kwartale. Zanim rozpoczęła się globalna...

Czy na pewno chcesz zablokować %USER_NAME%?

Po włączeniu opcji blokady, ani Ty ani %USER_NAME% nie będziecie mogli zobaczyć swoich postów na Investing.com.

%USER_NAME% został pomyślnie dodany do Twojej Listy zablokowanych

Ponieważ właśnie odblokowałeś tę osobę, aby móc ponownie ją zablokować musi minąć 48 godzin.

Uważam, że ten komentarz jest:

Dziękujemy!

Twoje zgłoszenie zostało wysłane do naszych moderatorów w celu rewizji

Dodaj komentarz

Zachęcamy Cię do korzystania z komentarzy, wchodzenia w interakcje z użytkownikami, dzielenia się swoją perspektywą i zadawania pytań autorom i sobie nawzajem. By jednak zachować wysoki poziom dyskusji, który wszyscy cenimy i którego oczekujemy, prosimy mieć na uwadze następujące kryteria: