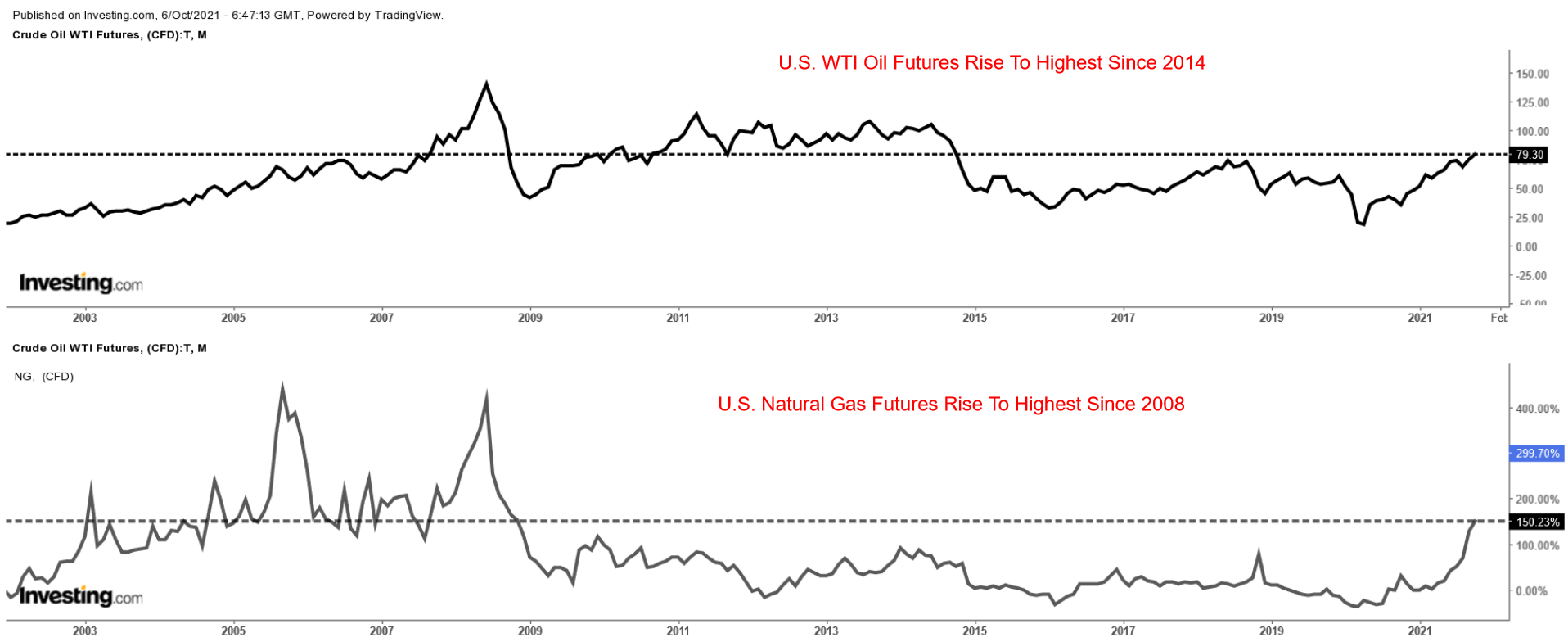

Akcje energetyczne płoną w ostatnich tygodniach, pobudzone przez wyjątkowo dynamiczny wzrost cen ropy naftowej i gazu ziemnego, które znajdują się na najwyższych poziomach od lat.

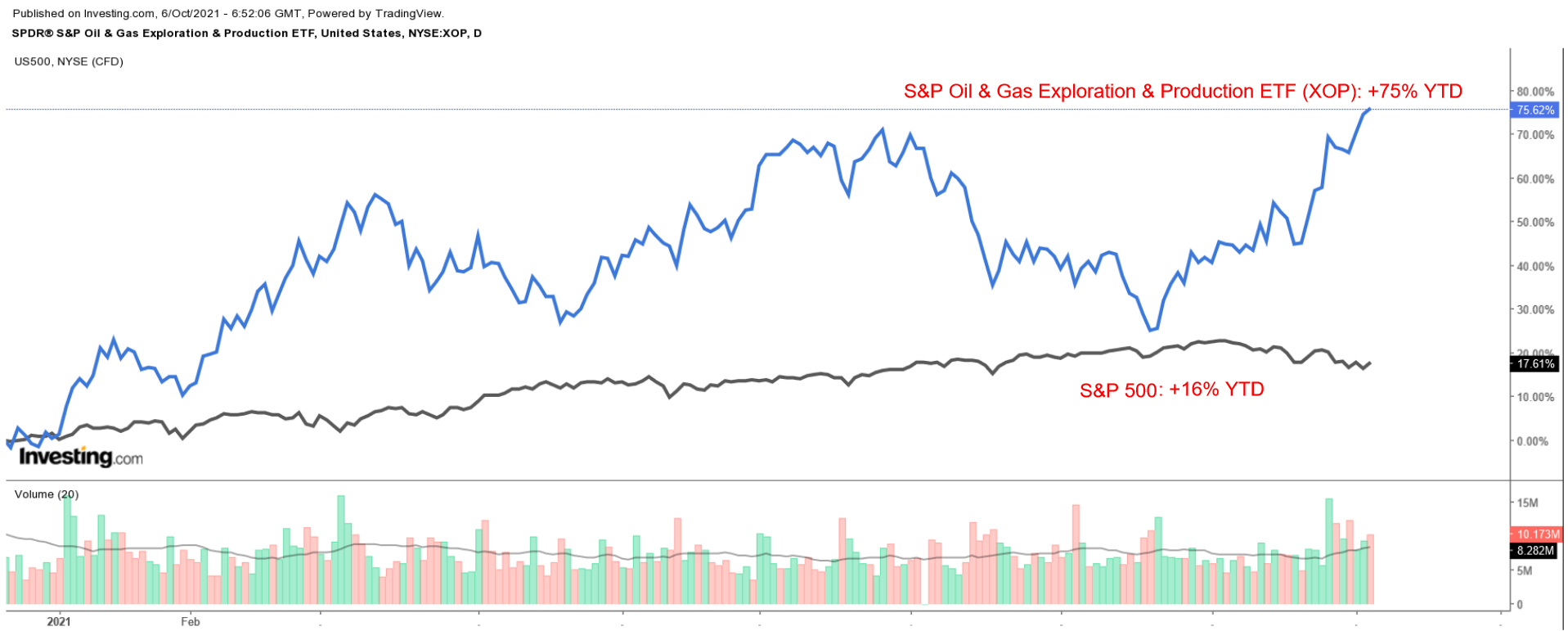

Nie dziwi więc, że jeden z głównych ETF-ów sektora energetycznego - SPDR S&P Oil & Gas Exploration & Production Fund (NYSE:XOP) - wzrósł o 75% rok do roku, osiągając najwyższy poziom od lipca 2019 r. Z kolei S&P 500 w tym samym okresie wzrósł o około 16%.

Z cenami ropy naftowej i gazu ziemnego, które testują nowe maksima, oto trzy akcje energetyczne znajdujące się na dobrej pozycji do przedłużenia swojego rajdu w górę w nadchodzących tygodniach i miesiącach.

1. Pioneer Natural Resources

- Wyniki YTD: +59.7%

- Wartość rynkowa: 42.3 mld dol.

Pioneer Natural Resources (NYSE:PXD) jest jedną z największych firm zajmujących się poszukiwaniem i wydobyciem ropy naftowej i gazu ziemnego z łupków w Stanach Zjednoczonych. Zajmuje się poszukiwaniem, zagospodarowywaniem i produkcją ropy naftowej, gazu ziemnego i ciekłego gazu ziemnego, prowadząc działalność głównie w wewnętrznej Midland basenu Permian Basin w zachodnim Teksasie.

Akcje spółki energetycznej z siedzibą w Irving w Teksasie w tym roku znacznie wyprzedziły rynek, wzrastając o około 60% w 2021 roku. W ujęciu rok do roku, akcje Pioneera wzrosły o 110% w ciągu ostatnich 12 miesięcy, korzystając z gwałtownego wzrostu cen ropy i gazu ziemnego.

PXD wzrósł do najwyższego poziomu od października 2018 r. we wtorek, przed zamknięciem na świeżym trzyletnim maksimum w wysokości 181,96 dol. Na obecnych poziomach Pioneer ma kapitalizację rynkową w wysokości 42,3 mld dol., co czyni go piątym największym producentem energii w USA, za Exxon Mobil (NYSE:XOM), Chevron (NYSE:CVX), ConocoPhillips (NYSE:COP) i EOG Resources (NYSE:EOG).

Z silnymi zyskami od początku roku, Pioneer pozostaje jedną z najlepszych nazw dla inwestorów, którzy chcą grać na trwającym ożywieniu w amerykańskim sektorze ropy i gazu.

Spółka poszukiwawczo-wydobywcza ma szansę nadal czerpać korzyści ze swojej znakomitej działalności w regionie permskim, jednocześnie korzystając z wysokich cen ropy i gazu, co pomoże napędzić przyszły wzrost zysków i sprzedaży.

Pioneer, który na początku sierpnia podał mieszane wyniki finansowe za drugi kwartał, ogłosił wprowadzenie inauguracyjnej zmiennej dywidendy w wysokości 1,51 dol. na akcję. Spółka poda wyniki po zamknięciu sesji w USA w poniedziałek, 1 listopada.

Konsensus zakłada, że zysk na akcję spółki wyniesie 3,83 dol., co oznacza wzrost o 2,100% w porównaniu do 0,17 dol. rok wcześniej. Przychody mają wzrosnąć o 154% rok do roku do 4,63 mld dol., w dużej mierze dzięki imponującemu odbiciu cen ropy i gazu.

Poza wynikami finansowymi inwestorzy będą zwracać uwagę na aktualizację planów Pioneera w zakresie wydobycia ropy i gazu na przyszły rok, a także na plany zwrotu większej ilości gotówki akcjonariuszom i redukcji zadłużenia.

2. Devon Energy

- Wyniki od początku roku: +157.4%

- Kapitalizacja rynkowa: 26,2 mld dol.

Devon Energy (NYSE:DVN) jest jedną z czołowych niezależnych firm energetycznych w kraju (USA przyp. tłum.), której działalność koncentruje się w czterech głównych obszarach: zagłębiu Delaware, Eagle Ford (NYSE:F), zagłębiu Powder River i zagłębiu Anadarko. Spółka posiada również kluczowe aktywa wiertnicze w formacji łupkowej STACK w Oklahomie.

Akcje spółki energetycznej z siedzibą w Oklahoma City w Oklahomie rozwijają się w tym roku, wzrastając o 157% do tej pory w 2021 r., ponieważ spółka czerpie korzyści z silnej produkcji i wysokich cen ropy naftowej i gazu. W ujęciu rocznym akcje spółki Devon wzrosły o 324%, co czyni ją jednym z najlepszych graczy w sektorze w ciągu ostatnich 12 miesięcy.

Akcje (NYSE:DVN) wspięły się wczoraj na świeży trzyletni szczyt 40,24 dol., po czym zakończyły notowania na poziomie 40,08 dol. Przy obecnym poziomie kapitalizacja rynkowa wynosi 26,2 mld dol.

Tani producent ropy i gazu będzie wyglądał atrakcyjnie w przyszłości, między innymi ze względu na solidne zyski od początku roku oraz pozycję lidera w amerykańskim przemyśle naftowym i gazowym.

Devon w drugim kwartale osiągnął lepsze wyniki od szacowanych. Spółka ma ogłosić wyniki za trzeci kwartał po zamknięciu rynku we wtorek, 2 listopada.

Konsensus oczekiwań zakłada zysk w wysokości 0,89 dol. na akcję, co oznacza wzrost z poziomu 0,04 dol. straty rok wcześniej. Przychody mają wzrosnąć o prawie 195% rok do roku do 3,16 mld dol., do czego przyczynią się wysokie ceny ropy i gazu oraz zwiększony popyt na energię na świecie.

Co ważniejsze, akcjonariusze będą zwracać uwagę na plany spółki dotyczące zwrotu inwestorom większej ilości gotówki. W II kwartale Devon zadeklarował stałą plus zmienną dywidendę w wysokości 0,49 dol. na akcję, o 44% wyższą niż w poprzednim kwartale.

3. Diamondback Energy

- Wyniki od początku roku: +115.2%

- Kapitalizacja rynkowa: 18,1 mld dol.

Diamondback Energy (NASDAQ:FANG) jest jednym z największych producentów ropy naftowej i gazu ziemnego w basenie permskim, co czyni go głównym graczem w amerykańskim sektorze energetycznym. Region ten, obejmujący zachodni Teksas i południowo-wschodni Nowy Meksyk, odpowiada za około 30% całkowitego krajowego wydobycia ropy naftowej.

Akcje spółki z Midland w Teksasie, której podstawową działalnością jest poszukiwanie, zagospodarowanie i produkcja ropy naftowej, gazu ziemnego i płynnego gazu ziemnego, nabrały rozpędu w tym roku, skacząc o około 115% w 2021 roku. W ujęciu rocznym akcje Diamondback zyskały aż 241%, ponieważ rosnące ceny ropy naftowej i gazu ziemnego poprawiły sentyment inwestorów do producenta energii.

FANG zakończył wtorkową sesję na ponad dwuletnim szczycie 104,16 dol., co daje mu wycenę 18,1 mld dol.

Diamondback ma nadal korzystać z poprawiających się fundamentów rynku energetycznego, zwłaszcza że ceny ropy naftowej i gazu ziemnego osiągają nowe wieloletnie maksima.

W poniedziałek, 1 listopada, po zamknięciu sesji amerykańskiej, Diamondback ogłosi swoje wyniki finansowe.

Szacunki analityków mówią o zysku za III kwartał w wysokości 2,65 dol. na akcję przy przychodach 1,49 mld dol., co oznacza wzrost odpowiednio o 327% i 107% w stosunku do analogicznego okresu roku ubiegłego. Dodatkowo, inwestorzy liczą, że spółka zaktualizuje swoje całoroczne prognozy, aby odzwierciedlić pozytywny wpływ gwałtownie rosnących cen surowców na jej działalność.

Inwestorzy oczekują również, że spółka zwróci akcjonariuszom więcej gotówki w postaci wyższej dywidendy i skupu akcji własnych. We wrześniu zarząd Diamondback zatwierdził program skupu akcji własnych o wartości do 2 mld dol., mający uzupełnić plan zwrotu 50% wolnych przepływów pieniężnych do akcjonariuszy. Spółka zwiększyła również ostatnio swoją roczną dywidendę o 12,5% do 1,80 dol. na akcję.