-

Inflacja w USA spada szybciej od oczekiwań. Coraz bliżej cel inflacyjny

-

Złoto ponownie odbija na fali osłabienia dolara amerykańskiego

-

2000 dolarów pozostaje kluczowym oporem dla wyceny złota

Kluczowym momentem w tym tygodniu z punktu widzenia danych makroekonomicznych była wtorkowa publikacja danych dotyczących inflacji z amerykańskiej gospodarki. Pomimo że odczyty były tylko minimalnie niższe od konsensusu to reakcja rynku była zdecydowana, co przełożyło się nie tylko na mocne wzrosty na rynkach akcji, ale również osłabienie dolara amerykańskiego oraz spadku rentowności obligacji skarbowych USA. Zwiększy zakres ruchów widoczny był również na złocie, którego wycena utrzymuje się aktualnie w granicach 1900-2000 dolarów za uncję. Poza czynnikami stricte makroekonomicznymi strona kupująca wsparta jest generowanym przez Banki Centralne popytem, które jest szczególnie widoczny w tym roku (w Q3 wzrost o 14% r/r osiągając 800 ton). Z punktu widzenia analizy technicznej kluczowym obszarem oporu pozostaje wspomniany wcześniej okrągły opór 2000 dolarów.

Dlaczego rynek tak mocno zareagował na dane inflacyjne?

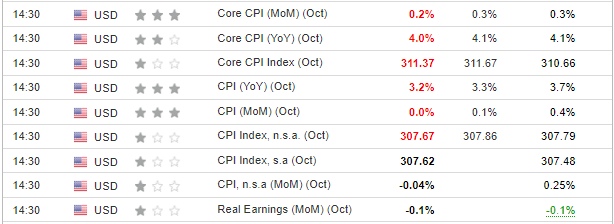

Analizując dane CPI w tym roku mieliśmy do czynienia z serią odczytów lepszych od prognoz w okresie marzec – lipiec, kiedy to finalne wyniki było niższe o 0,1% od prognoz (wyjątek marzec 0,2%). Podobnie było również we wtorek. CPI na poziomie 3,2% było lepsze od konsensusu rynkowego 3,3%, podobnie jak bazowe CPI 4% względem prognoz 4,1%.

Rysunek 1. Dane inflacyjne z USA

W porównaniu do okresu marzec-lipiec reakcja rynku na opublikowane dane była zdecydowanie mocniejsza począwszy od dolara amerykańskiego, poprzez indeksy giełdowe i rentowności obligacji, na surowcach kończąc. Podstawową różnicą jest fakt, iż zbliżamy się do kluczowego momentu, w którym Rezerwa Federalna będzie musiała nie tylko określić się co do zakończenia cyklu podwyżek, ale również sygnalizować możliwość długo wyczekiwanego pivotu. Aktualny konsensus rynkowy zakłada rozpoczęcie luzowania polityki monetarnej w maju przyszłego rok, a każde lepsze dane inflacyjne mogą przybliżać ten termin.

Rynkowe byki na złocie wypatrują gołębi

W analizie opublikowanej w zeszłym miesiącu, dostępnej w tym miejscu sygnalizowałem, że na prawdziwą hossę na złocie przyjdzie jeszcze poczekać. Wydarzenia ze Strefy Gazy oraz pozytywne dane inflacyjne to jednak jak na razie zbyt mało, aby trwale wynieść notowania powyżej 2 tys. dolarów za uncje, co zdaje się potwierdzać tezę o konieczności pivotu FED do wygenerowania kolejnej hossy.

Dodatkowym czynnikiem, który należy rozpatrywać w dłuższym horyzoncie czasowym w kontekście notowań złota jest rosnące zadłużenie zachodnich gospodarek na czele z USA. Obecny dług rządowy w Stanach Zjednoczonych wynosi już 33,7 bln dolarów i ma wzrosnąć o kolejny bilion w najbliższym horyzoncie czasowym. Biorąc pod uwagę fakt coraz mniejszego zainteresowania głównych nabywców zagranicznych, agencja Moody’s sygnalizuje możliwe problemy natury fiskalnej z tym związane, co niewątpliwie jest sytuacją na korzyść złota.

Złoto broni lokalną strefę popytową

Na początku tygodnia notowania złota obroniły lokalną strefę popytową zlokalizowaną w rejonie cenowym 1930 dolarów za uncję, co oznacza utrzymanie kursu w ramach długoterminowej konsolidacji.

Rysunek 2. Analiza techniczna złoto

Kluczowym obszarem oporu jest aktualnie testowana już okolica 1970 dolarów za uncję, której ewentualne przełamanie otwiera drzwi do kolejnej próby forsowania psychologicznej bariery 2000 dolarów, co może być problematyczne w krótkim okresie z uwagi na w/w czynniki. Jeżeli ta sztuka nie uda się kupującym, wówczas kontynuacja trendu bocznego powinna rozwijać się w granicach 1970-1930 dolarów.

-----------------------------------

SZUKASZ OKAZJI NA RYNKU AKCJI? TEN WEBINAR JEST DLA CIEBIE! Jak skutecznie znaleźć niedowartościowane akcje?

-----------------------------------