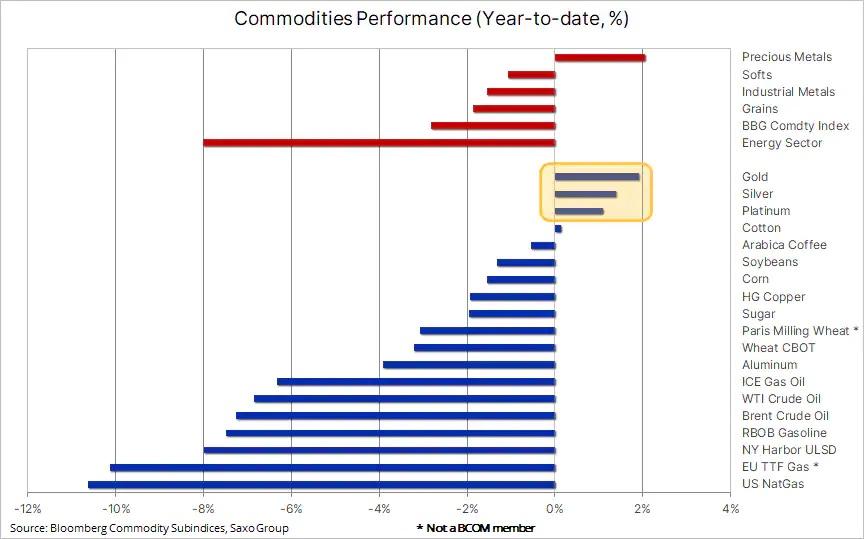

Podsumowanie: Złoto wraz ze srebrem i platyną jako jedne z niewielu surowców odnotowują wzrost w nowym roku. Najnowsza odporność złota i impet z grudnia zostały przeniesione na styczeń, ponieważ inwestorzy szukają zabezpieczenia przed wydarzeniami nadchodzącego roku, który według prognoz będzie równie trudny dla pozostałych klas aktywów, w szczególności akcji.

Złoto wraz ze srebrem i platyną jako jedne z niewielu surowców odnotowują wzrost z początkiem nowego roku. Najnowsza odporność złota i impet z grudnia zostały przeniesione na styczeń, ponieważ inwestorzy szukają zabezpieczenia przed wydarzeniami nadchodzącego roku, który według prognoz będzie równie trudny, w szczególności dla inwestujących w akcje.

W ujęciu ogólnym przewidujemy, że 2023 r. będzie korzystny dla cen metali inwestycyjnych w związku z ryzykiem recesji i tym dotyczącym wycen giełdowych, osiągnięciem przez banki centralne szczytowej wartości podwyżek stóp procentowych w połączeniu z perspektywą słabszego dolara i średnioterminowej inflacji, która nie powróci do oczekiwanego poziomu 2,5%, zamiast tego stabilizując się w okolicach 4%. Takie podejście przeważało we wtorek, w pierwszym faktycznym dniu sesji w nowym roku, kiedy to dolar uległ chwilowemu umocnieniu, a rentowności obligacji poszły w dół, podczas gdy akcje straciły na wartości, przy czym największe spółki, takie jak Tesla (NASDAQ:TSLA) czy Apple (NASDAQ:AAPL) - lider pod względem kapitalizacji rynkowej - osiągnęły nowe minima w bieżącym cyklu.

W odniesieniu do akcji, nasz główny analityk ds. rynku akcji Peter Garnry napisał w ostatniej analizie: „To nowy rok i nowe nadzieje, jednak wszystkie kwestie związane z inflacją, stopami procentowymi, ryzykiem geopolitycznym i Chinami pozostają bez zmian. Za kilka tygodni rozpoczną się publikacje zysków za IV kwartał i kluczowe pytanie brzmi: czy spółki skorygują swoje prognozy na 2023 r. w dół i czy nadal dostrzegają trudności dotyczące marż operacyjnych”.

Oprócz wspomnianych czynników wspierających złoto w bieżącym roku, przewidujemy utrzymujący się silny popyt ze strony banków centralnych zapewniający miękką dolną granicę na rynku. W ciągu pierwszych trzech kwartałów ubiegłego roku Światowa Rada Złota odnotowała, że sektor instytucjonalny nabył 673 ton tego metalu, co stanowi największą ilość od 1967 r. i to biorąc pod uwagę pełne lata. Po części motorem tego popytu jest kilka banków centralnych dążących do zmniejszenia ekspozycji na dolara. Taka „dedolaryzacja” i ogólny apetyt na złoto powinny sprawić, że będzie to kolejny solidny rok zakupów złota przez sektor instytucjonalny.

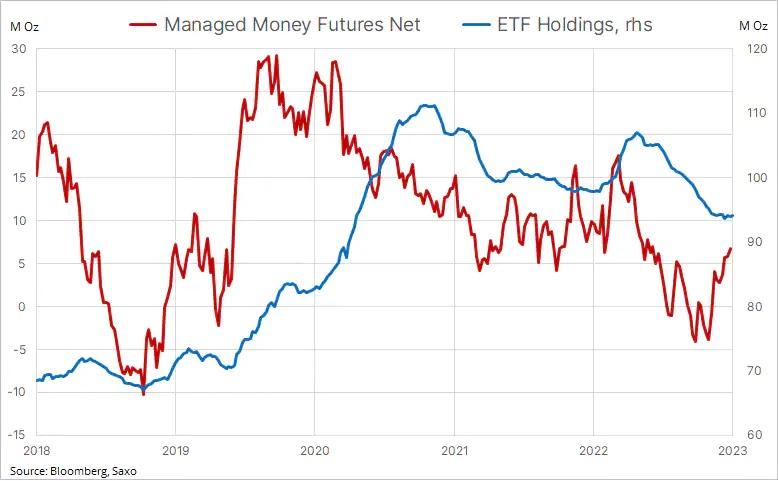

Ponadto spodziewamy się, że bardziej przyjazne otoczenie inwestycyjne dla złota zniweluje ubiegłoroczną redukcję zasobów funduszy giełdowych o 120 ton, potencjalnie powodując wzrost o co najmniej 200 ton. Równocześnie fundusze hedgingowe od początku listopada, kiedy to potrójne dno zasygnalizowało zmianę dominującej wówczas strategii sprzedaży złota przy jakichkolwiek oznakach umocnienia, stały się kupującymi netto. W rezultacie z krótkiej pozycji netto w wysokości 38 tys. kontraktów fundusze osiągnęły na dzień 27 grudnia długą pozycję netto w wysokości 67 tys. kontraktów.

Nastawienie inwestorów na początku nowego roku obrotowego zawsze jest ostrożne z obawy przed popełnieniem błędu. Równocześnie jednak obawa, że coś ich ominie (FOMO) może przyczynić się do dynamicznego budowania pozycji, które można będzie pozostawić w przypadku zmiany kierunku. W perspektywie krótkoterminowej te mechanizmy będą wywierały wpływ na akcję cenową na rynku złota, srebra i platyny, w szczególności biorąc pod uwagę ich zdecydowany wzrost w ciągu pierwszych kilku godzin sesji.

Z perspektywy technicznej wczorajsze przyspieszenie powyżej i tak już silnego trendu wzrostowego na poziomie 1 852 USD zwiększyło ryzyko, że ceny na rynku poszły w górę zbyt szybko i zbyt wcześnie, a potencjalni kupujący powinni rozważyć wstrzymanie się z decyzją w oczekiwaniu na korektę lub fazę konsolidacji. Kolejnym kluczowym poziomem oporu jest czerwcowe maksimum (1 878 USD), a następnie 1 897 USD, przy czym ten ostatni poziom stanowi zniesienie o 61,8% z linii korekty z 2022 r. Nie da się natomiast wykluczyć odwrócenia w kierunku dwudziestojednodniowej średniej ruchomej, obecnie na poziomie 1 802 USD, które sygnalizowałoby ewentualną zmianę ogólnie pozytywnego nastroju.

Więcej analiz dotyczących rynków surowców jest dostępnych tutaj.