- Jen japoński umacnia się po prawdopodobnej interwencji walutowej

- Przed nami kolejne posiedzenie Banku Japonii pod koniec miesiąca

- Uwaga inwestorów skierowana na oświadczenie Rezerwy Federalnej

- Sprawdź naszą wyjątkową promocję na narzędzie Investing Pro dostępną w tym miejscu

Notowania głównej pary walutowej z jenem japońskim od mniej więcej dwóch tygodni poruszają się w ramach korekty, która wspierana jest prawdopodobną interwencją walutową japońskiego rządu. Jak pokazuje praktyka bez koordynacji działań rządu z Bankiem Japonii utrzymująca się presja podażowa na japońską walutę powinna być utrzymana. O tym czy BOJ wejdzie na ścieżkę restrykcyjnej polityki monetarnej przekonamy się już 31 lipca, kiedy to będzie miało miejsce kolejne posiedzenie banku. W tym samym dniu odbędzie się posiedzenie Rezerwy Federalnej, które najprawdopodobniej nie przyniesie żadnych zmian w zakresie poziomu stóp procentowych, tym nie mniej oświadczenie towarzyszące może być kluczowe w określeniu prawdopodobieństwa liczby potencjalnych obniżek do końca roku.

Czy faktycznie doszło do interwencji walutowej na jenie japońskim?

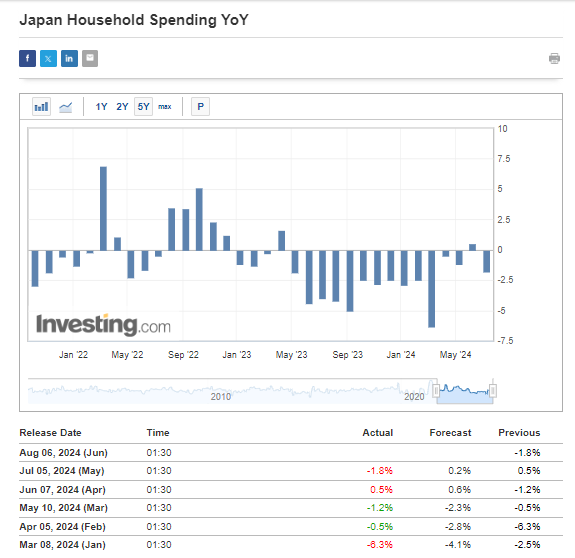

Wprawdzie rząd Japonii nie potwierdził oficjalnie interwencji walutowej (w Japonii to rząd a nie Bank Centralny jest odpowiedziany za takie posunięcia), tak jednak dynamika spadków pary walutowej USDJPY oraz dane Banku Japonii sugerują, że takowa interwencja faktycznie miała miejsce. W tym celu najprawdopodobniej wydano około 5,64 biliona jenów (35,6 miliarda dolarów), co pozwoliło znieść kurs w odniesieniu do dolara amerykańskiego w okolice 156 jenów. Nie zmienia to jednak w dalszym ciągu sytuacji fundamentalnej, która zdecydowanie wspiera sprzedających jena japońskiego szczególnie na parze USDJPY z uwagi na znaczącą różnicę w poziomie stóp procentowych. Szansę na zniwelowanie tej różnicy włodarze Banku Japonii będą mieli w przyszłym tygodniu na kolejnym posiedzeniu, jednak najprawdopodobniej nie zobaczymy żadnych zdecydowanych ruchów z uwagi na dane napływające z japońskiej gospodarki. Szczególnie problematyczna może być dynamika wydatków konsumenckich, która konsekwentnie (z jednym wyjątkiem w ostatnim miesiącu) kształtuje się poniżej zera. Ostatnie dane tylko potwierdzają ten trend i ponownie zaskoczyły negatywnie.

Rysunek 1. Dynamika wydatków gospodarstw domowych w Japonii

W przypadku gdy Bank Japonii zaskoczy jastrzębio rynek, wówczas co najmniej lokalne umocnienie jena powinno postępować.

FED w kluczowym momencie

Przed dolarem amerykańskim w dalszym ciągu stoi widmo kontynuacji osłabienia wraz z możliwym rozpoczęciem pivotu we wrześniu przez Rezerwę Federalną. Aktualnie wygląda na to, że rynek dyskontuje spodziewaną obniżkę we wrześniu o 25 pb, co wycenianie jest w dalszym ciągu na ponad 90% prawdopodobieństwo. Do utrzymania dalszej presji podażowej rynek będzie potrzebował jednak więcej sygnałów, że na jednym ruchu się nie skończy i przed nami pełnoprawny cykl luzowania polityki monetarnej. Do tego niezbędny będzie spadek inflacji, dlatego też uwaga inwestorów będzie skupiona na danych za czerwiec, które aby wspierać ten scenariusz powinny pokazać spadek CPI r/r poniżej 3%.

USDJPY w perspektywie kontynuowania ruchu w kierunku południowym

Po tym jak pod koniec zeszłego tygodnia byliśmy świadkami lokalnego odbicia, para walutowa USDJPY wraca do spadków, a kontynuacja odreagowania szerokiego trendu wzrostowego jest obecnie scenariuszem bazowym. Pierwszym celem dla niedźwiedzi jest testowany już poziom wsparcia zlokalizowany w rejonie cenowym 155 jenów za jednego dolara.

Rysunek 2. Analiza techniczna USDJPY

W przypadku gdy sprzedającym udałoby się przełamanie wskazanego poziomu wówczas poziom 152 jenów, gdzie miało miejsce silne odbicie popytowe na początku maja będzie dawać możliwości podłączenia się do trendu po jeszcze lepszej cenie.