- Firma mediów społecznościowych Snap wypadła z łask inwestorów w obliczu wielu problemów fundamentalnych i makroekonomicznych;

- Akcje SNAP straciły 77,5% od początku roku i 87,3% w stosunku do rekordowego poziomu z września 2021 roku;

- Spodziewam się więcej bólu dla inwestorów Snap, ponieważ wyniki za III kwartał ujawnią rosnące straty i malejące przychody.

To był ciężki rok dla spółki Snap (NYSE:SNAP). Firma z Santa Monica w Kalifornii straciła ponad dwie trzecie swojej wartości w wyniku toksycznej kombinacji obaw o recesję, spowolnienia wydatków na reklamę cyfrową i zwiększonej konkurencji ze strony firm takich jak TikTok.

Ukierunkowana na reklamy firma mediów społecznościowych, która była jednym z największych zwycięzców czasu pandemii, cierpiała również z powodu represji Apple (NASDAQ:AAPL), która walczy z systemami śledzenia użytkowników w iOS oraz skutkami trwającej wojny w Ukrainie.

Po wzroście do rekordowego poziomu 83,34 dol. we wrześniu 2021 r., akcje SNAP gwałtownie spadły od tego czasu, do 9,34 dol. w dniu 28 lipca. Od tego czasu akcje zanotowały skromne odbicie, zamykając się na poziomie 10,58 dol. w czwartek, ale nadal są o około 88% poniżej szczytu i aż 77,5% niżej od początku roku.

Na obecnym poziomie, kapitalizacja rynkowa firmy z Santa Monica w Kalifornii wynosi 17,5 mld dolarów. W szczytowym momencie wycena osiągnęła 136 mld dolarów.

Pomimo ostrego resetu wyceny uważam, że SNAP jest podatna na dalsze straty w nadchodzących tygodniach, co może spowodować, że akcje mogą spaść do poziomu sprzed pandemii.

Oczekuje się, że kolejny poważny katalizator spadków pojawi się, gdy Snap ogłosi wyniki finansowe za trzeci kwartał po zamknięciu rynku amerykańskiego w czwartek 20 października.

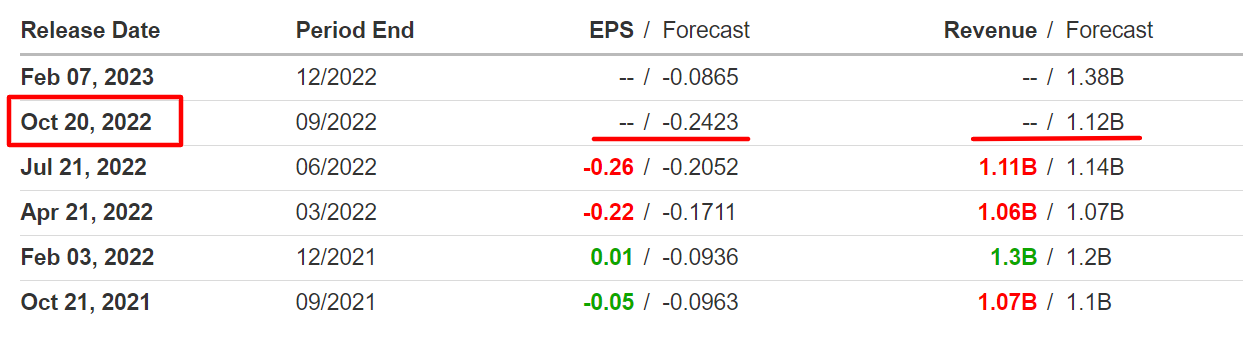

Konsensusowe szacunki mówią, że firma macierzysta Snapchata - która od czasu wejścia na giełdę w 2017 r. zdołała osiągnąć zysk tylko raz - ogłosi stratę w wysokości 0,24 dol. na akcję. Dla porównania, w tym samym kwartale ubiegłego roku, strata na akcję wyniosła 0,05 dol.

Przewiduje się, że przychody wzrosną zaledwie 4,6% rok do roku do 1,12 mld dolarów, ponieważ korporacje i małe firmy będą nadal ograniczać wydatki na reklamę. Jeśli to się potwierdzi, oznaczałoby to najwolniejsze tempo rocznego wzrostu sprzedaży w historii.

Snap mocno rozminął się z oczekiwaniami dotyczącymi zysków i wzrostu sprzedaży, gdy w lipcu opublikował wyniki za II kwartał w obliczu słabych wyników w swojej podstawowej działalności reklamowej i rosnącej konkurencji ze strony chińskiej aplikacji do udostępniania wideo - TikTok.

Co więcej, zarząd firmy nie przedstawił perspektyw, ponieważ rzekomo „wybieganie w przyszłość pozostaje niewiarygodnie trudnym wyzwaniem”.

Następnie ta firma zajmująca się mediami społecznościowymi ogłosiła pod koniec sierpnia, że planuje zwolnić około 20% swoich 6 400 pracowników, ponieważ szuka sposobów na obniżenie kosztów operacyjnych.

Dział sprzedaży reklam Snap również przeżył wstrząs, gdy dyrektor ds. biznesowych Jeremi Gorman oświadczył, że odchodzi, aby zająć się reklamami w spółce Netflix (NASDAQ:NFLX). W ramach restrukturyzacji odszedł również szef sprzedaży reklam w obu Amerykach - Peter Naylor i dołączył do Gormana w firmie zajmującej się streamingiem wideo.

Gorman, który pojawił się w Snapie w 2018 roku jest szanowanym managerem, który wcześniej spędził sześć lat w spółce Amazon (NASDAQ:AMZN). Jego zatrudnienie miało na celu uwiarygodnienie firmy Snap zajmującej się sprzedażą reklam. Naylor był starszym wiceprezesem w Hulu ds. sprzedaży reklam przez sześć lat zanim dołączył do Snapa w 2020 roku.

Odejście dwóch starszych dyrektorów ds. reklamy jest postrzegane, jako negatywny czynnik i zwiększa obawy inwestorów dotyczące przyszłości działalności reklamowej tej firmy specjalizującej się w mediach społecznościowych.

Podsumowując

Spodziewam się, że przeciwności na rynku reklamowym utrzymają się przez resztę roku i do początku 2023 r., ponieważ reklamodawcy przeniosą wydatki do kanałów o wyższej skuteczności, w czasach trudnej sytuacji gospodarczej.

To nie wróży dobrze wysiłkom Snapa w zakresie monetyzacji, co prawdopodobnie wydłuży ścieżkę spółki do osiągnięcia rentowności i zwiększy ryzyko realizacji.

Pomimo trwającej kilka miesięcy wyprzedaży, akcje Snap są nadal przewartościowane, ponieważ są wyceniane na ponad 28-krotność tegorocznej sprzedaży, co czyni je mniej atrakcyjną opcją w obecnym otoczeniu rynkowym.

Zastrzeżenie: W chwili pisania tego tekstu, Jesse nie ma żadnej pozycji, w żadnej z wymienionych akcji. Poglądy omówione w tym artykule są wyłącznie opinią autora i nie należy ich traktować, jako porady inwestycyjnej.