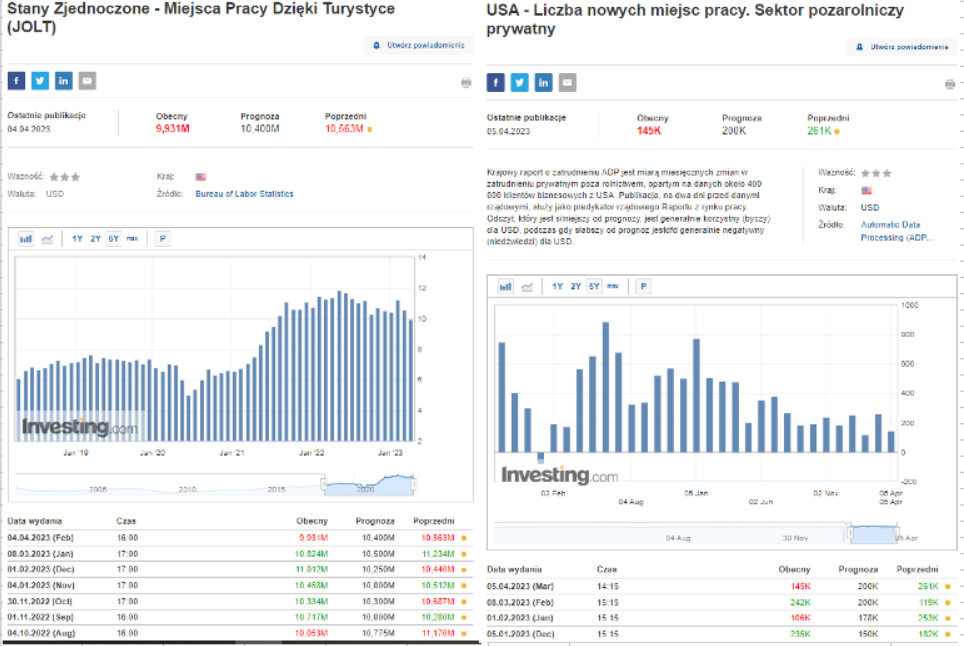

Amerykański rynek pracy wydaje się obecnie jednym z kluczowych elementów, który powstrzymuje Rezerwę Federalną w wykonaniu pivotu, lub co najmniej wyhamowaniu restrykcyjnej polityki monetarnej. Podstawowym czynnikiem pozostaje oczywiście inflacja, jednak silny rynek pracy jest jej jednym z fundamentów w dłuższym okresie czasowym. W tym tygodniu poznaliśmy kilka odczytów, które mogą sygnalizować, że pozytywny trend w tym segmencie może właśnie ulegać odwróceniu. We wtorek zaprezentowane zostały dane dotyczące liczby nowych wakatów JOTL, które spadły poniżej 10 mln (9,93 mln) pierwszy raz od lipca 2021 roku jednocześnie kształtując się gorzej od prognoz na poziomie (10.40 mln). Taka sytuacja zdarzyła się pierwszy raz od sierpnia zeszłego roku. Kolejnym negatywnym sygnałem były odczyty ADP, które również rozczarowały pokazując wynik znacząco poniżej 200 tys. nowych miejsc pracy.

Rysunek 1. Odczyty JOLT oraz ADP

Najważniejsze dane poznamy jednak w piątek, które mogą ukształtować kierunek amerykańskich indeksów giełdowych w okresie po świątecznym.

Odczyty NFP ponownie w centrum uwagi

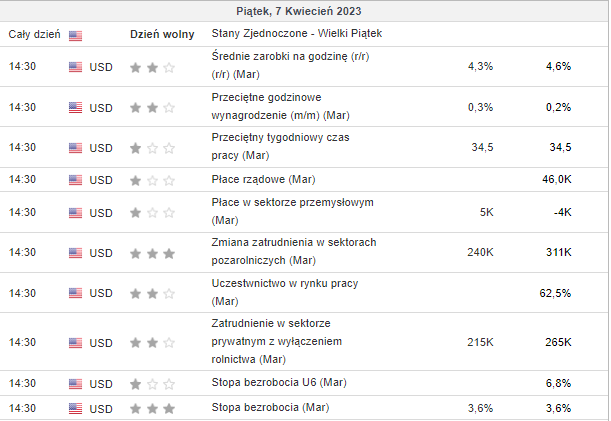

Po serii negatywnych danych w tym tygodniu uwaga inwestorów skupi się na odczytach non-farm payrolls, które są najbardziej istotne z punktu widzenia wpływu na rynki finansowe. Należy zwrócić uwagę, że ze względu na Wielki Piątek rynki finansowe będą zamknięte, dlatego też reakcji inwestorów będziemy wypatrywać dopiero w przyszłym tygodniu. Biorąc pod uwagę prognozy sytuacja nie wygląda źle, gdyż nie spodziewane są żadne większe odchylenia względem tego, co obserwowaliśmy w ostatnich miesiącach.

Rysunek 2. Prognozy dotyczące amerykańskiego rynku pracy

To oznacza, że jeżeli prognozy się zrealizują, wówczas będzie można mówić o utrzymaniu siły amerykańskiego rynku pracy, co w konsekwencji może umocnić dolara amerykańskiego oraz wywołać większą przecenę aktywów ryzykownych. Jeżeli jednak zobaczymy kontynuację negatywnych odczytów z poprzednich dni, wówczas teza o odwróceniu tendencji w obliczu postępującego spowolnienia gospodarczego będzie coraz bardziej realna.

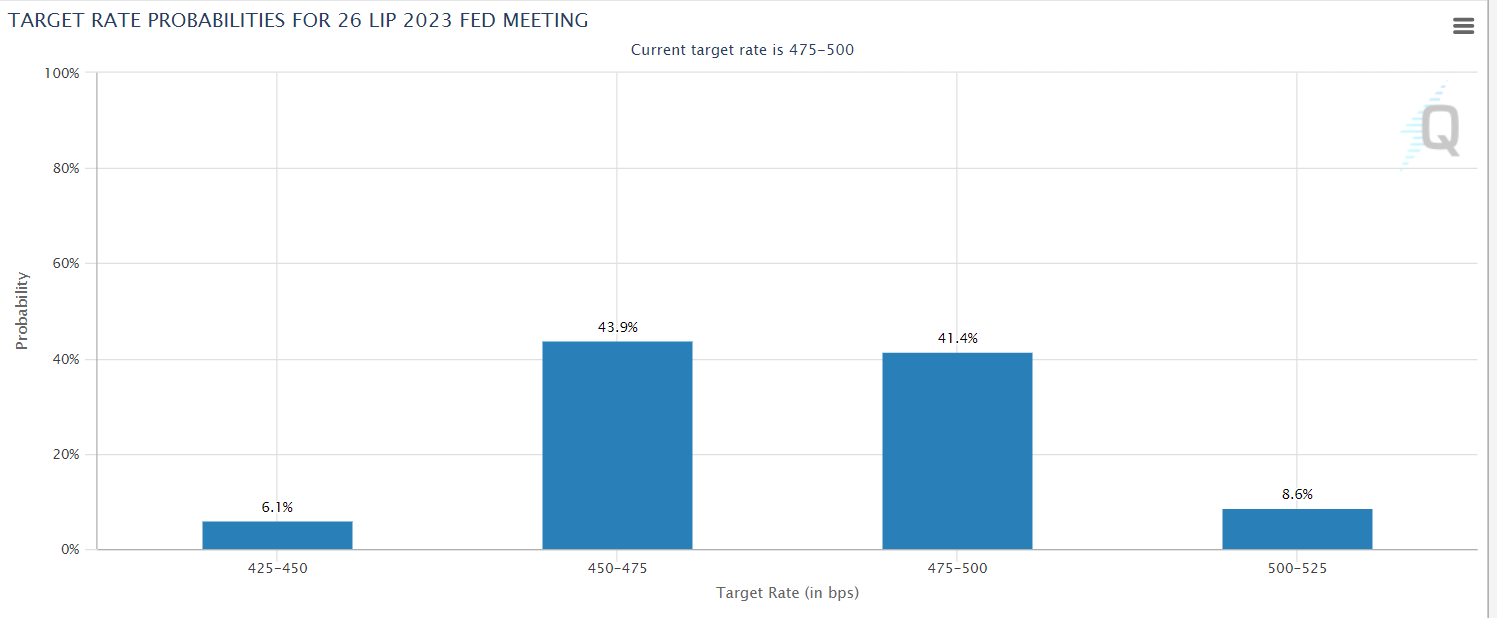

Rynek zakłada obniżki stóp procentowych w lipcu

Rozbieżność pomiędzy oczekiwaniem rynku co do obniżek stóp procentowych już na lipcowym posiedzeniu, a komunikatami FED, że obniżki stóp procentowych na ten moment nie są rozważane powoduje, że kolejne posiedzenie będzie kluczowe. Aktualnie prawdopodobieństwo utrzymania obecnych poziomów na posiedzeniu w lipcu wynosi niewiele powyżej 41%, przy niemal 44% za ich obniżeniem. Na posiedzeniach w maju oraz czerwcu konsensusem pozostaje utrzymanie przedziału 4,75-5%.

Rysunek 3. Prawdopodobieństwo poziomu stóp procentowych w USA na posiedzeniu w lipcu

W związku z tym Rezerwa Federalna najprawdopodobniej będzie już musiała zająć bardziej konkretne stanowisko w sprawie prowadzonej polityki monetarnej w najbliższych miesiącach. Jeżeli FED będzie twardo stał przy swoim i nie będzie planował obniżki stóp procentowych, wówczas może to być silny impuls dla rynków do kontynuacji szerokiego trendu spadkowego. Wcześniej jednak poznamy dane dotyczące inflacji oraz zatrudnienia, które będą kluczowe przy podjęciu decyzji.

NASDAQ testuje równość korekt

Na fali nieco bardziej gołębich oczekiwań w ostatnich tygodniach zyskuje NASDAQ, który ostatecznie dotarł w okolice kluczowego obszaru definiowanego jako równość z największą korektą w trendzie spadkowym. Aktualnie strona podażowa zdołała wybronić ten rejon i wygląda na to, że przed świętami sytuacja nie ulegnie już większej zmianie.

Rysunek 4. Analiza techniczna NASDAQ

Ewentualne rozszerzenie odbicia powinno napotkać pierwsze problemy już w okolicach 12900 pkt oraz niżej na 12200 pkt, gdzie znajdują się wyraźnie zarysowane obszary wsparcia. Wybicie wskazanej geometrii oraz wypadającej nieco wyżej strefy podażowej powinno być możliwe w sytuacji, gdy jutrzejsze dane będą gorsze od prognoz, co otwiera drogę do spełnienia predykcji rynkowych w zakresie obniżania stóp procentowych.

Jeśli uważasz, że moje analizy są przydatne i chcesz otrzymywać powiadomienie, gdy tylko zostaną opublikowane, kliknij przycisk OBSERWUJ na moim profilu!