Podczas piątkowej sesji uwaga inwestorów będzie koncentrować się wokół danych o inflacji CPI w USA. Jeśli dzisiejsze odczyty wpiszą się we wczorajszy trend zaprezentowany przez wskaźniki PPI, to z pewnością kolejną podwyżka stóp procentowych w USA stanie pod dużym znakiem zapytania. Inflacja PPI wyhamowała bowiem w lipcu do 1,9 r/r z 2,0% r/r wobec oczekiwanego wzrostu do 2,2% r/r. Podobnie było w przypadku bazowego wskaźnika PPI, który obniżył się do 1,8% r/r z 1,9% r/r wobec oczekiwanych 2,1% r/r. Konsensus rynkowy zakłada natomiast niewielki wzrost wskaźnika cen i usług konsumentów. Jeśli w rzeczywistości dane pozytywnie zaskoczą, to korekta na dolarze ma szansę się rozwinąć. W przeciwnym wypadku dane staną się bodźcem do powrotu waluty amerykańskiej do trendu spadkowego. Kwestia inflacji wydaje się być obecnie determinantą kolejnych działań ze strony członków FOMC, którzy zanim poprą kolejny wzrost kosztu pieniądza w USA, chcieliby zobaczyć wzrost presji płacowej, która z kolei powinna przełożyć się na zwiększenie wskaźnika dynamiki inflacji. Janet Yellen jest przekonana, że dalsze zacieśnianie się rynku pracy (rosnące zatrudnienie i spadająca stopa bezrobocia) przełoży się w końcu na presje inflacyjną. Jednak zdaniem Williama Dudley’a inflacja zacznie dopiero wzrastać w średnim terminie. Szef oddziału Fed w Nowym Jorku nie jest także przekonany o tym czy inflacja powróci do docelowego poziomu 2,0% w skali roku. Dudley, podobnie jak i Yellen wierzy jednak, że dobra kondycja rynku pracy w połączeniu ze słabym dolarem będzie sprzyjać wzrostowi inflacji, jednakże na chwilę obecną wydaje się, że ten proces może zając więcej czasu niż zakłada Fed. Warto zwrócić również uwagę na to, jak dzisiejsze odczyty inflacyjne przełożą się na prawdopodobieństwo wzrostu kosztu pieniądza w grudniu.

Na rynku walutowym w dalszym ciągu widać większy popyt na waluty takie jak jen japoński i frank szwajcarski. Wzrost awersji do ryzyka nie służy jednak naszej krajowej walucie. Wczoraj EUR/PLN testował okolice 4,2830, natomiast USD/PLN wzrósł przejściowo nieco poniżej poziomu 3,6500. Dzisiaj z Polski zostaną opublikowane dane o bilansie płatniczym i finalny odczyt inflacji CPI w lipcu. Przypomnę, że szacunkowy odczyt inflacji za lipiec zaskoczył i przyśpieszył do 1,7% w skali roku z 1,5% r/r. Jednakże złoty pozostanie głównie pod wpływem czynników na rynkach zagranicznych. Dalszy spadek apetytu na bardziej ryzykowne aktywa może negatywnie przekładać się na wycenę złotego.

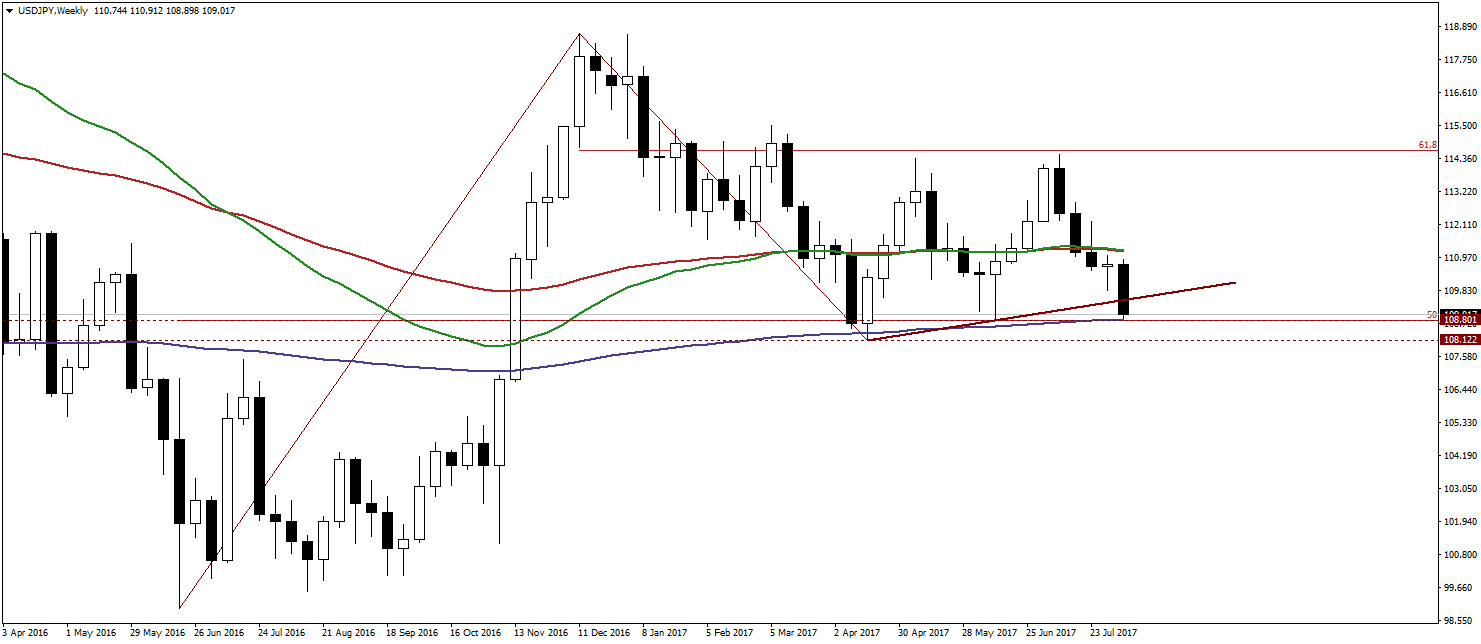

W reakcji na słabsze dane o inflacji PPI z USA oraz utrzymującą się niepewność USD/JPY kontynuował spadki w dniu wczorajszym i przełamał linię poprowadzoną po minimach lokalnych na wykresie tygodniowym. Dzisiaj spadki pogłębiły się w okolice 200-okresowej średniej EMA w skali W1, która wraz z dołkiem z 14.VI. wyznacza najbliższe wsparcie na poziomie 108,80 jenów za dolara. W tym rejonie przebiega również 50% zniesienia całości fali wzrostowej z poziomu 98,95. Z technicznego punktu widzenia zejście poniżej wsparcia na poziomie 108,20 otworzy drogę w kierunku 108,12, gdzie znajduje się minimum lokalne z 17.IV. W przypadku umocnienia dolara nastąpi powrót w okolice 109,50.

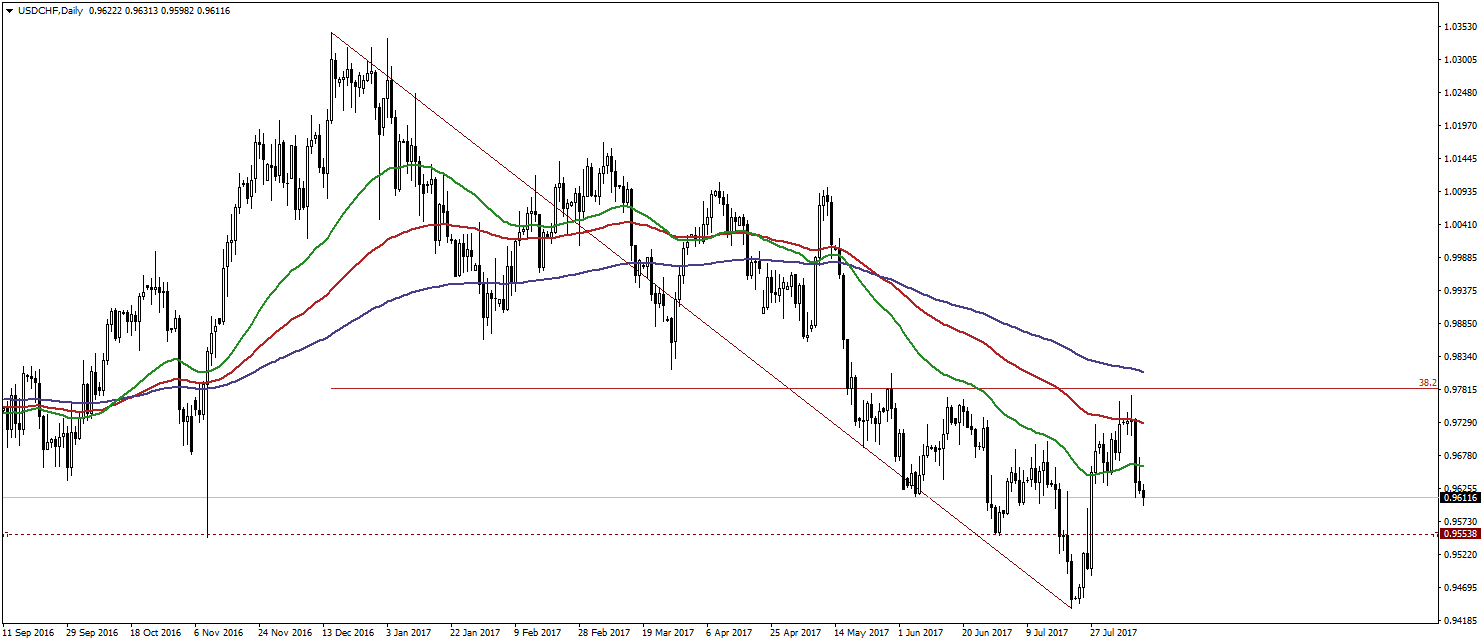

Notowania USD/CHF utrzymują się poniżej kluczowych średnich kroczących EMA (50-, 100- i 200-okresowej) w skali D1 oraz 38,2% zniesienia Fibo całości fali spadkowej z poziomu 1,0342, co z technicznego punktu widzenia powinno sprzyjać dalszym spadkom na tej parze. W przypadku utrzymania siły franka para powinna kierować się w okolice wsparcia w rejonie 0,9550. Najbliższy opór wyznacza 50-okresowa średnia w skali dziennej na poziomie 0,9660.