Kluczowe informacje z rynków:

USA / DANE: Opublikowane w piątek po południu dane Departamentu Pracy USA pokazały wyższy od spodziewanego wzrost liczby nowych etatów w gospodarce (w sektorze pozarolniczym wyniósł on w listopadzie 228 tys. wobec szacowanych 195 tys.), stopa bezrobocia pozostała na poziomie 4,1 proc. (najniższym od 17 lat), ale negatywnie zaskoczył wzrost dynamiki płacy godzinowej – tylko o 0,2 proc. m/m i 2,5 proc. r/r wobec szacowanych 0,3 proc. m/m i 2,7 proc. r/r (dane za październik zrewidowano nieco w dół). Poznaliśmy też dane nt. nastrojów konsumenckich Uniwersytetu Michigan (szacunki na połowę grudnia wyniosły 96,8 pkt. wobec szacowanych 99 pkt., oraz prognozy oczekiwań inflacyjnych na najbliższy rok (wzrost do 2,8 proc. z 2,5 proc. w listopadzie).

USA / PODATKI: Media cytują słowa senator Susan Collins, która przyznała w niedzielę, że nie jest pewna, czy poprze ostateczną wersję ustawy podatkowej, czeka na jej ostateczną wersję.

CHINY: Opublikowane w sobotę dane nt. listopadowej inflacji CPI i PPI wskazały na jej wzrost odpowiednio o 1,7 proc. r/r i 5,8 proc. r/r (to nieco poniżej oczekiwanych 1,8 proc. r/r i 5,9 proc. r/r).

NOWA ZELANDIA: Nowym szefem RBNZ zostanie znany z konserwatywnego podejścia Adrian Orr, który obejmie stanowisko 27 marca 2018 r. Agencje przytoczyły też opinię ekonomistów NZIER, których zdaniem dynamika wzrostu gospodarczego utrzyma się w najbliższych 5 latach poniżej poziomu 3 proc., co sprawia, że RBNZ nie musi się spieszyć z podwyżkami stóp procentowych.

EUROSTREFA / NIEMCY: Lider SPD, Martin Schulz wezwał w weekend do budowy Stanów Zjednoczonych Europy do 2025 r., do czego sceptycznie podeszli przedstawiciele CDU/CSU. Wcześniej delegaci SPD wyrazili zgodę na rozpoczęcie negocjacji ws. Wielkiej Koalicji (SPD i CDU/CSU).

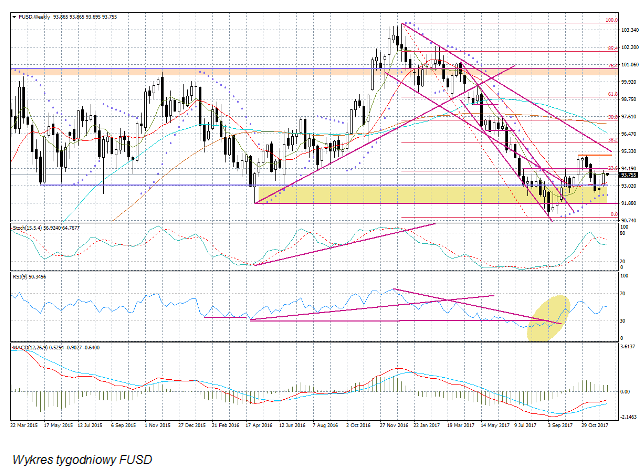

Opinia: Dolar zaczyna tydzień od nieznacznej korekty, która jest kontynuacją osłabienia rozpoczętego po publikacji piątkowych danych Departamentu Pracy. Jeszcze przed tą publikacją zwracałem uwagę, że środek ciężkości przesunął się z odczytów dotyczących liczby nowych etatów i stopy bezrobocia, na dane dotyczące płacy godzinowej. Gospodarka jest bliska stanu pełnego zatrudnienia (bezrobocie jest najniższe od 17 lat), więc naturalną rzeczą stają się oczekiwania zakładające wyższy wzrost dynamiki wynagrodzeń – to jedna z kluczowych kwestii dla prognoz inflacji, która w ostatnich miesiącach rozczarowuje. Tymczasem płace nie rosną tak jak by tego oczekiwali ekonomiści, co automatycznie zabiera „jastrzębią” argumentację dla FED. Posiedzenie, które zakończy się w komunikatem i konferencją prasową Janet Yellen w najbliższą środę, zaowocuje trzecią w tym roku podwyżką stóp procentowych o 25 p.b., ale ten ruch jest od dawna w cenie. To, co się liczy teraz, to oczekiwania związane z ewentualnym ruchem w marcu 2018 r. Obecnie prawdopodobieństwo takiego ruchu oscyluje wokół 70 proc. – nie jest źle, ale i też nie na tyle dużo, aby móc wyraźniej wzmocnić dolara. Rynek może zakładać, że skoro FED najpewniej podtrzyma prognozę trzech podwyżek stóp procentowych w przyszłym roku, to mogą mieć one miejsce w czerwcu, wrześniu i grudniu, kiedy to Rezerwa będzie mogła lepiej ocenić perspektywy inflacji (do tego czasu płace powinny już wyraźniej się ruszyć), a także wzrostu gospodarczego w kontekście procedowanej reformy podatkowej Trumpa i zapowiadanych przez Biały Dom szczegółów programu wydatków infrastrukturalnych w styczniu. Z drugiej strony dwie podwyżki stóp w ostatnich 4 miesiącach przyszłego roku mogą okazać się zbyt dużym obciążeniem dla gospodarki (i dla rynków finansowych), biorąc pod uwagę, że od października proces redukcji bilansu FED wejdzie na „docelowy poziom”, tj. 50 mld USD miesięcznie. Zobaczymy, w każdym razie „mocny przekaz” po najbliższym posiedzeniu FED raczej się nie pojawi, chociażby też z tego powodu, że odchodząca prezes Janet Yellen nie będzie widziała takiej potrzeby, skoro już od lutego za politykę pieniężną będzie odpowiadał Jerome Powell. Oczywiście nowy prezes może mieć tzw. „mocne wejście” w marcu, ale obecnie jest nieco za wcześnie na tego typu spekulacje.

Słabość dolara poza tematem FED opisywanym powyżej, ma jeszcze drugi powód. W weekend agencje zacytowały słowa senator Susan Collins z Partii Republikańskiej, która dała do zrozumienia, że się „zastanawia”, czy poprzeć ostateczną wersję reformy podatkowej, która jest obecnie „scalana” przez delegatów z dwóch izb Kongresu. Pani Collins już wcześniej dała się poznać jako krytyk pomysłów firmowanych przez Biały Dom i nie było pewne, czy poprze głosowanie w Senacie. Wtedy przeciw opowiedział się tylko Bob Corker przez co ustawa przeszła w relacji 51-49. Dwóch dysydentów to jednak za dużo, stąd też obawy rynków są zrozumiałe. Jeżeli głosowanie będzie się przesuwać, to ustawa nie trafi do Trumpa przed Gwiazdką – Republikanie postawili sobie za cel, że Kongres wyśle prezydentowi ustawę przegłosowaną ponownie przez obie izby Kongresu, najpóźniej do 22 grudnia. Warto też wspomnieć, że do tego czasu Kongres (tym razem też przy wsparciu Demokratów) powinien przegłosować ustawę podnoszącą limit zadłużenia kraju. Te daty jednak niebezpiecznie się nakładają – w zamieszaniu podatkowym Republikanom może nie udać się realizacja pomysłu zakładającego, że Demokraci zgodzą się na scenariusz, w którym sprawa zadłużenia nie powróci przed listopadowymi wyborami do Kongresu.

Na wykresie koszyka FUSD widać, że cofnęliśmy się od rejonu oporu 94,10 pkt. (szczyt w zeszłym tygodniu wypadł przy 94,06 pkt., ale korekta nie jest na razie głęboka. W zasadzie „dopuszczalny” scenariusz to spadek nawet do 93,14 pkt. – dopiero złamanie tego kluczowego wsparcia wywracałoby koncepcję zakładającą testowanie okolic szczytu z przełomu października i listopada b.r. w rejonie 95 pkt. Nie oznacza to jednak, że negatywny scenariusz nie ma szans na realizację. W najbliższych dniach wiele będzie zależeć od drugiej waluty w parze z dolarem.

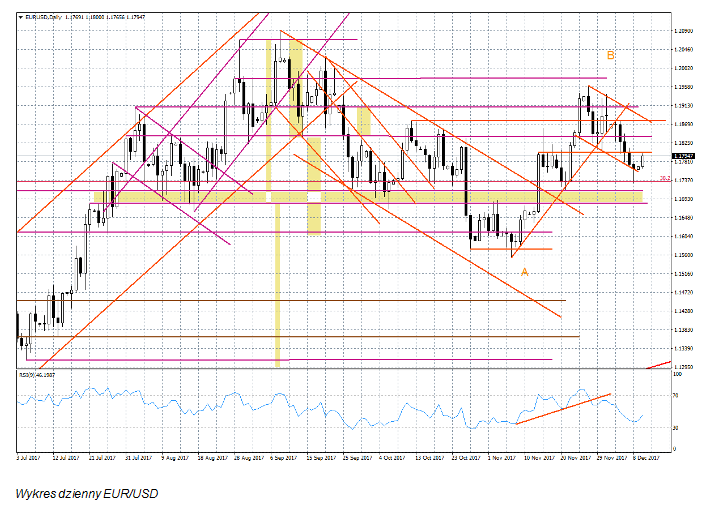

Zwłaszcza, że najbliższy tydzień będzie okresem posiedzeń wielu banków centralnych. W czwartek mamy posiedzenie Europejskiego Banku Centralnego, które będzie mieć wpływ na notowania euro. Teoretycznie raczej nie należy oczekiwać „jastrzębich” tonów, ale i też trudno będzie znaleźć „gołębie” nuty – ECB pozostawi rynek w sferze domysłów i spekulacji, co do perspektyw zakończenia QE w 2018 r., co może lekko podbić notowania euro. W poniedziałek rano lepsze zachowanie się wspólnej waluty można tłumaczyć słowami szefa SPD, który zdaje się, że postawił sobie za cel zbudowanie zjednoczonej Europy do 2025 r. Jakkolwiek irracjonalistycznie może to brzmieć teraz, trzeba wziąć pod uwagę, że SPD w negocjacjach z chadekami będzie dążyć do wzmocnienia swojej pozycji przetargowej i znacznie większego wpływu na politykę zagraniczną Niemiec. Rynki finansowe optymistycznie podchodziły na wiosnę do proeuropejskich wizji prezydenta Francji, teraz kluczowe będzie to, czy Macron znajdzie partnera do realizacji swoich pomysłów w Niemczech. Oczywiście nie można wykluczyć, że rozmowy SPD z CDU/CSU, które potrwają do wiosny zakończą się fiaskiem, ale prosta kalkulacja polityczna wskazuje na to, że byłby to też koniec „legendy Angeli Merkel” i początek poważnego kryzysu słabości chadeków – stąd też na razie rynki raczej nie będą grać na taki scenariusz.

Na wykresie EUR/USD widzimy odbicie od dolnego ograniczenia kanału spadkowego, tymczasem górne przebiega dopiero przy 1,1875…

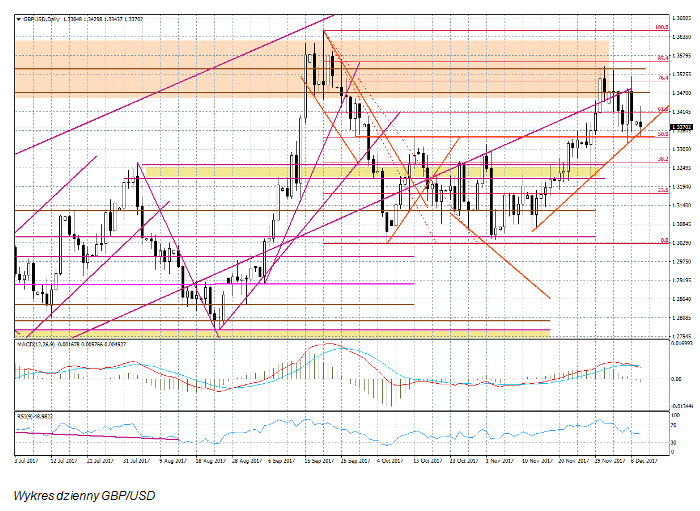

Ten tydzień będzie też ważny dla funta. Dzisiaj premier May ma wygłosić przemówienie w Izbie Gmin, gdzie przedstawi jako sukces porozumienie z UE w sprawie Brexitu – jego ostateczne warunki będą zaakceptowane podczas unijnego szczytu w dniach 14-15 grudnia. Na funcie nie było widać jednak tzw. rajdu ulgi. Rynek raczej pozostaje nerwowy, gdyż inwestorzy zastanawiają się teraz, na ile postulat 2-letniego okresu przejściowego wysuwany przez Londyn na początek drugiej fazy rozmów nt. Brexitu (będzie omawiana też sprawa dostępu do unijnego rynku) stanie się faktem i będzie zawierał korzystne rozwiązania. Ta kwestia może uciąć obawy związane z tzw. twardym Brexitem i idącym za tym ryzykiem odpływu kapitałów z Wysp w 2018 r. Czy jednak te obawy nie są nadmierne?

Na wykresie GBP/USD mamy kolejny test mocnego wsparcia 1,3336-41. Jego złamanie bez dodatkowych mocnych impulsów może być trudne, chociaż ważne będzie, aby jeszcze dzisiaj notowania powróciły ponad poziom 1,34. W kolejnych dniach emocji dostarczą dane makro – jutro mamy odczyt listopadowej inflacji CPI, w środę dane z rynku pracy, a w czwartek dynamikę sprzedaży detalicznej oraz posiedzenie Banku Anglii.