Indeks największych polskich spółek giełdowych – WIG20 w tym roku notuje już blisko 30% na minusie. Wynik ten według jednego z portali branżowych jest najgorszym wynikiem na tle światowym – według nich „WIG20 jest najgorszym indeksem świata”.

Na wstępie krótka informacja dla osób preferujących przekaz audiowizualny – niniejszy materiał służył jako skrypt do filmu na YouTube, do którego przejdziesz tutaj:

Wracając do głównego tematu: podczas jednego odcinka sprzed paru tygodni omówiliśmy japoński indeks NIKKEI225, który swój ostatni szczyt widział w 1990 roku. Jednak jak jeden ze słuchaczy słusznie zauważył w komentarzach – nasz rynek pod tym względem w cale nie wygląda dużo lepiej, bo reprezentant polskiej giełdy, czyli WIG20 również od przeszło jednej dekady jest na minusie i według artykułu z gazety „Parkiet”, w tym roku WIG20 jest nawet najgorszym indeksem świata:

Zacznę może od tego, że nie można ze sobą porównywać stopy zwrotu z indeksów z różnych krajów, bo każdy z tych indeksów notowany jest w innej walucie. Przez to też indeksy z krajów z bardzo wysoką inflacją, często mają wyższą stopę zwrotu niż indeksy z niską inflacją. Oznacza to, że realny wynik z inwestycji dopiero otrzymamy po uwzględnieniu inflacji. Dlatego też trzeba o tym pamiętać, że przy porównywaniu różnych indeksów, powinno się to robić po przeliczeniu do jednej wspólnej waluty, na przykład do dolara.

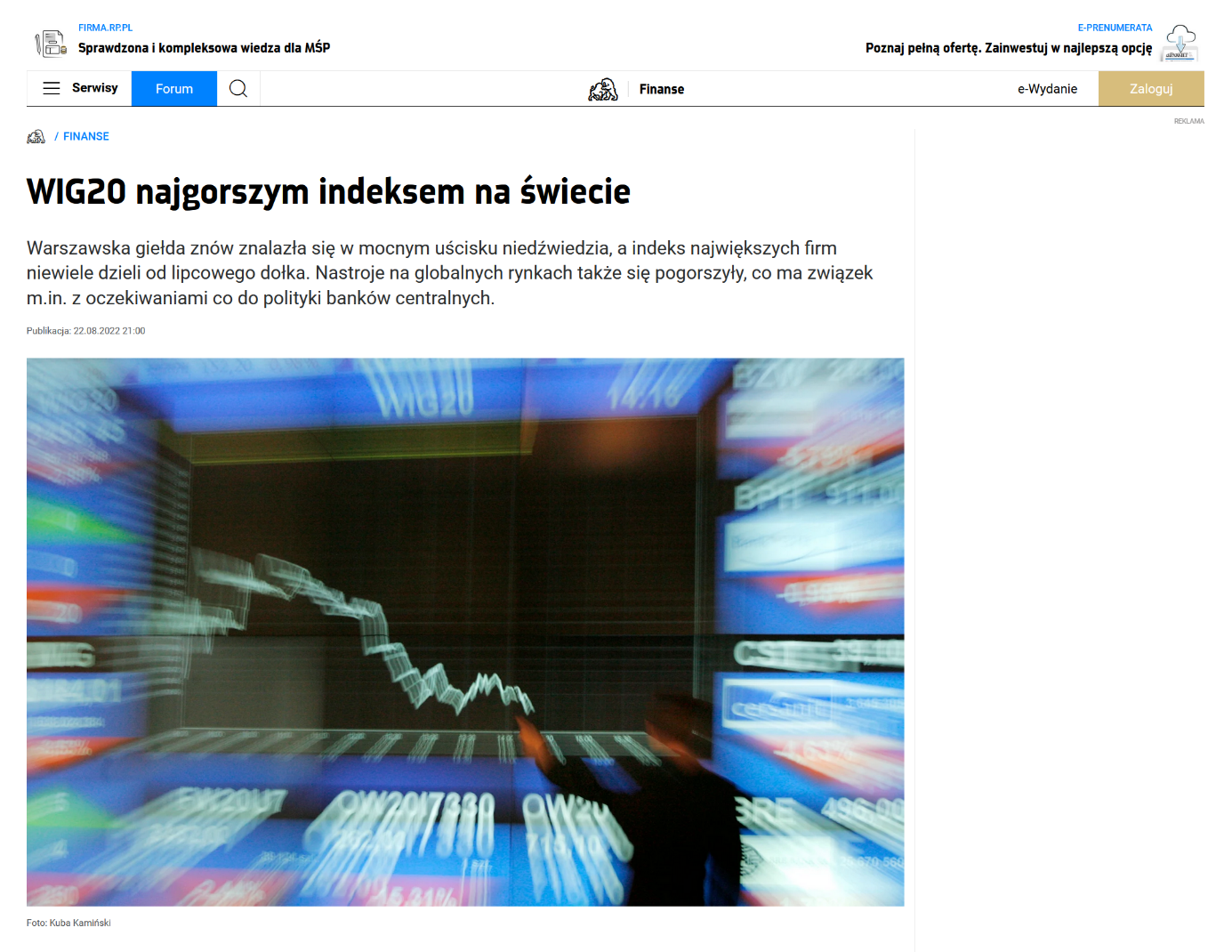

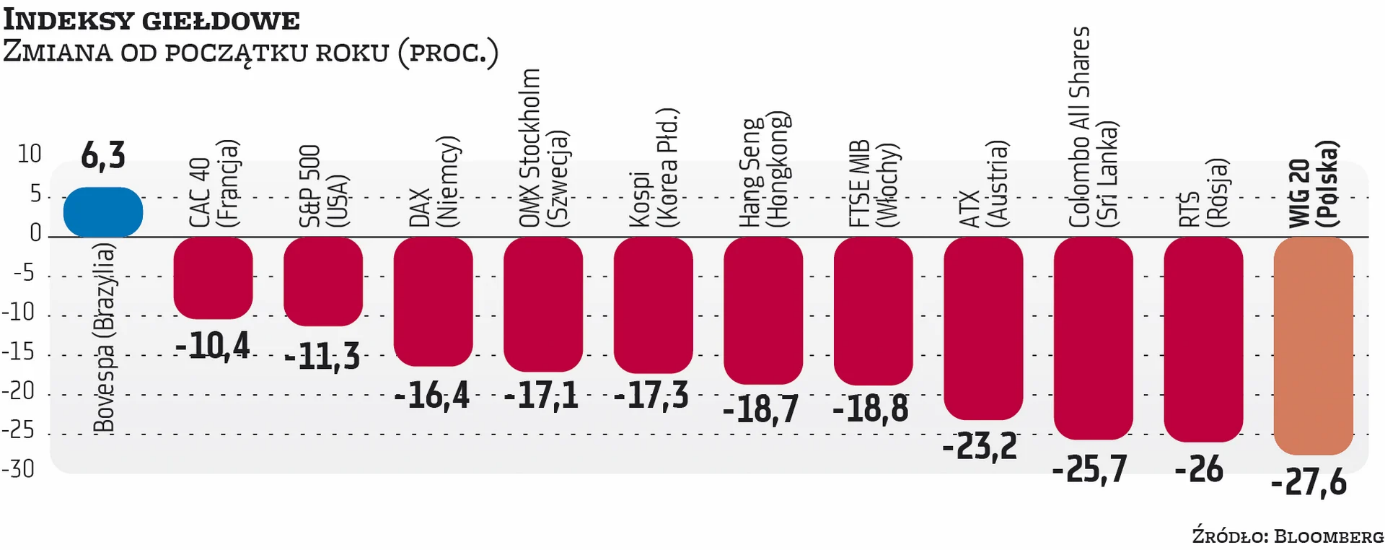

Grafika przedstawiona przez gazetę „Parkiet” (która pochodzi ze źródła Bloomberg) sugeruje, że polski rynek jest najgorszym rynkiem na świecie ze stratą równą 27,6%. Wynik ten wychodzi więc, że jest nawet słabszy od wyniku jaki można było uzyskać inwestując na rosyjskiej giełdzie, która w tym samym czasie straciła mniej, bo 26%. Jednak mimo, że w bieżącym roku Polska walczy z najwyższą inflacją od wielu lat inflacją, to mimo tego w stosunku do Rosji jest ona nadal niższa:

Oznacza to też, że realna stopa zwrotu po uwzględnieniu inflacji jest w obu przypadkach słabsza.

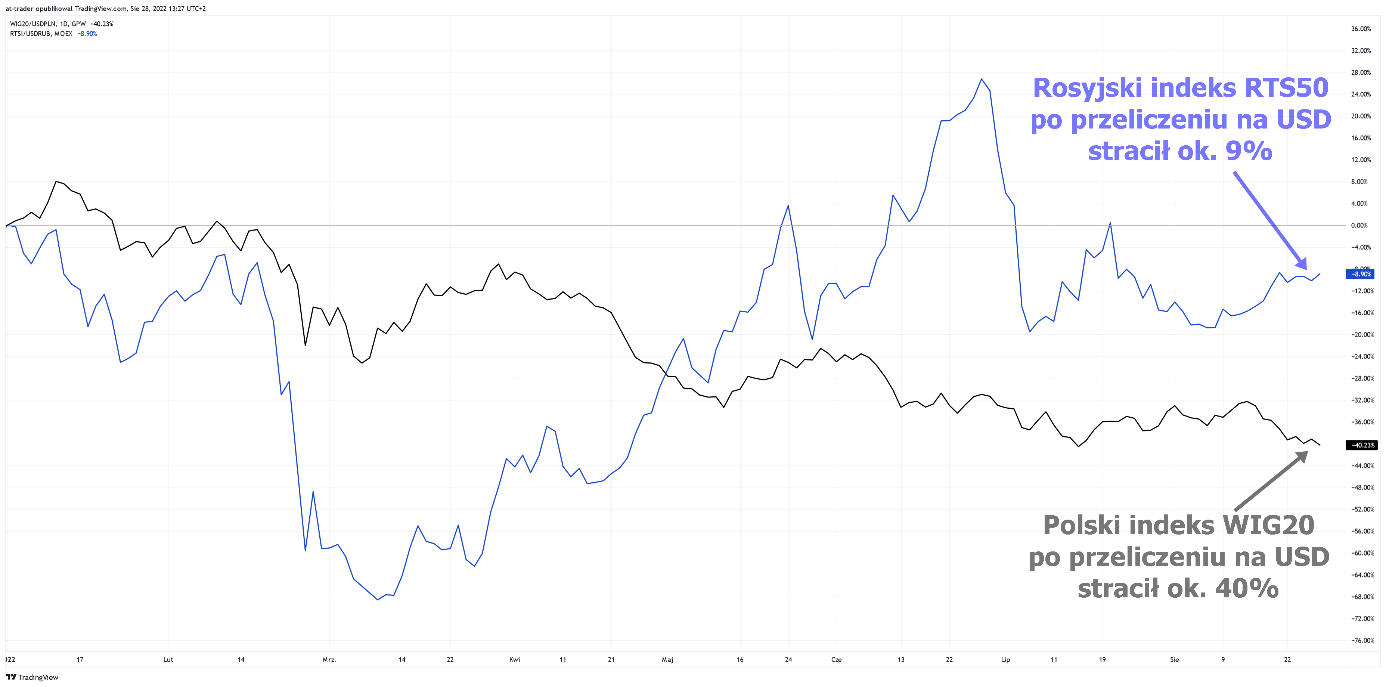

Dla lepszego porównania wyników z tych indeksów, można je przeliczyć do tej samej waluty i po przeliczeniu wyniku liczonego w amerykańskim dolarze, wychodzi że Polski WIG20 stracił w tym roku 40%, a Rosyjski RTS50 9%.

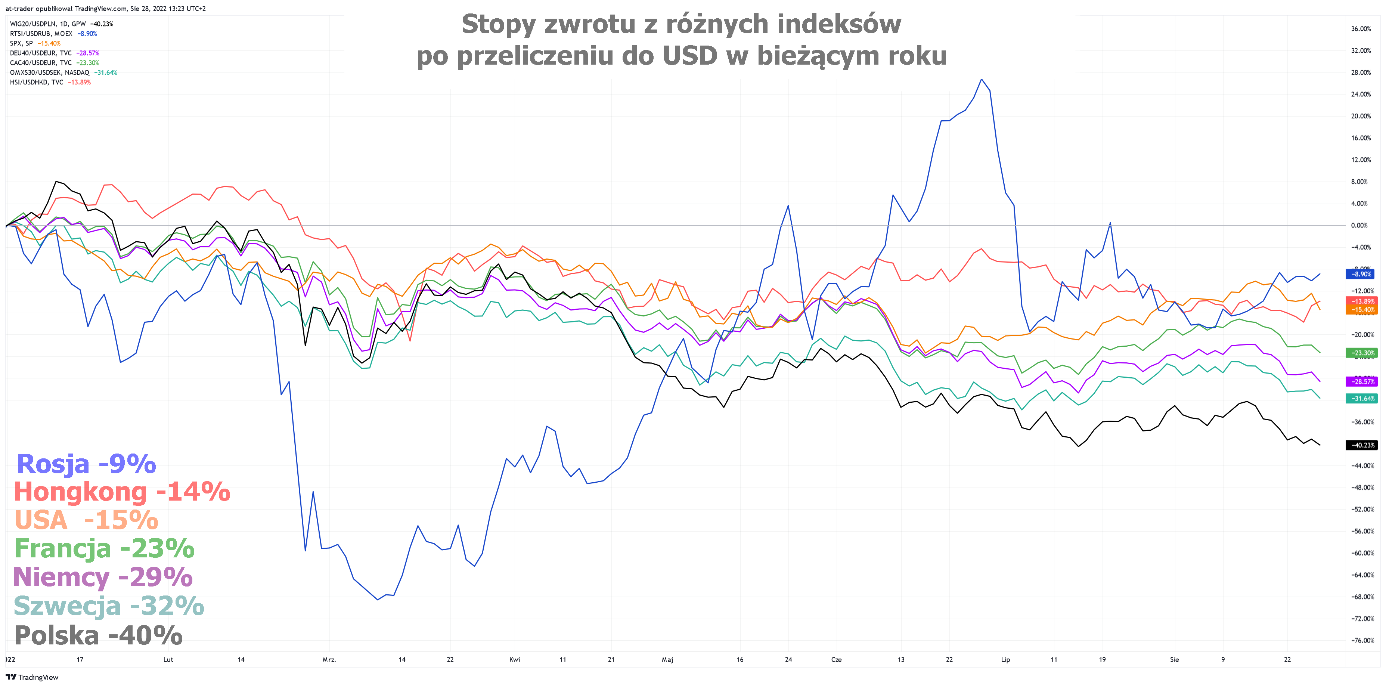

Również na tle globalnym w cale nie wychodzimy dobrze, bo po przeliczeniu stóp zwrotu do tej samej waluty, Polska giełda plasuje się dosyć nisko:

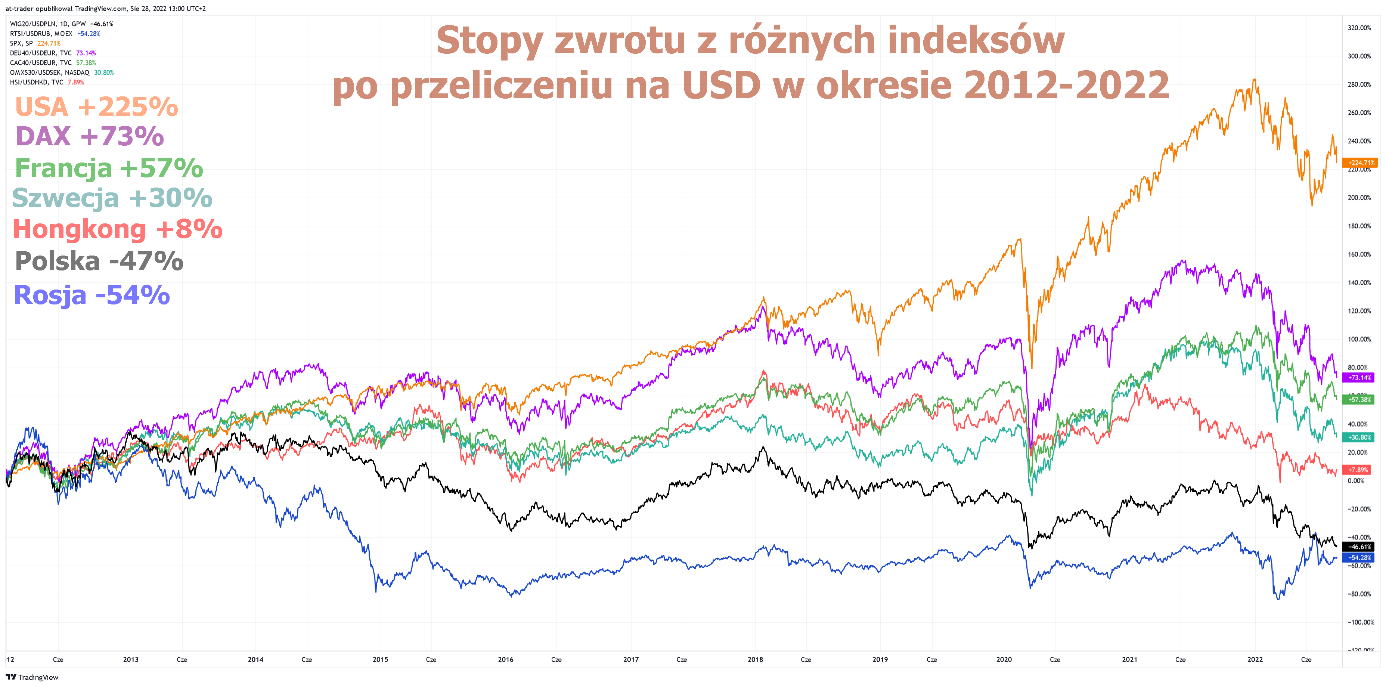

Niska pozycja indeksu WIG20 w tym roku, niestety również i w ujęciu dziesięciu-letnim pozostaje bardzo niska. Przeliczając stopy zwrotu do jednej waluty i licząc od 2012 roku polski indeks stracił 47%, Rosyjska giełda straciła 54% i pozostałe kraje w naszym porównaniu są z kolei na plusie – Hongkong zyskał 8%, Szwecja zyskała niecałe 30%, Francja 57%, Niemcy 73% i USA 225%.

Będąc bardzo drobiazgowym można oczywiście uwzględnić, że poszczególne indeksy mają różną konstrukcję, gdzie na przykład niemiecki DAX uwzględnia również dywidendy, polski WIG20 z kolei dywidendy w swoim kursie nie uwzględnia, ale amerykański indeks S&P500 również nie uwzględnia dywidendy i mimo tego w naszym porównaniu wypracował on najwyższą stopę zwrotu.

Także brak uwzględniania dywidendy w indeksie WIG20 nie jest dostatecznym argumentem tłumaczącym słabe wyniki polskiej giełdy. Szukając przyczyn dlaczego WIG20 na tle konkurencji radzi sobie tak słabo, powinniśmy w pierwszej kolejności sprawdzić w jaki sposób WIG20 jest dokładniej skonstruowany:

O wyborze spółek wchodzących w skład indeksu WIG20 decyduje bezpośrednio ich kapitalizacja rynkowa i wartość obrotu ich akcjami. W ramach indeksu WIG20 nie może być notowanych więcej niż 5 spółek z jednego sektora oraz liczba akcji w wolnym obrocie musi być większa niż 10%.

Listę spółek wchodzących w skład indeksu WIG20 ustala się po ostatniej sesji stycznia, jest to tzw. rewizja roczna, lub na ostatniej sesji kwietnia, lipca i października – tzw. korekta kwartalna. Pierwsze dni notowania w indeksie mogą z kolei nastąpić z pewnym opóźnieniem czasowym. Podstawowym kryterium zmiany składu indeksu jest średnia ważona dwóch kryteriów:

Pierwsze kryterium to wielkość obrotu giełdowego akcji spółki w relacji do łącznych obrotów wszystkich spółek wchodzących w skład indeksu w okresie trzech miesięcy i drugie kryterium to wartość rynkowa spółki w relacji do kapitalizacji spółek wchodzących w skład indeksu w okresie jednego miesiąca.

Także kryteria decydujące o składzie indeksu WIG20 wydają się w miarę racjonalne i można powiedzieć, że spółki te mogą być dobrym reprezentantem polskiej giełdy. Mimo tego z historii wiemy, że ci reprezentanci dotychczas nie przyniosły polskiej giełdzie wiele powodów do dumy, bo przypomnę, że w ostatnich 10 latach WIG20 stracił ok. 30%, a po przeliczeniu na amerykańskie dolary (ponieważ inwestora zagranicznego interesuje wynik w lokalnej walucie) stopa zwrotu sięga minus 47%.

Może odpowiedź dlaczego ten indeks wypracowuje tak słabe wyniki otrzymamy w udziałach spółek w indeksie.

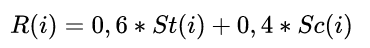

Udział spółki w indeksie ustalany jest w oparciu o punkty przyznawane według tego wzoru:

gdzie:

R(i) to pozycja w rankingu spółki (i)

St(i) to udział spółki (i) w łącznych obrotach akcjami spółek uczestniczących w rankingu w ostatnim roku

Sc(i) to udział spółki (i) w wartości akcji w wolnym obrocie spółek uczestniczących w rankingu na dzień jego sporządzenia

Taka konstrukcja indeksu powoduje, że największy udział w indeksie będą miały spółki z najwyższą kapitalizacją rynkową i najwyższą płynnością, czyli głównie spółki rozwinięte. Można więc powiedzieć, że pierwszą odpowiedzią dlaczego to WIG20 w ostatnich 10 latach tak słabo sobie radził, jest ten że w minionej dekadzie najlepszymi inwestycjami były spółki rozwijające się, a nie rozwinięte. Aczkolwiek taka argumentacja to troszeczkę szukanie na siłę wytłumaczenia słabych wyników.

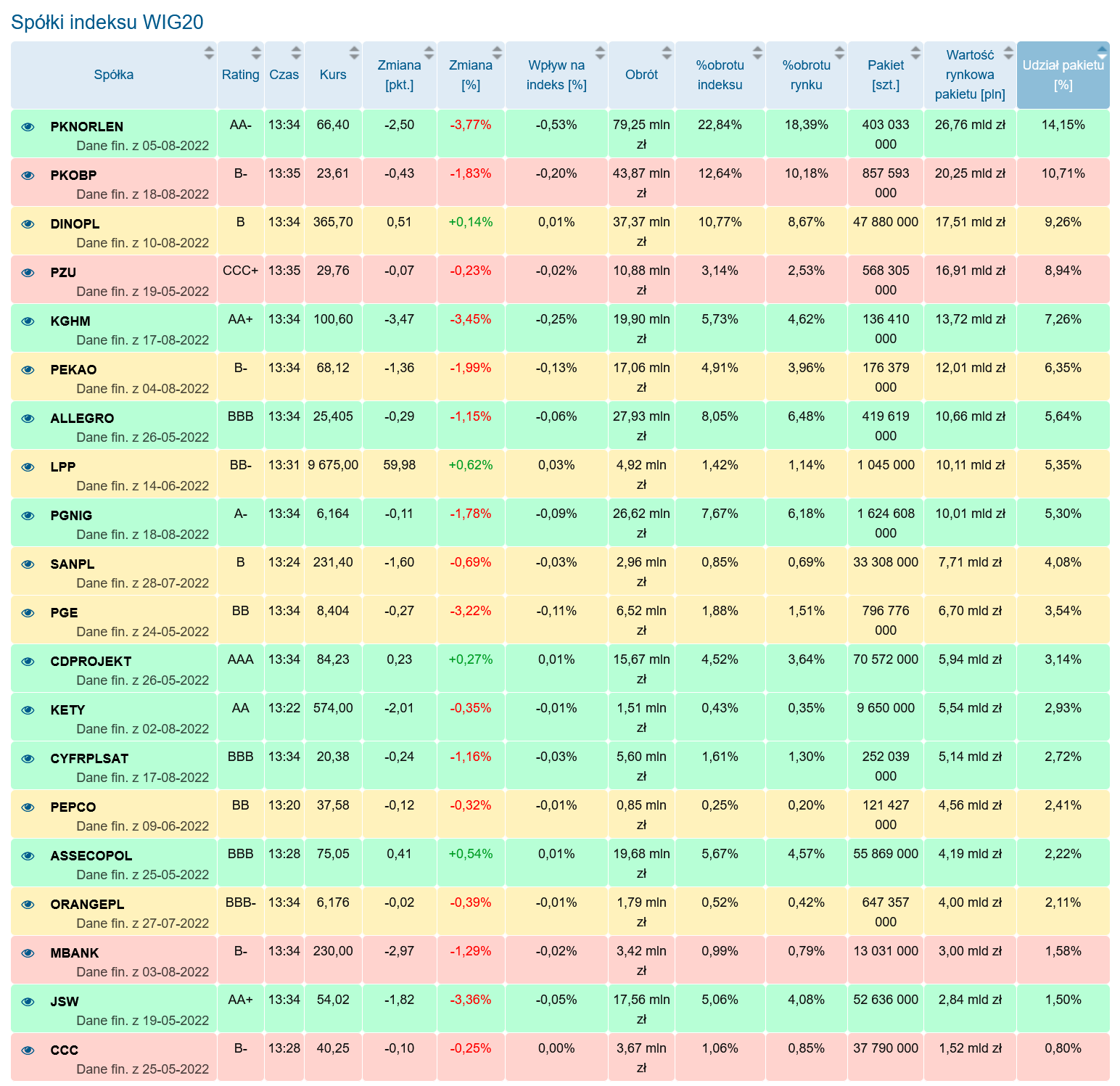

Przejdę więc dalej do największych pozycji indeksu WIG20 - aktualnie w pierwszej piątce goszczą PKN Orlen (WA:PKN) z udziałem równym 14,15%, PKOBP z udziałem równym 10,71%, Dino Polska (WA:DNP) z udziałem równym 9,26%, PZU (WA:PZU) z udziałem równym 8,94% i KGHM (WA:KGH) z udziałem równym 7,26%.

Następnie sprawdzę w jakim czasie spółki te do indeksu przyłączyły i jakie wyniki od tamtego czasu uzyskały:

Największa w indeksie spółka, czyli PKN Orlen jest jedną ze spółek z najdłuższym stażem w indeksie. Spółka na giełdzie zadebiutowała 26 listopada 1999 roku i w indeksie WIG20 znalazła się już niecały miesiąc później, bo 20 grudnia.

Odkąd PKN Orlen gości w indeksie, spółka ta wzrosła o ponad 200%. Zważywszy na ponad dwie dekady czasu jest to bardzo słaby wynik. Licząc z kolei od 2012 roku, czyli z okresu kiedy porównywaliśmy stopę zwrotu polskiego indeksu do konkurencji z innych krajów, PKN Orlen zyskał niecałe 100%. Wynik ten też nie jest imponujący, aczkolwiek firma ta przynajmniej przyczyniła się do zmniejszenia straty indeksu w tym czasie. Gdyby do tego dodać dywidendy – które przypomnę w indeksie WIG20 nie są uwzględnione, to wynik ten były jeszcze troszkę lepszy, ale niedużo lepszy. Trzeba też dodać, że dzięki właśnie tym wzrostom, spółka ta awansowała do spółki z największym udziałem w indeksie, bo dawniej jej udział był mniejszy. Oznacza to też, że jej wpływ na stopę zwrotu z indeksu WIG20 rósł z biegiem czasu.

Drugą spółką z największym udziałem w indeksie WIG20 jest PKOBP – ta spółka w indeksie tym zadebiutowała w 2004 roku. Od tamtego czasu firma praktycznie nic nie wzrosła na wartości i swoim akcjonariuszom przyniosła plus/minus zerową stopę zwrotu. Gdybyśmy uwzględnili dywidendę stopa zwrotu sięgnęłaby z kolei ok. 60%, co własciwie niewiele zmienia, bo mówimy tu o horyzoncie czasowym sięgającym prawie 20 lat. Licząc z kolei od 2012 roku PKOBP bez dywidend straciło ponad 26%, strata która negatywnie wpłynęła na wynik indeksu WIG20.

Kolejną spółką w indeksie WIG20 jest Dino Polska. Spółka ta w indeksie tym gości od 18 marca 2019 roku i od tamtego czasu spółka wzrosła 200%, co zarazem przyczyniło się do tego, że Dinopol awansował do trzeciej najważniejszej dla indeksu WIG20 spółki.

Czwartą pod względem największego udziału w indeksie spółką jest PZU. Firma ta gości w nim od 17 maja 2010 roku i od tego czasu strata kursu akcji przekracza 15%. Licząc od 2012 roku – czyli z okresu porównywania stóp zwrotu różnych indeksów, PZU straciło ok. 5%. Inwestor posiadający akcje mógł za to przynajmniej cieszyć się dywidendą tej spółki, która stratę tą obróciła w niewielki zysk.

Piątą spółką z największym dla indeksu WIG20 udziałem jest KGHM - firma ta w indeksie tym gości już od 1997 roku. Licząc stopę zwrotu od 2012 roku, również KGHM zawdzięczać można spadek wartości indeksu – od 2012 roku KGHM straciło ok. 10%.

Na kolejnych miejscach w ujęciu wpływu spółki na indeks WIG20 mamy PEKAO, Allegro (WA:ALEP), LPP (WA:LPPP) i PGNIG (WA:PGN), czyli spółki które również nie przyniosły swojemu indeksowi zadawalające stopy zwrotu. PEKAO od 2012 roku straciło 15%, ale ciekawiej wygląda to z Allegro – ta spółka do indeksu przyłączyła tuż po debiucie i w dniu kiedy przyłączyła, była to zarazem spółka z największym dla indeksu udziałem. Jej udział w WIG20 podczas debiutu wynosił ok. 14%, przy tym od tamtego czasu wartość tych akcji zna tylko jeden kierunek – spadkowy.

Oznacza to, że Allegro mocno przyczyniła się do spadku wartości indeksu WIG20, bo spółka ta od tamtego czasu straciła ok. 70%!

Nie inaczej wyglądało to z inną hypowaną spółką – CdProjekt. Ta firma kilkukrotnie do indeksu przystąpiła i później się z nim znowu żegnała. Ostatnio do WIG’u20 wróciła 16 marca w 2018 roku zastępując Asseco Poland (WA:ACPP). Odkąd Assecopol opuścił WIG20, spółka ta zyskała ponad 60%, a CdProjekt? CdProjekt w tym czasie straciła 25%. Gdyby tego było jeszcze mało – w pierwszej połowie 2020 roku CdProjekt była spółką z największym w indeksie udziałem – jej udział przekraczał wtedy 13%. Dzisiaj z kolei udział tej spółki w indeksie sięga już skromne 3,14%, co oczywiście wynika z ponadprzeciętnie głębokich spadków jakie firma ma za sobą – od szczytu w 2020 roku, CdProjekt spadło już o ponad 82%.

Takich przykładów niestety można mnożyć – na przykład: JSW (WA:JSW), który w 2011 roku zastąpił spółkę CEZ (WA:CEZ). Od tamtego czasu do dzisiaj CEZ zyskał ponad 60%, a JSW straciło ponad 50%. Gdyby więc JSW nie zastąpiło spółki CEZ, to indeks WIG20 stałby dzisiaj wyżej i to samo dotyczy się CdProjekt który zastąpił Assecopol oraz Allegro, który zastąpił wtedy mBank, a mBank od tego czasu wzrósł o ponad 50%, podczas gdy - dla przypomnienia - Allegro straciło ok. 70%.

Także najważniejszy powód dla którego WIG20 radzi sobie tak słabo chyba znaleźliśmy – jest nim timing zmiany składu indeksu.

Kiedy popularność danej spółki rośnie, wtedy spółka ta zaczyna spełniać kryteria jakie musi spełnić aby przyłączyć do indeksu WIG20. Niestety ale wzrost popularności w tym przypadku przychodzi w parze ze wzrostem wyceny, która po wejściu do indeksu zostaje korygowana, na czym indeks właśnie mocno cierpi. W połączeniu z wyrzucaniem z indeksu spółek, które w danym momencie są mniej popularne i tym samym tańsze w wycenie, mamy klasyczny mechanizm jaki powoduje, że spada wynik z inwestycji – kupowane są drogie spółki, a sprzedawane tanie. Taka strategia czyli kupowanie drogich i sprzedawanie tanich, niekoniecznie musi być złą strategią, ale powinien wtedy byś spełniony jeden podstawowy warunek i jest ogólny wzrostowy trend wyników finansowych. Przy tym w indeksie WIG20 mamy w zdecydowanej przewadze spółki cykliczne, a to przy strategii „kupowanie drogo i sprzedawanie tanio” powoduje, że rewizja składu indeksu następuje w tym najgorszym możliwym czasie.

Podsumowując: spółki jakie goszczą w indeksie WIG20 to w zdecydowanej przewadze spółki rozwinięte oraz cykliczne, ze zmiennymi wynikami finansowymi. Oznacza też, że WIG20 jest indeksem “value” cyklicznym, który niestety nie jest interesujący do inwestycji długoterminowej. Same firmy, które przyłączają do niego, przyłączają prawie zawsze w najgorszym możliwym czasie. Tym samym można też wyciągnąć prosty wniosek w którym wraz z przejściem spółki do indeksu WIG20, warto się z tą spółką z portfela pożegnać, bo firma ta w wyniku wzrostu wyceny i końcowej fazy cyklu wzrostowego wyników finansowych mają większe prawdopodobieństwo do tego, że w następnych latach doświadczą spadek zysków oraz spadek wyceny.. Oczywiście pojawiają się też wyjątki, takie jak Dinopol lub w pierwszych dwóch latach CdProjekt, ale jednak są to tylko pojedyncze wyjątki.

Daj znać co Ty o tym wszystkim sądzisz, czy WIG20 „na zawsze” pozostanie słabym indeksem, czy jednak coś się w przyszłości zmieni i ponownie będziemy mogli na tym samym poziomie konkurować z indeksami z innych krajów?