Niech wszyscy wezmą głęboki wdech - jeszcze nie pora na odtrąbienie zwycięstwa i strzelające korki szampana.

W tym tygodniu otrzymamy najnowszą odsłonę raportu CPI. Sądząc po komentarzach rynkowych i wycenach, oto, jakie są przewidywania:

- Kolejny spadek headline CPI w ujęciu miesięcznym (m/m);

- Kolejny bazowy CPI z wartością typu "powrót do normalności";

- Jeszcze jedna podwyżka o 75 punktów bazowych (pb) Fed, ale wtedy stopę można, choć na chwilę zdjąć z hamulca, ponieważ inflacja wyraźnie zmierza w dół.

Powtórzę po raz kolejny - jest za wcześnie na odtrąbienie zwycięstwa i szampana. Raport CPI sprzed miesiąca odnotował dramatyczny spadek inflacji bazowej, co było bardzo ekscytujące dla niektórych osób. Bazowy CPI wyniósł +0,3% m/m, przy czym rynek oczekiwał 0,5%. Konsensus na ten miesiąc to kolejne 0,3% na bazie. Przez cały ten miesiąc, a właściwie od kilku miesięcy, rynkowa wycena inflacji krótkoterminowej stała się niewiarygodnie optymistyczna.

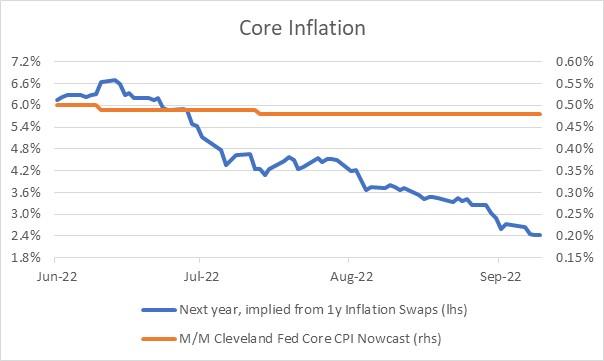

Na początku czerwca roczne swapy inflacyjne wyceniały około 6,6% inflacji bazowej za rok zabezpieczający. Obecnie roczne swapy inflacyjne wyceniają jedynie 2,4% inflacji bazowej, jak pokazuje wykres. Zasadniczo, wycena na rynku inflacji mówi, że Fed, powinna przystopować, ponieważ bazowy PCE znajdzie się mniej więcej w celu w ciągu najbliższych 12 miesięcy.

Źródło: Enduring Investments, Cleveland Fed

Ale spokojnie, nie tak szybko! Pomarańczowa linia na tym wykresie to aktualny Inflation Nowcast Fed z Cleveland dla bazowego CPI, który w tym miesiącu wynosi 0,48% (co oznaczałoby annualizowane tempo 5,76%).

Annualizowanie nowcast jednego miesiąca nie jest do końca reprezentatywne, ale warto zauważyć, że znajduje się również drastycznie powyżej szacunków ekonomistów. Również zaskakujące 0,3% z ostatniego miesiąca w zakresie bazowego CPI było w dużej mierze spowodowane czynnikami jednorazowymi. Kategorie typu "sticky”, w których tkwi cały pęd inflacji nie zwolniły zbytnio. Mediana CPI wyniosła +0,53% m/m.

Istnieją pewne przewidywalne hamulce dla CPI w tym miesiącu. Ceny używanych samochodów nieco spadły i prawdopodobnie będzie to niewielki hamulec. Ale w zeszłym miesiącu ujawnił się duży hamulec w postaci wyposażenia domu, tj. dużego agd, mebli, pościeli i usług internetowych. Wszystko to były wydarzenia raczej jednorazowe i prawdopodobnie nie zostaną powtórzone. Nie mówię, że nie możemy uzyskać kolejnego 0,3%, chociaż myślę, że jest to mało prawdopodobne, ale biorąc pod uwagę duże i wolno zmieniające się kategorie takie, jak pozostające na wysokim poziomie czynsze uważam, że jest bardzo mało prawdopodobne, aby inflacja za rok wróciła do celu. Właściwie sądzę, że nie będzie nawet blisko.

Robiąc krok wstecz…

Załóżmy, że przyjmujemy ceny rynkowe według wartości nominalnej; i wyobraźmy sobie, że odczyt wskaźnika CPI w tym tygodniu faktycznie wynosi -0,1% dla headline i +0,3% dla bazowego. Jeśli uwierzymy w obie te rzeczy, to naprawdę Fed powinien już skończyć i przygotować się na przerwę, na co najmniej kilka spotkań i prawdopodobnie jeszcze w 2023 roku. W końcu ceny rynkowe mówią, że oczekiwania są w pełni ograniczone, obecne wartości są w odwrocie i istnieje wystarczająco dużo dodatkowego ryzyka związanego z dalszymi agresywnymi podwyżkami stóp, że rozsądnie byłoby nieco się wstrzymać. To znaczy, jeśli wierzymy w wycenę rynkową.

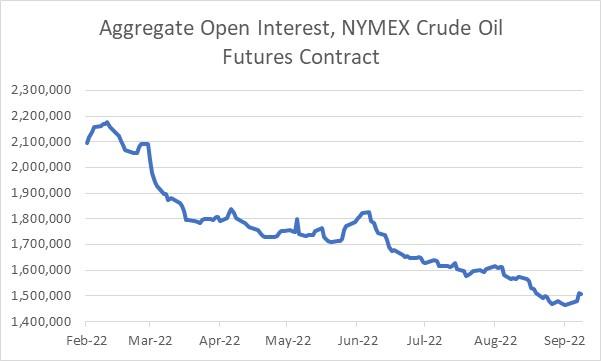

Wycena rynkowa jest jednak miejscem, w którym ryzyko zanika. Nie jestem pewien dlaczego ryzyko zmniejsza się tam gdzie jest teraz, ale jego część może nie mieć nic wspólnego z oczekiwaniami dotyczącymi ceny. Na przykład, podejrzewam, że problem sektora energetycznego z finansowaniem hedgingu może być jedną z przyczyn dramatycznego spadku otwartego zainteresowania kontraktami terminowymi na energię (patrz wykres) i prawdopodobnie jest to część przyczyny spadku cen energii na rynku kontraktów terminowych.

Źródło: Bloomberg

Podstawowe fakty pozostają tutaj takie same – poziom cen nadal musi dogonić wcześniejszy wzrost podaży pieniądza i ma z tym duży problem. Inwestorzy w obligacje i akcje nie wydają się być jeszcze gotowi na odtrąbienie zwycięstwa, co wydają się im sugerować poziomy rozliczeń na rynkach inflacyjnych, ale jeśli uzyskamy silny rajd na fali raportu CPI myślę, że prawdopodobnie lepiej będzie wykorzystać to, jako okazję do dalszego ograniczenia ryzyka.

Zastrzeżenie: Moja firma i/lub fundusze i konta, którymi zarządzamy mają pozycje w obligacjach indeksowanych do inflacji oraz różnych towarowych i finansowych kontraktach terminowych i funduszach ETF, które mogą być od czasu do czasu wymienione w tej kolumnie.