- Zaostrza się konflikt na linii USA-Chiny, którego główną osią sporu stają się półprzewodniki. Zakres sankcji jest konsekwentnie rozszerzany.

- Obydwie strony konfliktu zwiększają nakłady inwestycyjne na inwestycje związane z półprzewodnikami.

- Globalny lider Taiwan Semiconductor Manufacturing (NYSE:TSM) w centrum geopolitycznej rozgrywki

Rok 2022 stał pod znakiem eskalacji wojny handlowej pomiędzy Stanami Zjednoczonymi a Chinami w zakresie półprzewodników. Dlaczego te materiały mają tak wielkie znaczenie i nazywane są ropą naftową XXI w? Są one niezbędne do produkcji zdecydowanej większości elementów elektronicznych (przede wszystkim chipów), z których każdy z nas korzysta na co dzień, od prostych kalkulatorów po zaawansowane komputery o ogromnej mocy obliczeniowej. Wraz z rozwijającą się rewolucją sztucznej inteligencji, zapotrzebowanie na układy scalone, chipy i inne zaawansowane układy elektroniczne może gwałtownie rosnąć, co nie umknęło uwadze rządom największych światowych mocarstw. Jak w tej globalnej rozgrywce odnajdą się spółki będące jednymi z liderów w światowej produkcji produktów półprzewodnikowych?

Taiwan Semiconductor Manufacturing liderem w branży chipów półprzewodnikowych

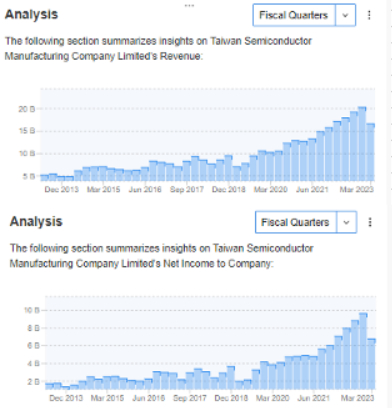

Jedną z podstawowych miar, jeżeli chodzi o produkcje chipów to nanometry – w uproszczeniu im mniej, tym lepiej. TSMC jest światowym liderem z tej branży, który produkuje przede wszystkim chipy 5-nanometrowe, ale w swojej ofercie ma również wersje 3 oraz 4 nanometry, a w przyszłości również 2 nanometry. Spółka zatrudnia obecnie ponad 50000 pracowników oraz wytwarza ponad 10 mln produktów półprzewodnikowych rocznie. Pomimo że pierwszy kwartał tego roku był nieco słabszy od poprzedniego (co jest jednak rzeczą charakterystyczną dla tej spółki w ciągu ostatnich lat) to jednak w dalszym ciągu możemy mówić o wysokich oraz stabilnych zyskach.

Rysunek 1. Przychody oraz zysk netto TSMC, źródło: InvestingPro

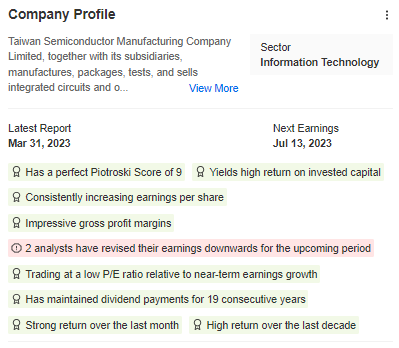

W ramach InvestingPro mamy również dostępne podsumowanie profilu, w ramach, którego wymienione są charakterystyczne cechy fundamentalne danej spółki. W przypadku TSMC te pozytywne zdecydowanie dominują nad negatywnymi.

Rysunek 2. Charakterystyka fundamentalna spółki TSMC, źródło: InvestingPro

Głównym zagrożeniem dla działalności spółki jest ryzyko geopolityczne związane z ewentualną agresją chińską. USA stoją twardo na stanowisku, że wyspa będzie broniona, co może być punktem zapalnym dla możliwego konfliktu w przyszłości.

Samsung Electronics z fatalnymi wynikami kwartalnymi

Problemy natury popytowej wyraźnie odbiły swoje piętno na wynikach Samsung Electronics (LON:0593xq) w pierwszym kwartale 2023 roku, który z punktu widzenia zysków operacyjnych był najgorszy od 2009 roku i wyniósł 455 mln dolarów. Pomimo tego kurs akcji nie zaliczył spektakularnej przeceny, wręcz przeciwnie kontynuowany jest trend wzrostowy, który pewnie zmierza do ataku na kolejną psychologiczną barierę 1400 dolarów za akcję.

Rysunek 3. Notowania Samsung Electronics

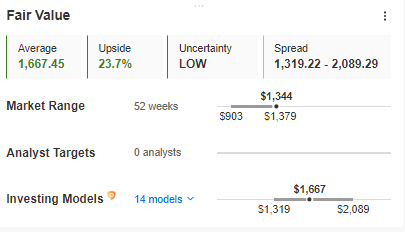

Nie wyczerpuje to jednak potencjału strony popytowej, który oceniany jest przez wskaźnik wartości godziwej na okolice 1660-1670 dolarów za akcję.

Rysunek 4. Wartość godziwa Samsung Electronics, źródło: InvestingPro

Kontynuacja wzrostów przy tak słabych wynikach kwartalnych pokazuje jak duże są oczekiwania inwestorów względem tego sektora, który uznawany jest za jeden z najbardziej perspektywicznych w kolejnych latach.

Ciekawa sytuacja techniczna na notowaniach Qualcomm

Qualcomm (NASDAQ:QCOM) to globalny producent półprzewodników oferujący swoje produkty dla szerokiej gamy odbiorców, od zegarków po rozbudowany serwery PC. Jednym z głównych wydarzeń w tym roku będzie debiut nowego procesora Snapdragon 8+ Gen 3, który będzie poprzedzony wypuszczeniem tego samego procesora tylko w generacji 2. Już teraz po najnowsze dziecko Qualcomm ustawia się kolejka chętnych na czele producentami telefonów: Xiaomi (HK:1810) czy Oppo, co jednak może wiązać się z pewnymi zagrożeniami geopolitycznymi, gdyż wymienione spółki to jedni z czołowych producentów z Państwa Środka.

Z punktu widzenia czysto technicznego notowania spółki zanotowały silne odbicie w rejonie ostatnich minimów zlokalizowanych w rejonie cenowym 102 dolarów za akcję, co sugeruje możliwość powstania formacji podwójnego dna.

Rysunek 5. Analiza techniczna Qualcomm

Pierwszym poziomem problemów dla kupujących jest lokalna strefa podażowa znajdująca się w okolicy 125 dolarów. W średnim terminie byki mają potencjał na wyjście wyżej nawet w pobliże tegorocznych maksimów na 140 dolarach za akcję.

Jeśli uważasz, że moje analizy są przydatne i chcesz otrzymywać powiadomienie, gdy tylko zostaną opublikowane, kliknij przycisk OBSERWUJ na moim profilu!