- Akcje producentów półprzewodników stoją w obliczu gwałtownego spadku w związku z malejącym popytem i rosnącą rywalizacją między USA a Chinami;

- Philadelphia Semiconductor Index (SOX) spadł o około 36% od początku roku;

- Texas Instruments to jeden z najbezpieczniejszych wyborów, aby skorzystać na tej słabości.

Być może najważniejszym wnioskiem dla rynku półprzewodników, płynącym z ostatniego sezonu wyników jest to, że oczekiwany spadek szerokiego popytu w końcu się urzeczywistnił. Zatem, odbicie może potrwać dłużej, niż przewidywali niektórzy analitycy.

Okazało się, że spadek sprzedaży komputerów osobistych i smartfonów jest znacznie głębszy, niż oczekiwano; pojawiły się również obawy o rynki chipów używanych w centrach danych, samochodach i innych zastosowaniach.

Co więcej, rząd USA jeszcze mocniej bierze się za technologię półprzewodnikową sprzedawaną chińskim firmom; w zeszłym miesiącu ogłoszono nowe przepisy, rozszerzające poprzednie mechanizmy kontroli eksportu.

Wraz z tymi nowymi ograniczeniami i możliwym odwetem ze strony Chin, firmy produkujące chipy zostały wciągnięte w tę geopolityczną przepychankę bez widocznego końca.

Wpływ tych wielokrotnych wstrząsów był dość niszczycielski dla akcji chipów. Do wtorkowego, porannego handlu Philadelphia Semiconductor Index (SOX) spadł o około 36% od początku roku, niemal dwukrotnie więcej, niż S&P 500.

Przy obecnej wielokrotności wynoszącej około 14-krotność zysków dla SOX, niektórzy twierdzą, iż sektor może zbliżać się do dna. Ale wydaje się, że fala złych wiadomości jeszcze się nie przetoczyła.

Samsung Electronics (KS:005930), największy na świecie producent układów pamięci i producent procesorów komputerowych Advanced Micro Devices (NASDAQ:AMD) podali wyniki sugerujące, że nadchodzące spowolnienie będzie głębsze, niż się obawiano.

Również spółka Intel Corporation (NASDAQ:INTC) zapowiedziała inwestorom w zeszłym miesiącu, że będzie ciąć koszty z uwagi na ciągły spadek popytu na komputery. CEO Intela - Pat Gelsinger stwierdził, że przewidywanie dna dla rynku chipów komputerowych byłoby jedynie zgadywanką.

W tym niepewnym środowisku dla akcji producentów półprzewodników, dość trudno jest wybrać kandydata na kupno w dołku zwłaszcza, gdy wciąż nie wiemy jak głęboki i rozległy może być spadek popytu, jeśli gospodarka pogrąży się w recesji. Mimo to wrzucanie wszystkich graczy do jednego worka nie jest - moim zdaniem - dobrym pomysłem.

Dlaczego Texas Instruments ma przewodzić branży?

Wśród największych producentów chipów wyróżniam Texas Instruments Incorporated (NASDAQ:TXN), jako jeden z najbezpieczniejszych wyborów by skorzystać na tej słabości. Ten największy producent analogowych i wbudowanych chipów przetwarzających, które trafiają do bardzo zróżnicowanych produktów, od wyposażenia fabrycznego, po sprzęt kosmiczny, ma bardzo zróżnicowane portfolio produktów, dzięki czemu firma jest bardziej odporna, niż jej konkurenci w obliczu ogólnobranżowego kryzysu.

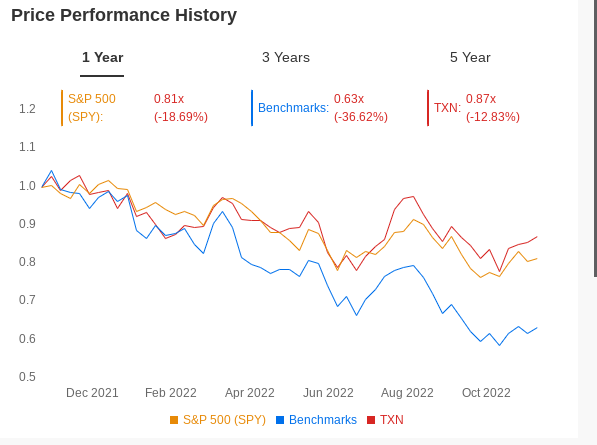

To główny powód, dla którego jej akcje wypadły lepiej, niż konkurentów w tym spowolnieniu, tracąc w tym roku zaledwie o 14%.

Źródło: InvestingPro

Chipy TXN zazwyczaj wymagają mniej zaawansowanej technologii produkcji, niż procesory Intela lub inne produkty cyfrowe. Koncentracja ta pozwoliła firmie uwolnić przestrzeń bilansową, by przeznaczyć gotówkę na dywidendy i skup akcji.

W niedawnej notatce, Susquehanna stwierdza, że akcje TXN są świetnym wyborem do długoterminowego portfela ze względu na trwałą przewagę konkurencyjną, którą uzyskano dzięki skali i która znacznie przewyższa wyzwania w najbliższym czasie. W notatce czytamy dalej:

"Ta przewaga skali pomaga zapewnić niezrównany zakres produktów analogowych (katalog 100 tys. części), kompleksową obsługę i wsparcie sprzedaży oraz sprawność produkcyjną".

Ze względu na silną pozycję TXN w USA, firma z Dallas będzie najmniej dotknięta rosnącą rywalizacją amerykańsko-chińską spośród jej konkurentów.

W niedawnej notatce Barclays zaktualizował akcje Texas Instruments do równoważ z niedoważaj twierdząc, że firma powinna skorzystać z ustawy CHIPS Act prezydenta Bidena, która ma na celu zwiększenie produkcji półprzewodników w Stanach Zjednoczonych.

Jednakże, największą atrakcją dla inwestorów długoterminowych jest program dywidendowy spółki, który od 19 lat rośnie z roku na rok. We wrześniu, firma zatwierdziła skup nowych akcji o wartości 15 miliardów dolarów i zwiększyła kwartalną dywidendę o 8% do 1,24 dol. na akcję.

Dzięki solidnemu programowi skupu akcji, od końca 2004 roku, TXN zredukowała ilość akcji pozostających w obrocie o 47%. Przy współczynniku wypłat wynoszącym około 50% T.I. jest w wygodnej pozycji, aby dalej zwiększać dywidendę w przyszłości.

Podsumowując

Obecnie nie ma zbyt wielu powodów do optymizmu wobec firm produkujących półprzewodniki, ponieważ sektor stoi w obliczu wielu przeciwności, które prawdopodobnie wpłyną na przyszłe perspektywy sprzedaży.

Ale TXN ma zdywersyfikowany portfel produktów, który powinien przetrwać każdą recesję lepiej, niż jej konkurenci. Co więcej, skupienie na rynku amerykańskim i solidny program zwrotu kapitału sprawiają, że akcje są dobrze przygotowane do przetrwania tej burzy i silnego odbicia, gdy dla branży znów zaświeci słońce.

Zastrzeżenie: W chwili pisania tego tekstu autor nie miał pozycji w akcjach wymienionych w tym artykule. Poglądy wyrażone w tym artykule są wyłącznie opinią autora i nie należy ich traktować, jako porady inwestycyjnej.