Wiele lat temu wykupiłem kurs jak zostać milionerem online. Kosztowało mnie to tysiące dolarów i zebrałem wszystkich moich przyjaciół. Powiedziałem im o tym, a oni wszyscy dołączyli do mnie i razem poszliśmy na ten kurs, ponieważ chciałem być bogaty wraz z moimi najlepszymi kumplami.

Otrzeźwienie przyszło blisko końca kursu, gdy rozpoczął się dział o „wysysaczach energii”. Trener opisywał w nim przeciętnego człowieka i jego brak zapału/samozaparcia, aby chcieć odnieść sukces, żyć pełnią życia i bawić się, dawać światu coś od siebie i pomagać innym.

Spędziłem dużo czasu i wysiłku starając się zmotywować wszystkich do lepszego życia, co było wyczerpujące i wysysało ze mnie życie. Szybko przekonałem się, o czym mówił trener, kiedy kazał nam przestać pomagać wysysaczom energii i skupić się na pomaganiu sobie i tym, którzy mogą udźwignąć swój ciężar i nie potrzebują motywacji, aby odnieść sukces.

W ciągu ostatnich kilku lat odszedłem od prób zaspokojenia krótkoterminowych agresywnych traderów, którzy żądają dużych zwrotów, wielu transakcji i którzy pragną adrenaliny związanej z byciem na szybko zmieniających się akcjach, na rzecz osób, które cenią stały ponadprzeciętny wzrost bez przejażdżki kolejką górską oraz strategie wartości, które wymagają niewiele czasu lub doświadczenia by je stosować i chronią ich kapitał przed dużymi stratami.

Ta jedna chwila!

Czy kiedykolwiek doświadczyłeś/aś w swoim życiu jednej z tych chwil olśnienia? Tej, w której określone słowo, fraza, doświadczenie lub wydarzenie zmienia fundament twojego istnienia w dalszym życiu?

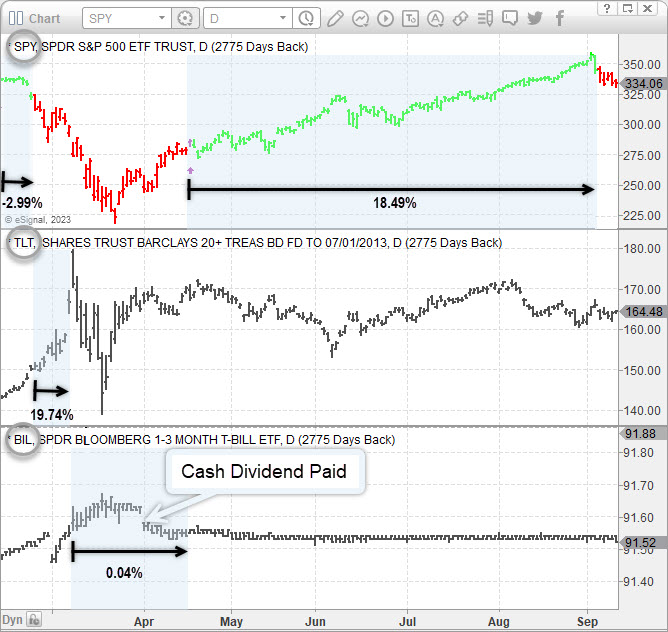

Nie tak dawno doświadczyłem właśnie takiej chwili. Prawdopodobnie wszyscy słyszeliście o tradycyjnych strategiach branży finansowej typu „kup i trzymaj”, dywersyfikacji portfela 60/40 i strategiach opartych na dywidendzie, prawda?

Chociaż aspekty każdego z nich mogą czasami być korzystne, strategie w całości nigdy nie miały dla mnie sensu.

Po co trzymać aktywa, które tracą na wartości zabierając ze sobą wszystkie ostatnie zyski?

- Ponieważ w końcu wróci do poprzednich szczytów? Jasne, że jest to możliwe... jeśli masz wystarczająco dużo czasu, aby czekać, aż nadejdzie ten niejednoznaczny dzień.

- Ponieważ posiadanie niewielkiej ilości aktywów ostatecznie stworzy zrównoważony portfel? Dobra to mogłoby zadziałać, gdyby zlikwidować martwe aktywa.

- Ponieważ posiadanie większej liczby obligacji, niż akcji wraz z wiekiem zmniejsza zmienność portfela i ogranicza straty? Hmmm, nie wtedy, gdy dno spada z rynków obligacji, gdy stopy procentowe rosną.

- Ponieważ dywidendy zapewniają, że zawsze otrzymujesz coś za swoje inwestycje? Temu nie można zaprzeczyć. Ale jeśli wartość twoich aktywów spadnie o więcej, niż otrzymujesz w dywidendach, saldo twojego konta będzie nadal malało, co miażdży powyższy argument.

Niektórzy twierdzą, że większości z tych pułapek można uniknąć mając dobrego specjalistę ds. finansów zarządzającego kontem. Twierdzę, że to absolutna prawda, jeśli znalazłeś kogoś, kto jest powierniczo związany ze swoimi klientami, jest analitykiem technicznym, aktywnie zarządza pozycjami i ryzykiem oraz nie wierzy w strategię „kup i trzymaj” z powodu jej niebezpieczeństw. Załóżmy, że twój specjalista ds. finansów nie ma tych umiejętności i przekonań. W takim przypadku, istnieje duże prawdopodobieństwo, że Twoje konto cierpi z powodu AUM, czyli uiszczania wysokiej opłaty za kiepskie zarządzanie Twoimi aktywami.

Choć chcielibyśmy wierzyć, że jest inaczej, wielu specjalistów ds. finansów odnosi ogromne sukcesy wykonując jak najmniejszą ilość pracy. Jeśli się nad tym zastanowić, czy rebalansowanie portfela każdego roku naprawdę powinno kosztować 1-2% oszczędności życia? Aby to zobrazować Wam liczbowo w tym przykładzie, powiedzmy, że masz 1 000 000 USD w swoim portfelu, który jest rebalansowany dwa razy w roku z opłatami AUM (tradycyjnie zarządzanymi aktywami) na poziomie 2% - to koszt 20 tys. USD. Twoje konto musi zarobić, co najmniej tyle w ciągu roku, aby wyjść na zero, nie mówiąc już o faktycznym wzroście wartości.

Chwila olśnienia nr 1 – Inwestowanie typu Kup i Trzymaj jest niebezpieczne

Wracając do mojej chwili olśnienia; jedną z najwcześniejszych lekcji, jakie otrzymałem po tym jak zacząłem handlować i inwestować było to, że fakt, iż kochałem aktywo nie oznaczało, że ono kochało mnie. Nie obchodziło go, że spędzałem godziny na badaniu i uczeniu się wszystkiego, co mogłem. Nie obchodziło go, że byłem w 100% przekonany, iż jego następny ruch będzie w górę i w prawo. Nie obchodziło go, że przelałem całe saldo konta na poparcie mojej wiary. Kiedy to aktywo zanurkowało, zabierało mnie ze sobą... boleśnie. I to była najlepsza rzecz, jaka mi się przytrafiła, choć na pewno wtedy tak nie uważałem.

Na szczęście, nauczyłem się tej lekcji dość wcześnie w mojej karierze. Zdecydowałem się zostawić inwestycję w spokoju, ponieważ nie było wiele do stracenia. Zamiast zamieniać "stratę na papierze" w "stratę zrealizowaną" postanowiłem pozwolić jej tak pozostać i przy okazji nauczyłem się kolejnej cennej lekcji. Miałem młodość po swojej stronie. Miałem czas, aby inwestycja osiągnęła dno, ustabilizowała się, a następnie rozpoczęła dziesięcioletni wzrost z powrotem do poprzednich szczytów. W tym czasie byłem znacznie mądrzejszym inwestorem i odszedłem daleko od strategii „kup i trzymaj”, aby szybciej budować majątek i utrzymać swój status i styl życia.

Tak, więc, chwilą olśnienia nr 1 było upewnienie się, że nie trzymam aktywów tracących na wartości i nie opóźniam wzrostu i mojej emerytury z żadnego innego powodu, niż lenistwo i/lub brak wiedzy ze strony tego, kto zarządza naszymi pieniędzmi. W branży finansowej istnieje wiele fałszywych przekonań na temat tego, co mówią nam tak zwani profesjonaliści a ten artykuł otwiera oczy.

Chwila olśnienia nr 2 – Trendy i cykle rynkowe

Od dziesięcioleci nie wierzę w posiadanie aktywów, których wartość spada. Teraz, kiedy to mówię nie mam na myśli niewielkich dziennych ruchów akcji, obligacji, czy towarów. Raczej mam na myśli większe wielomiesięczne trendy cenowe. Kiedy aktywa cieszą się niezłym wzrostem i zaczynają odwracać swój trend nie wierzę w utrzymywanie tych pozycji i patrzenie jak moje zasoby spadają wraz z nimi.

Dlaczego u licha miałbym to robić? Wolałbym schować swoją dumę i sprzedać aktywa - nawet z niewielką stratą - niż ponieść dużą stratę, która zmienia życie tylko, dlatego, że nam inwestorom fałszywie powiedziano, że strategia „kup i trzymaj” jest najlepszą strategią długoterminową - co nie jest prawdą. W ten sposób ochroniłem swój kapitał, aby móc go ponownie zainwestować innego dnia, na przykład, gdy rynek osiąga dno i zaczyna nowy rajd. Następnie, mogę odkupić aktywa za pieniądze, które zostałyby utracone, gdybym się nie wycofał.

Walka, którą toczyłem polegała na przekazywaniu tych informacji ludziom w czysty i zwięzły sposób. Mam na myśli to, że kiedy słyszysz termin „Kup i trzymaj” wiesz dokładnie, co to znaczy bez uzasadniania. To samo dotyczy dywidend lub strategii dywersyfikacji, wiemy, czym one są. W innym artykule omawiam bardziej szczegółowo, gdzie leży słabość dywersyfikacji strategii inwestycyjnej dla każdego, kto ma 45+ lat.

Te nazwy strategii są filarami branży finansowej dłużej niż większość z nas żyje, dlatego rzadko trzeba je definiować. Ale to nie jest to, czym ja się zajmuję. Musiałem stworzyć termin, który ja i inni mogliby zidentyfikować i zrozumieć w odniesieniu do stylu inwestowania, który chroni kapitał inwestorów i przyspiesza jego wzrost - w co wierzę i robię to od ponad 20 lat. Tak, więc, mój zespół i ja zebraliśmy się razem i wymyśliliśmy odpowiedź: reinwestycja aktywów! (ang. Asset Revesting).

Wreszcie mamy termin dla naszej strategii: reinwestycja aktywów

Czym dokładnie jest reinwestycja aktywów? Pozwólcie, że rozbiję to na najprostszą definicję. Aktywo to wszystko, co osoba kupiłaby i co, do której wierzy, że utrzyma swoją wartość lub ją zwiększy. Przykłady obejmują metale szlachetne, nieruchomości, akcje, obligacje, fundusze ETF, zabytkowe samochody, znaczki, bitcoiny, itp.

W tym przypadku reinwestycja to połączenie kilku słów. "Pozbywanie" się aktywów, których wartość spada i ponowne inwestowanie pieniędzy w coś, co rośnie. Właśnie reinwestycja aktywów. Styl inwestycji oparty na zdrowym rozsądku.

Reinwestycja aktywów:

- Posiadanie wyłącznie aktywów zyskujących na wartości.

- Sprzedawanie aktywów, których wartość spada.

- Ustalanie zasady zarządzania ryzykiem w celu ochrony kapitału.

- Wdrażanie zarządzania pozycjami w celu ograniczenia strat i zablokowania zysków.

- Utrzymywanie gotówki, jako pozycji, gdy wszystkie inne aktywa spadają.

Robiłeś tak przez cały czas? Jeśli tak, możesz po prostu być Reinwestorem i nawet o tym nie wiedzieć. Ponieważ reinwestycja aktywów to nowo ukuty termin, osoby obecnie zarządzające swoimi inwestycjami w wyżej wymieniony sposób są już Reinwestorami. Okazuje się, że jestem nim od dziesięcioleci!

Czy powinieneś/aś rozważyć zostanie Reinwestorem aktywów?

Moja odpowiedź na to pytanie jest prosta. Zostanie reinwestorem aktywów oznacza, że będziesz wyprzedzać grę przez większość część podróży życia, aż do przejścia na emeryturę. Zamiast patrzeć jak Twój portfel ugina się pod ciężarem nieoczekiwanych wyprzedaży, wyjdziesz ze swoich pozycji i będziesz bezpiecznie siedzieć na swojej gotówce. Możliwe jest również czerpanie korzyści ze spadających cen, w ten sposób my, jako inwestorzy, możemy zwiększyć zyski.

Nie jestem z tych, którzy dmuchają na chmury by zaświeciło słońce, jeśli nie powinno go tam być. Czy mamy transakcje, które nie działają? - oczywiście, ale czy wszystkie nasze transakcje mają cele dla zysku i zabezpieczenia w celu zarządzania ryzykiem - ZAWSZE!

Rzeczywistość jest taka, że zawsze istnieje pewne nieodłączne ryzyko, jeśli chodzi o trading i inwestowanie i należy być na to przygotowanym i tego oczekiwać. Pozycja wymaga przestrzeni do oddychania, ale to nie znaczy, że damy jej milę, kiedy wystarczy cal.

Rok 2022 był trudny dla wielu emerytów. Rynek obligacji - tradycyjnie stanowiący bezpieczną grę typu hedgingowego przeciwko giełdzie - załamał się pociągając za sobą niezliczoną liczbę emerytów zmuszając ich do ograniczenia wydatków i skromniejszego życia.

To najgorszy możliwy czas dla większości inwestorów, aby stracić kolejne 20-50% swojego majątku, a następnie czekać 5-15 lat na odzyskanie swoich sald.

Wyobraź sobie, że mógłbyś/aś obrócić swój kapitał w najlepsze aktywa w dowolnym momencie podczas covidu. Zamiana akcji na obligacje, potem czekanie z gotówką, aż akcje osiągną dno, a następnie ponowne wejście na giełdę dla dużych zysków i do tego bez strat?