Ostatnią publikacją z gospodarki amerykańskiej w tym tygodniu będą dane odnośnie nastrojów konsumentów. Konsensus rynkowy zakłada, że w lutym wskaźnik Uniwersytetu Michigan utrzyma się na wysokim poziomie ze względu na efekt reformy podatkowej, jak i dobre perspektywy dla koniunktury w USA. Z kolei wczorajsze dane inflacyjne potwierdziły, że w lutym indeks PCE ustabilizował się na poziomie ze stycznia, czyli 1,7% r/r, natomiast jego odpowiednik bazowy wyniósł 1,5% r/r. Indeks ISM dla przemysłu pozytywnie zaskoczył i wzrósł w poprzednim miesiącu do poziomu 60,8 pkt. z 59,1 pkt. , co tylko daje zielone światło do dalszych stopniowych podwyżek stóp procentowych w USA. Podczas swojego wczorajszego wystąpienia przed Komisją Bankową Senatu Powell próbował trochę tonować jastrzębią retorykę dając do zrozumienia, że proces normalizacji polityki pieniężnej będzie przebiegał w sposób stopniowy, studząc tym samym oczekiwania na bardziej agresywne podwyżki stóp procentowych.

Na rynkach obserwujemy pogorszenie nastrojów i wzrost awersji do ryzyka, co przejawia się przeceną na rynkach akcji. Do spadku apetytu na bardziej ryzykowane aktywa mogły przyczynić się kolejne protekcjonistyczne zapowiedzi Donalda Trumpa, który planuje wprowadzenie ceł na import stali i aluminium. Z kolei na rynku walutowym widać większe zainteresowanie jenem i frankiem szwajcarskim. USD/JPY powrócił w dniu dzisiejszym w rejon lokalnego dołka z początku lutego na poziomie 105,53 jenów za dolara, z kolei USD/CHF powrócił poniżej poziomu 0,9400, po teście oporu w postaci 50-okresowej średniej EMA w skali D1. Po istotnym skoku zmienności obserwowanym w poprzednim miesiącu i wzrostu niepewności na rynkach, początek marca też zapowiada się ciekawie. Ewentualny bardziej trwały spadek apetytu na ryzyko może jednak komplikować plany banków centralnych związane z zacieśnianiem polityki pieniężnej.

Na rynku krajowym presja na złotego utrzymuje się. PLN nie pomógł również wczorajszy nieco słabszy odczyt indeksu PMI dla przemysłu, który w lutym obniżył się do poziomu 53,7 pkt. z 54,6 pkt. Pogorszenie klimatu inwestycyjnego na rynkach dodatkowo może ciążyć złotemu. EUR/PLN aktualnie zbliża się w okolice psychologicznego poziomu 4,2000, natomiast USD/PLN handlowany jest nieco poniżej poziomu 3,4200.

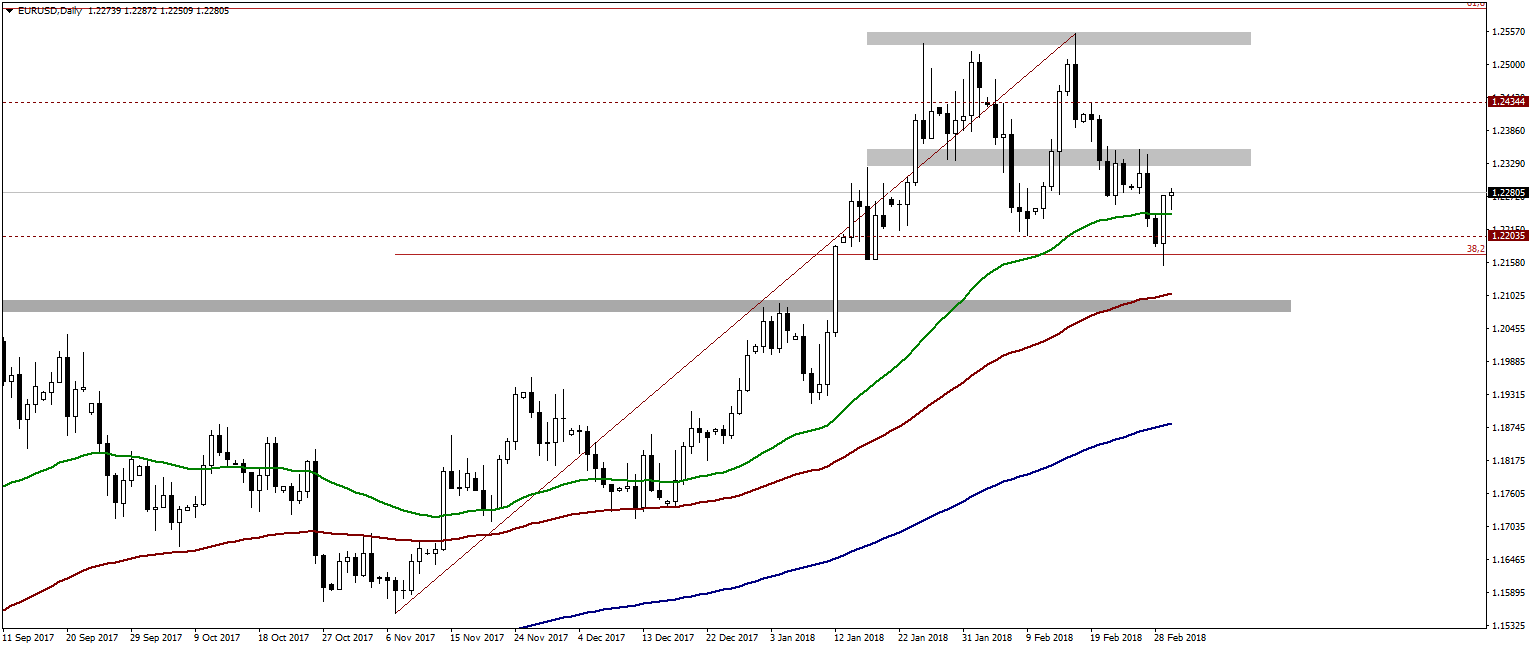

Eurodolar przetestował wczoraj geometryczne wsparcie w postaci 38,2% zniesienia Fibo całości impulsu wzrostowego z poziomu 1,1553, co przełożyło się na zdecydowaną reakcją ze strony popytowej i powrót powyżej 50-okresowej średniej EMA w skali dziennej. Najbliższy opór wyznacza strefa 1,2325/50, która aktualnie wyznacza barierę do dalszych wzrostów. Najbliższe wsparcie stanowi wspomniana średnia na poziomie 1,2240.

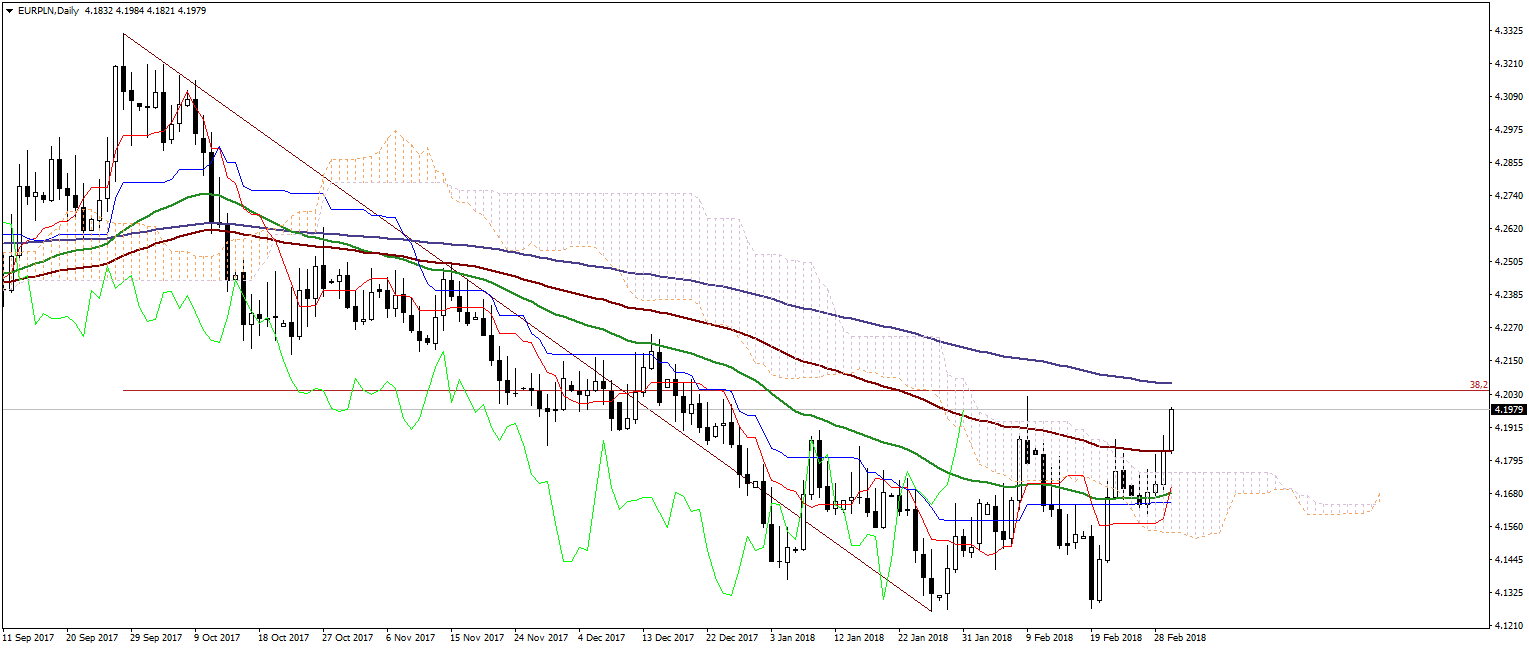

EUR/PLN

EUR/PLN pozostaje w fazie korekty. Notowaniom udało się wyjść wczoraj powyżej górnego ograniczenia chmury ichimoku oraz 100-okresowej średniej EMA w skali dziennej, co stało się impulsem do dalszym wzrostów. Notowania obecnie kierują się w okolice psychologicznego oporu na poziomie 4,2000, tuż powyżej którego znajduje się maksimum dzienne z 9.II. na poziomie 4,2022 oraz 38,2% zniesienia Fibo całości fali spadkowej z poziomu 4,3316 wraz z 200-okresową średnią EMA w skali D1. Najbliższe wsparcie to okolice 4,1830, które wyznacza wspomniana 100-okresowa średnia.