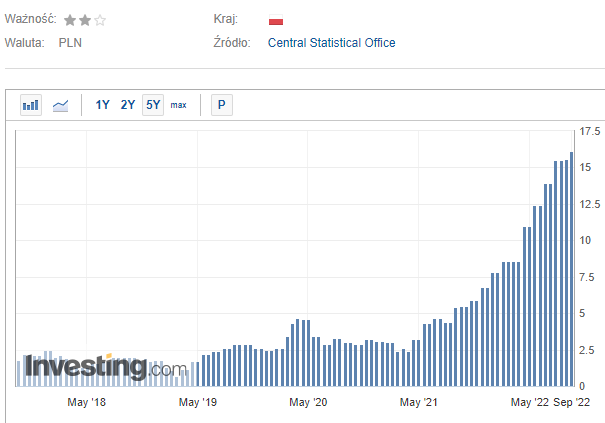

Niemiłą niespodziankę przyniosły wczorajsze dane dotyczące inflacji w Polsce. Szacunkowe odczyty na poziomie 16,1% nie tylko przebiły ostatni odczyt ale również konsensus rynkowy 15,4%. To oznacza, że najprawdopodobniej na najbliższym posiedzeniu Rady Polityki Pieniężnej dojdzie do kolejnej podwyżki stóp procentowych. Otwarte zostaje pytanie czy będziemy świadkami wzrostu o 25 pb. bazowych czy bardziej agresywnego zagrania 50 pb? Najbardziej prawdopodobnym scenariuszem, który dodatkowo jest sygnalizowany przez Prezesa Adama Glapińskiego, to dwie kolejne podwyżki o 25 pb. i ustabilizowanie stopy referencyjnej na poziomie 7%. Niewykluczone jednak, że w przypadku wzrostu odczytu CPI powyżej 20%, konieczność dalszego zacieśniania polityki monetarnej przez Narodowy Bank Polski będzie niezbędna.

Rysunek 1. Dynamika inflacji w Polsce

Na szczyt inflacji jeszcze poczekamy

Wygląda na to, że ostatnie wyhamowanie dynamiki inflacji podczas sezonu letniego, nie przyniosło odwrotu tendencji oraz szczytu inflacyjnego. Największy udział we wczorajszym kolejnym wzroście inflacji miały żywność + 1,6% m/m oraz energia +3,7% m/m. Trzeba zaznaczyć, że jak na razie są to odczyty szacunkowe GUS, jednak praktyka pokazuje, że finalne dane, które poznamy za dwa tygodnie zazwyczaj niewiele różnią są od wstępnej publikacji.

Aktualne oczekiwania inflacyjne opublikowane przez NBP, zakładają szczyt dopiero na początku 2023 roku w granicach 18%. Biorąc jednak pod uwagę szereg obszarów, które będą oddziaływać na wzrost cen w kolejnych miesiącach, 20-procentowa inflacja pod koniec roku, nie jest scenariuszem z gatunku science-fiction. Nieuniknione są podwyżki taryf za energię elektryczną czy ogrzewanie. Dostawcy energii, już składają wnioski do URE o zgodę na podwyżki cen, które mogą sięgnąć nawet 40%. Nie ma co liczyć również na większe spadki cen gazu czy węgla, co również będzie wywierać dużą presję w nadchodzącym sezonie grzewczym. Niestety nie widać też końca podwyżek cen surowców oraz żywności, co obrazują wzrosty notowań indeksu CRB, który rośnie od ponad miesiąca w granicach 17%.

Konsumpcja w dalszym ciągu napędza PKB

Z drugiej strony pozytywną niespodziankę sprawiły publikowane w tym samym czasie odczyty PKB na poziomie 5,5% r/r, względem prognoz 5,3% r/r.

Rysunek 2. Dynamika PKB w Polsce

W dalszym ciągu głównym czynnikiem napędzającym wzrost gospodarczy w Polsce jest konsumpcja, która pozostaje mniej więcej na tym samym poziomie co w Q1. Jest to spowodowane silnym impulsem popytowym ze strony ukraińskich uchodźców oraz związanej z tym szerokiej fali transferów socjalnych. Ciekawy wykres zaprezentował Michał Możdżeń z Polskiej Sieci Ekonomii, który pokazuje, że Polacy utrzymują wysoką konsumpcję kosztem oszczędności. To klasyczne zachowanie w czasach wysokich cen, kiedy to konsumenci decydują się na zakupy z obawy o jeszcze wyższe ceny w przyszłości. Jest to niezwykle niekorzystne zjawisko, gdyż z jednej strony wzmacnia zjawisko spirali płacowo-cenowej, a z drugiej redukcja oszczędności wpłynie negatywnie na potencjalny przyszły wzrost gospodarczy.

W związku z tym Rada Polityki Pieniężnej ma obecnie kolejny argument aby kontynuować zacieśnianie polityki pieniężnej w celu ograniczenia utrzymującej się presji popytowej.

Jednym z pomysłów, która pojawia się w debacie publicznej jest emisja przez NBP antyinflacyjnych obligacji, oprocentowanych na poziomie inflacji. Pozwoliłoby to na ściągnięcie dużej ilości gotówki z rynku i z pewnością mogłoby ograniczyć dynamikę konsumpcji. Na ten moment jednak nie mamy żadnych oficjalnych sygnałów ze strony NBP o możliwości wprowadzenia takiego rozwiązania.

Ciąg dalszy odreagowania na USDPLN

Polski złoty w stosunku do dolara kontynuuje odreagowanie, które aktualnie zniosło kurs w okolice poziomu 4,70 zł. Strona podażowa ma jeszcze miejsce do rozwinięcia korekty z pierwszym celem w rejonie cenowym 4,66 zł.

Rysunek 3. Analiza techniczna USDPLN

W dalszym ciągu jednak obecna struktura ruchu w kierunku południowym ma charakter bardziej korekcyjny, niż nowego szerszego impulsu spadkowego. W związku z tym ewentualne wybicie górą z tworzącego się kanału cenowego będzie wyraźnym sygnałem dla kupujących do kolejnej próby ataku na tegoroczne maksima w pobliżu 4,85 zł. Kluczowe w kontekście realizacji tego scenariusza będą nadchodzące dane CPI z USA oraz decyzja Rezerwy Federalnej w sprawie wysokości stóp procentowych na posiedzeniu, które odbędzie się 20-21 września.