Ropa sięgnęła ponad 130 USD, ale napięta sytuacja podażowa może wysłać ceny znacznie wyżej

Jeszcze w zeszłym roku poziom 100 dolarów za baryłkę wydawał się raczej abstrakcyjnym scenariuszem. Nawet w tym roku niewiele osób widziało poziom 120 dolarów dla ropy Brent w przypadku pełnej inwazji Rosji w Ukrainie. Wszystkie mało realne scenariusze stały się faktem, a ceny poszybowały jeszcze dalej niż początkowe scenariusze. Wciąż jednak ceny nie osiągnęły historycznych maksimów, jak jest to w przypadku innych cen surowców w które również mocno zaangażowana jest Rosja. Gdzie możemy szukać szczytów na ropie?

Ile ropy jest zagrożonej?

- Rosja produkuje ok. 10 mbd, z czego eksportuje połowę w postaci surowej ropy oraz niecałe 3 mbd w postaci produktów ropopochodnych. W sumie to ok. 8% całej globalnej podaży

- Rynek ropy naftowej jak i innych surowców musi pozostawać we względnym zbilansowaniu, aby nie było sytuacji cenowych szoków podażowych czy popytowych

- Rosja eksportuje ok. 2 mbd za pomocą ropociągów oraz 6 mbd za pomocą tankowców

- Do krajów UE płynie w sumie ok. 4 mln brk, z czego mniej więcej 1 mbd za pomocą ropociągów

- Firmy same nakładają na siebie sankcje, nie kupując rosyjskiej ropy na rynku spot, co oznacza, że 3 mln brk na dzień może być zamrożone na dłuższy czas

- Patrząc historycznie byłby to 5 w historii największy szok podażowy na rynku ropy naftowej, wciąż jednak mniejszy, niż to co działo się na początku lat 90, kiedy Irak zaatakował Kuwejt

- Nie mamy jednak do czynienia z szokiem popytowym – ten nie powrócił jeszcze do poziomów sprzed Covida

- Świat, a w szczególności Europa będzie starać się ograniczyć zużycie ropy i szukać innych źródeł

- Sytuacja jest inna niż szok popytowy, który miał miejsce w latach 2007-2008, ale tamten czas też może nas wiele nauczyć pod względem kluczowego zagadnienia jakim jest destrukcja popytu. To właśnie ten termin jest kluczowy pod względem tego, ile maksymalnie możemy płacić za ropę.

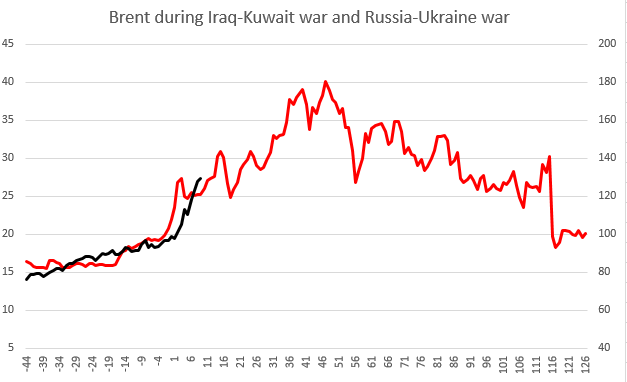

Szok podażowy z lat 90, a obecne czasy

Kiedy Irak zaatakował Kuwejt, ilość ropy, która została „zamrożona” to ok. 4,5 mln brk na dzień, czyli 7-8% ówczesnej podaży (USA nałożyły embargo na iracką ropę). Teoretycznie obecna sytuacja jest bardzo podobna, choć realnie ilość zagrożonej ropy jest mniejsza, ale skoncentrowana na Europie. Ceny wzrosły wtedy w krótkim okresie nawet o 140%, ale w perspektywie mniej niż 1 roku spadły do podobnych poziomów jak przed wojną.

Obecna sytuacja jest bardzo podobna do tego, co działo się ponad 30 lat temu. Zakładając podobną zmienność, ceny mogłyby sięgnąć znacznie powyżej 150 dolarów za baryłkę, czyli powyżej historycznych szczytów. Oczywiście przeszłość nie jest wyznacznikiem tego, co może stać się aktualnie. Źródło: Bloomberg, XTB (WA:XTB)

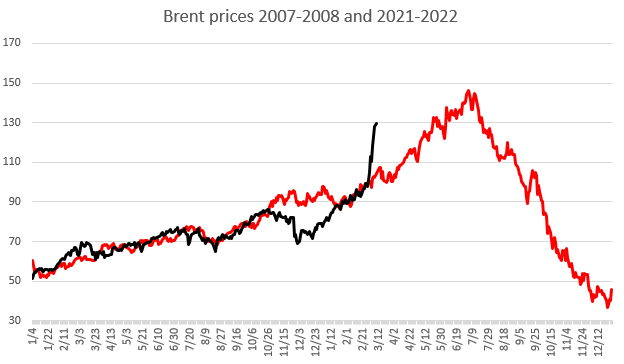

Szok popytowy 2007-2008, a obecna sytuacja

Tak jak podkreślaliśmy, czynniki budujące ceny ropy w 2007 oraz 2008 były zupełnie inne. Niemniej możemy szukać pewnych podobieństw – przed inwazją Rosji w Ukrainie podaż też miała problemy z dogonieniem popytu. Niemniej kluczowym zagadnieniem pod tym względem jest to, że podobnie jak w 2007/2008 roku, teraz też może dojść do destrukcji popytu.

Zachowanie cenowe jest podobne, ale mamy dwa duże wyjątki. Listopad zeszłego roku doprowadził do cofnięcia cenowego po wypuszczeniu rezerw strategicznych z USA i innych krajów OECD. Natomiast teraz ceny rosną szybciej, co też może oznaczać, że mamy chwilowe lekkie przereagowanie. Niemniej trajektoria wzrostów do 150 USD za baryłkę, a być może wyżej jest wciąż możliwa. Źródło: Bloomberg, XTB

Gdzie szukać destrukcji popytu?

Goldman Sachs (NYSE:GS) przychodzi do nas z interesującą analizą dotyczącą cen i destrukcji popytu. GS uważa, że poziom 200 dolarów za baryłkę, pomijając Chiny, doprowadzi do zbilansowania rynku przy utracie ok. 5-6 mln brk eksportu z Rosji. Sam Goldman Sachs celuje w 135 USD za baryłkę średnio w tym roku oraz zakres 115-175 na ten rok.

Wcześniej wskazaliśmy na ok. 3 mln brk na dzień zamrożonej podaży dla Europy, co przy rozłożeniu na cały świat (Chiny importują więcej z Rosji, Europa szuka innych źródeł) daje nam cenę ok. 165 USD za baryłkę. Jeśli jednak miałoby to dotyczyć tylko samych krajów rozwiniętych, destrukcja popytu mogłaby rozpocząć się dopiero przy 215 USD za baryłkę. Warto pamiętać, że destrukcja popytu kończy się globalną recesją.

Czy Chiny kupią więcej rosyjskiej ropy? Gdzie Europa ma szukać podaży?

Chiny

- Chiny są w stanie wciąć niemal każdą baryłkę rosyjskiej ropy, której nie chce Europa.

- Obecnie Chiny importują ok. 10 mln brk na dzień, ale w szczycie importowały 12,7 mln brk na dzień

- Zwiększony import jest możliwy, aby uzupełnić zapasy, które zmniejszyły się o 100 milionów baryłek w porównaniu do szczytu z listopada 2020 roku

- Rosja eksportuje ropę głównie ropę na statkach tupu LR i MR, eksport rosyjskiej ropy wymaga 10% globalnej floty tych statków, Chiny dysponują dwukrotnie większą ilością statków niż wymagana.

- Problemem mogą być jednak gigantyczne ceny frachtu

Europa

- Porozumienie nuklearne z Iranem. Iran dysponuje napełnionymi tankowcami w ilości 100 mln baryłek. Porozumienie może doprowadzić do zwiększenia eksportu z Iranu od 0,5 do 1,5 mln brk na dzień

- USA prowadzą zaawansowane rozmowy z Wenezuelą. Wenezuela mogłaby zwiększyć produkcję dwukrotnie do ok. 1,5 mln brk na dzień. Ropa z Wenezueli ma płynąć do USA, co teoretycznie zwolniłoby podaż w USA dla Europy na poziomie 1-1,5 mln brk na dzień

- Ilość wież wiertniczych w USA wynosi ok. 500. Przed Covidem było to ponad 800. Produkcja na nową wieżę to nieco ponad 1000 baryłek na dzień. Produkcja łupkowa byłaby w stanie zwiększyć w tym roku produkcję o ok. 300 tys. brk na dzień. EIA widzi wzrost na poziomie 200 tysięcy brk na dzień.

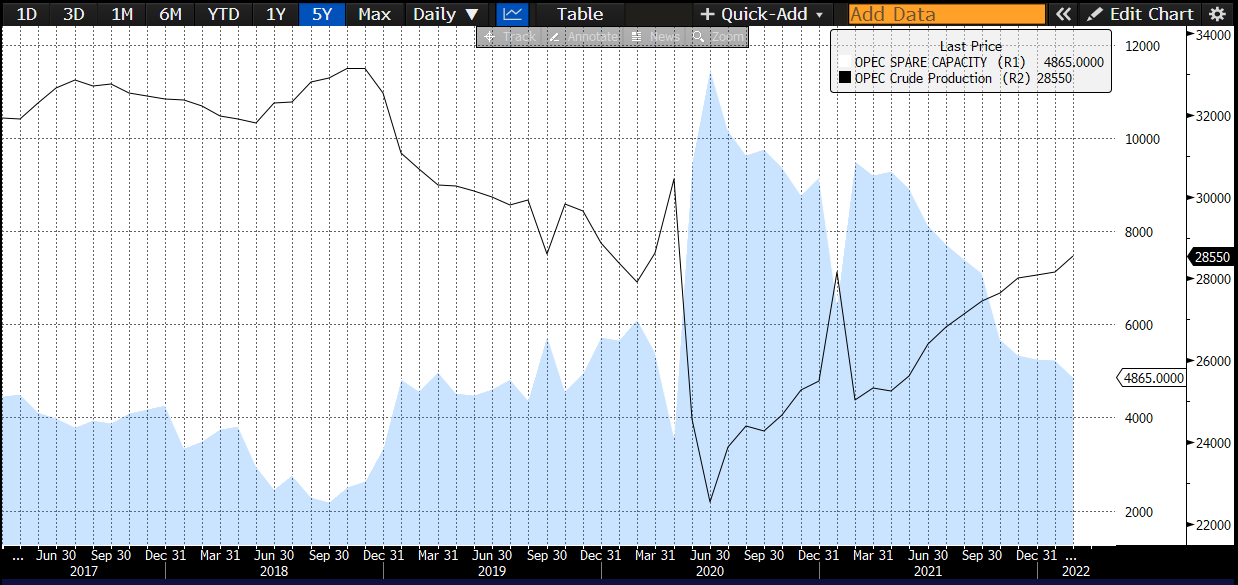

- OPEC+ produkuje o ok. 700 tys. brk na dzień mniej niż wynika to z porozumienia. To jednak wynika z problemów z przywróceniem produkcji.

- OPEC ma ok. 5 mln brk na dzień niewykorzystanych mocy produkcyjnych, z czego połowa należy do Arabii Saudyjskiej, ZEA oraz Iraku. Te kraje realnie mogą zwiększyć produkcję, ale nie ma wśród nich takiego konsensusu.

Wolne mocne produkcyjne w OPEC to ok. 5 mln brk na dzień, ale realnie połowa z tego może być wykorzystana. Źródło: Bloomberg

Ile będziemy płacić za ropę?

Nie wiemy jeszcze czy Rosja zdecyduje się na ban eksportowy. Nie wiadomo, czy Rosja zakręci kurek z ropą przesyłaną przez ropociągi. Firmy korzystające z tej ropy nie wypowiadają się na ten temat. Jednocześnie jednak firmy kupujące ropę na rynku spot same nałożyły na siebie sankcje. Jeśli zamrożona zostanie jedynie podaż na poziomie 3 mln brk na dzień, poziom 150-165 USD jest realny. Jeśli będzie to więcej, nie można wykluczyć przekroczenia poziomu 200 dolarów za baryłkę. Z drugiej jednak strony, jeśli Chiny czy Indie będą kupować więcej rosyjskiej ropy, a producenci na całym świecie zwiększą produkcję i przekierują ją z kierunku azjatyckiego do Europy to istnieje szansa na to, że ceny spadną nawet poniżej 100 dolarów za baryłkę jeszcze w tym roku.

Ceny wróciły w okolice szczytów z 2012 roku. Wciąż jednak w zasięgu pozostają historyczne szczyty przy 150 USD oraz wyższe poziomy wynikające z destrukcji popytu w zakresie 165-215 USD za baryłkę. Jednocześnie jednak w najbardziej optymistycznym scenariuszu możliwy jest powrót poniżej 100 USD, gdzie znajdowaliśmy się jeszcze przed rozpoczęciem wojny w Ukrainie. Rynek pozostanie jednak bardzo mocno napięty i narażony na dużą zmienność. Źródło: xStation5