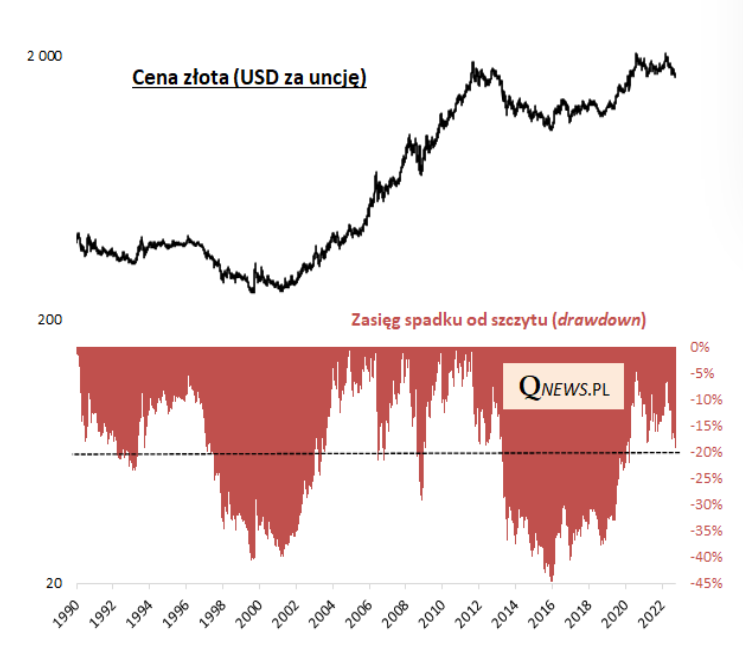

Notowania złota nie zachwycają w ostatnim czasie. Cena wyrażona w dolarze amerykańskim właśnie ociera się o popularną granicę bessy, czyli 20-proc. zasięg spadku od historycznego szczytu (ustanowionego notabene jeszcze w sierpniu 2020 i bezowocnie zaatakowanego w marcu br.).

Uwaga - nasze rozważania w tym artykule dotyczą ceny złota wyrażonej w USD. Gdyby wyrazić je w PLN, wykres wyglądałby inaczej (obecnie lepiej, bo umocnienie dolara pomaga złotówkowym cenom złota).

Atmosferze rozczarowania towarzyszy pytanie: dlaczego złoto nie drożeje mimo szalejącej inflacji, skoro jest ono postrzegane często właśnie jako ochrona przed inflacją? Nie sposób omówić tego zagadnienia, nie odwołując się do fundamentalnej więzi łączącej trendy na rynku szlachetnego metalu z rynkiem ... amerykańskich obligacji skarbowych, a w szczególności tzw. obligacji indeksowanych inflacją (TIPS, Treasury Inflation-Protected Securities). Pod wieloma względami zachowanie cen złota przypomina zachowanie właśnie stóp zwrotu z TIPS. A te, wbrew pozorom, również przeżywają ostatnio trudny okres. Owszem, ich wartość nominalna jest indeksowana wskaźnikiem inflacji, ale ceny rynkowe spadają na skutek wzrostu rentowności żądanej przez inwestorów (co dotyczy zresztą też innych kategorii papierów skarbowych).

Natknęliśmy się niegdyś na określenie, że "złoto to obligacje TIPS na sterydach". Coś jest chyba na rzeczy, bo jak pokazuje poniższy wykres, ceny obu aktywów podążają na ogół w podobnym kierunku, a jednocześnie zmiany notowań złota są kilkakrotnie większe względem obligacji.

Ta zależność nie jest perfekcyjna, bo obecnie notowania szlachetnego metalu i tak trzymają się mocniej niż wynikałoby z omawianej korelacji, co można zapewne tłumaczyć faktem, że przed rokiem było dokładnie odwrotnie. Niemniej można z niej wysnuć ogólne wnioski na przyszłość. Pocieszające może być, że spadek cen TIPS jest już na tyle głęboki (jak w 2013 i 2009), że można zacząć zastanawiać się nad tym czy nie jest już blisko punktu zwrotnego - jego osiągnięcie mogłoby też wyznaczyć dołek koniunktury na rynku złota. To czy ten punkt już został osiągnięty, nie jest jednak na razie takie oczywiste w obliczu trwającej serii podwyżek stóp procentowych w USA. Wiele pomógłby w tej kwestii tzw. Fed pivot, czyli właśnie koniec podwyżek.

Reasumując, poszukując odpowiedzi na pytanie dlaczego złoto nie drożeje w okresie obecnej wysokiej inflacji, odwołać się można do fundamentalnej więzi łączącej wahania jego cen z rynkiem obligacji, w szczególności indeksowanych inflacją (TIPS) - oba te aktywa są względem siebie spokrewnione (a zarazem konkurencyjne). Również one przeżywają trudniejszy okres na skutek wzrostu rentowności żądanej przez inwestorów, co wynika z kolei z serii podwyżek stóp procentowych w USA. Pocieszające może być to, że spadek notowań TIPS jest już zaawansowany z historycznego punktu widzenia.