- Walt Disney Company ma ogłosić wyniki dzisiaj po zamknięciu rynku;

- Według InvestingPro, najnowsza historia finansowa firmy pokazuje rosnące przychody, ale kurczące się zyski;

- Obecne wyceny są wysokie, a inwestorzy, którzy chcą kupować na obecnych poziomach powinni zachować ostrożność.

Spółka Walt Disney Company (NYSE:DIS) opublikuje dzisiaj swój kwartalny raport o zarobkach z oczekiwanym EPS na poziomie 0,9465 i przychodami w wysokości 21,8 mld USD. To jedna z najbardziej oczekiwanych publikacji wyników na Wall Street w tym tygodniu.

Globalna firma rozrywkowa działa w dwóch głównych segmentach, tj. Disney Media and Entertainment Distribution (DMED) oraz Disney Parks Experiences and Products (DPEP). DMED odpowiada za produkcję i dystrybucję treści filmowych i seriali telewizyjnych na skalę światową. Obejmuje sieci liniowe, sprzedaż bezpośrednią do konsumenta oraz sprzedaż treści/licencjonowanie.

DPEP zajmuje się sprzedażą biletów wstępu do parków rozrywki, żywności, napojów i towarów w swoich parkach rozrywki i kurortach; oferuje wakacje w postaci rejsów wycieczkowych, wynajmuje nieruchomości klubów wakacyjnych, uzyskuje tantiemy z licencjonowania swojej własności intelektualnej (IP) dla towarów konsumpcyjnych oraz sprzedaje markowe towary.

Dział sprzedaży treści/licencjonowania zajmuje się sprzedażą treści filmowych i telewizyjnych na rynku subskrypcji wideo na żądanie (TV/SVOD) i rozrywki domowej.

Dzięki naszemu narzędziu InvestingPro zagłębimy się w finanse Disneya, aby lepiej zrozumieć, gdzie się teraz znajdujemy. Czytelnicy mogą zrobić to samo dla praktycznie każdej firmy na rynku korzystając z poniższego linku.

Historia finansowa w skrócie

Zacznijmy od analizy historycznych sprawozdań finansowych za pomocą narzędzi InvestingPro, aby wydobyć kilka cennych spostrzeżeń.

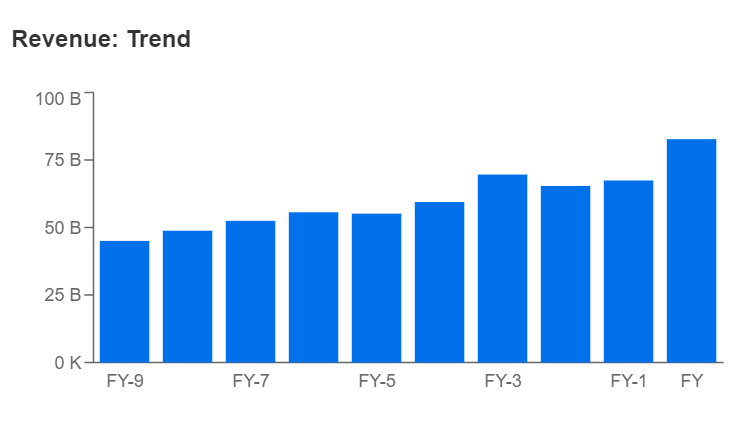

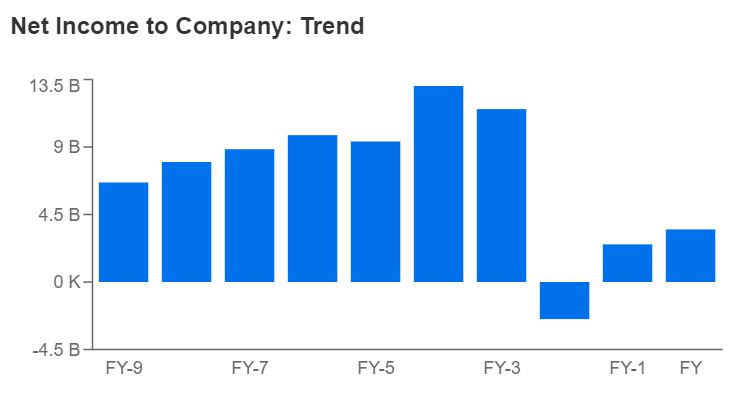

Firma odnotowała rosnący trend przychodów w czasie. Jednak zyski ucierpiały zwłaszcza od okresu pandemii głównie ze względu na znaczący wpływ na parki rozrywki.

Źródło: InvestingPro

Źródło: InvestingPro

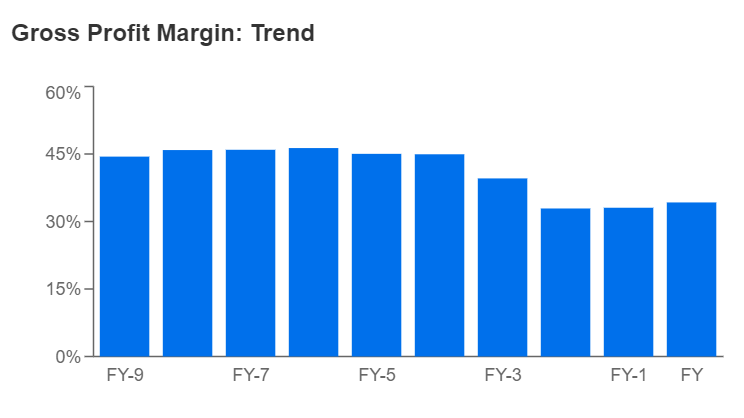

Od czasu pandemii i okresu popandemicznego (ostatnie trzy lata) spadły również marże z 45% do nieco, ponad 30%, co sygnalizuje, że firma nie była w stanie dostosować się do zmienionego scenariusza gospodarczego, pomimo wprowadzania zmian.

Źródło: InvestingPro

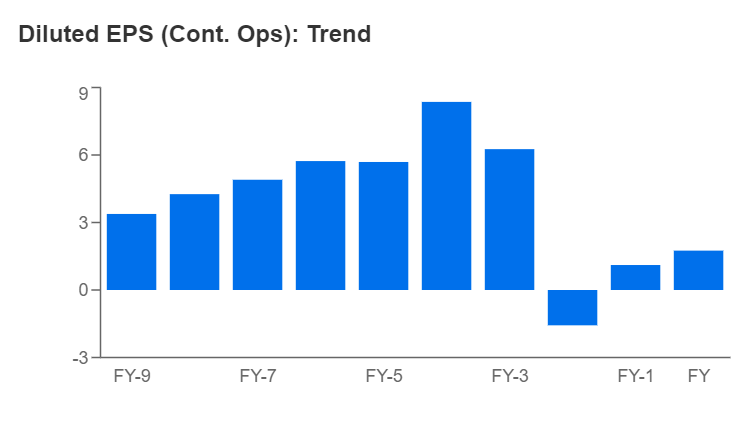

W ciągu ostatnich dziesięciu lat roczna stopa wzrostu rozwodnionego zysku na akcję (EPSd) wynosiła -7%. Ta spadkowa tendencja wzrostu EPSd utrzymywała się przez ostatnie cztery lata po stałym okresie stałego wzrostu.

Pozostaje, więc pytanie, czy firma może wrócić do wzrostu w atrakcyjnym tempie, czy też coś się zmieniło na poziomie rynkowym uruchamiając alarm?

Źródło: InvestingPro

Bilans i przepływy pieniężne

Pomiędzy gotówką a inwestycjami krótkoterminowymi Walt Disney Company ma ponad 11 miliardów dolarów przy około 29 miliardach dolarów w aktywach obrotowych. Skutkuje to gorszym bilansem krótkoterminowym w porównaniu z bieżącymi zobowiązaniami (około 29 miliardów USD).

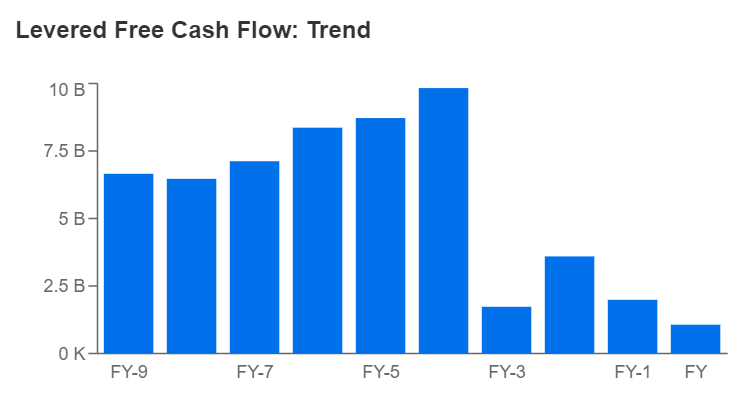

Wskaźnik zadłużenia kapitałów własnych jest pod kontrolą (0,44) co pozwala na dobrą równowagę po stronie kapitałów własnych. Jeśli chodzi o przepływy pieniężne, operacyjne przepływy pieniężne i wolne przepływy pieniężne, wykazują one tendencję spadkową w ciągu ostatnich czterech lat zgodnie z rozwodnionym EPS.

Źródło: InvestingPro

Przy FCF w wysokości około 1 miliarda USD (najnowszy dostępny), zwrot z FCF wynosi, około 0% co jest wynikiem słabym. Średnio, dobry poziom rentowności wynosi od, 8 do 10% więc firma musi poprawić ten wskaźnik.

Ratingi

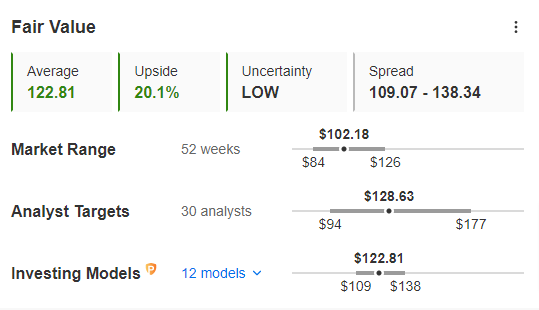

Jeśli chodzi o wyceny akcje są obecnie notowane z dyskontem do wartości godziwej około 122,81 USD za akcję (w oparciu o średnią z 12 różnych modeli matematycznych zgodnie z InvestingPro).

Pogarszające się fundamenty są moim zdaniem sygnałem ostrzegawczym, który należy dokładnie przeanalizować w nadchodzących latach nawet, jeśli weźmiemy pod uwagę szacunki analityków, którzy prawdopodobnie zakładają cel w okolicach 128 USD.

Źródło: InvestingPro

Od początku bessy w 2021 roku, kurs akcji spadł o około 45%. Jest to porównywalne z wieloma innymi wzrostowymi akcjami i pokazuje, że rynek podnosi się po pogorszeniu fundamentów.

Biorąc pod uwagę nadchodzący raport kwartalny i potencjał przyszłych zmian uważam, że obecne wyceny stanowią znaczny poziom ryzyka dla inwestorów.

Ostrzegałbym przed kupowaniem na tych poziomach chyba, że ktoś ma bardzo krótkoterminowy horyzont inwestycyjny.

Analizę wykonano z użyciem InvestingPro.

Zastrzeżenie: Ten artykuł został napisany wyłącznie w celach informacyjnych; nie stanowi zaproszenia, oferty, porady, ani rekomendacji do inwestowania, jako takiego; nie ma na celu zachęcania do zakupu aktywów w jakikolwiek sposób. Chcę przypomnieć, że każdy rodzaj aktywów jest oceniany z wielu punktów widzenia i jest wysoce ryzykowny, dlatego każda decyzja inwestycyjna i związane z nią ryzyko pozostają w gestii inwestora.