Przy każdych większych lub przy długotrwałych spadkach inwestorzy zastanawiają się czy dalej mamy do czynienia wyłącznie z niewinną korektą, czy może jednak mówimy już o początku większych kłopotów na giełdzie.

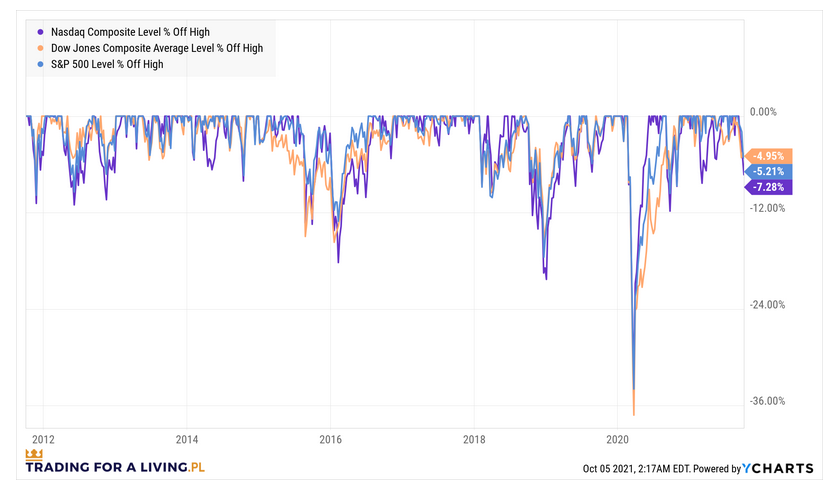

Wczorajsza solidna przecena rozpoczęła piąty już z rzędu tydzień spadków praktycznie na wszystkich indeksach. Sama korekta może nie jest specjalnie spektakularna, bo NASDAQ od swojego szczytu spadł dopiero o 8%, a S&P 500 i Dow Jones po 5%, ale sporo osób martwi nie sam poziom korekty, tylko rozległa w czasie długość jej trwania.

No właśnie, czy ciągle mówimy tu jeszcze o korekcie czy może już o tym paskudnym, spędzającym sen z powiek wyrazie na literę "B"?

Najpierw trochę statystyki. W ciągu ostatniej dekady poważniejszych spadków na indeksie NASDAQ było siedemnaście. Trzynaście razy zatrzymywały się one w okolicy 10% obsunięcia od swojego szczytu lub były jeszcze mniejsze. Cztery razy mieliśmy do czynienia z większą korektą – dwa razy w okolice poziomu 15% (2015 i 2016 rok), raz 20% (2019 rok) i raz 30% (2021 rok).

Statystycznie więc bardziej prawdopodobne jest, że obecna korekta nie jest nawet encyklopedyczną korektą i patrząc na historię można stwierdzić, że istnieje 76% szans, że spadki zakończą się w okolicach 10%. Statystycznie brakuje nam zatem jeszcze jakichś 2% dalszego obsunięcia, a potem powinno przyjść odbicie.

Problem z takim rozumowaniem jest niestety taki, że statystycznie to pan i jego pies mają po trzy nogi. Dlatego w przypadku giełdy warto zwrócić uwagę nie na samą matematykę prawdopodobieństwa, ale też na to, jaki jest powód obecnych spadków, a ten... ciężko znaleźć.

No bo chyba nikt nie sądzi, że przyczyną spadków na szerokim rynku jest brak dostępu do Facebooka przez kilka godzin? Chiński Evergrande także nie ma niczego wspólnego z amerykańskimi spółkami technologicznymi, a rozprzestrzeniający się wariant Delta powinien tym firmom pomóc, a nie zaszkodzić.

O co więc chodzi?

Jedynie wyższe rentowności obligacji wydają się jakimś sensownym powodem, który faktycznie mógł negatywnie wpłynąć na wyceny spółek typu growth, ale to już zostało zdyskontowane. W ciągu ostatniego miesiąca rentowności trzydziestoletnich obligacji wzrosły o 0.11 punktu procentowego, co daje relatywny wzrost rentowności o 5.67%, podczas gdy NASDAQ w tym czasie spadł o 7.21%.

Patrząc za to na korzystne prognozy przychodów i ich pozytywne rewizje w przypadku zdecydowanej większości spółek na horyzoncie nie da się dostrzec właściwie żadnego realnego zagrożenia dla ich dalszej ekspansji.

Skąd więc biorą się ostatnie spadki?

A któż to wie. Każdego konkretnego dnia powodów może być całe multum, ale ich praprzyczyny należałoby szukać w samej etymologii słowa "korekta".

Otóż w ciągu ostatnich dwunastu miesięcy NASDAQ i S&P 500 wzrosły o prawie 40%. Nie trudno się domyślić, że dynamika wzrostu kursów akcji była o wiele większa niż dynamika wzrostu przychodów spółek wchodzących w skład indeksów.

To sprawia, że tak szybki wzrost ceny był nieproporcjonalny do poprawy sytuacji finansowej w spółkach i teraz cena ta jest korygowana do bardziej adekwatnych poziomów. Ot, cała tajemnica giełdowych korekt, które pojawiały się w historii, pojawiają się dzisiaj i będą pojawiały się w przyszłości.

Jedyne, czego możemy nauczyć się obserwując ostatnich sto lat giełdy, to żeby tego typu okazje wykorzystywać do nowych zakupów lub do uśredniania ceny zakupu tego, co w portfelu już posiadamy. Tylko tyle i aż tyle.

Tak to bowiem jest na giełdzie, że prędzej czy później korekta dobiegnie końca, a spółki o rosnących przychodach, działające w przyszłościowych sektorach, znowu znajdą się w centrum zainteresowania inwestorów, którzy za coraz większe przychody będą chcieli zapłacić coraz wyższą cenę.