Najważniejszą publikacją dzisiejszego dnia są dane odnośnie inflacji CPI w USA. Analitycy oczekują, że wspomniany wskaźnik odzwierciedlający cen dóbr i usług Amerykanów wzrośnie w lutym do poziomu 2,2% z 2,1% w skali roku. Z kolei konsensus rynkowy zakłada, że preferowana przez Fed miara inflacji bazowej CPI ustabilizowała się w zeszłym miesiącu na poziomie 1,8% r/r. Większość członków FOMC jest przekonana, że wspomniany wskaźnik bazowy będzie rósł stopniowo i w średnim terminie i osiągnie cel inflacyjny na poziomie 2,0%. Dzisiejsze dane nie zmienią też oczekiwań rynku związanych z marcową podwyżką stóp procentowych w USA. W przypadku wyższych od prognoz odczytów za luty bank centralny może mieć większą determinację do tego, by działać bardziej agresywnie w polityce monetarnej w otoczeniu silnego wzrostu gospodarczego.

Pomimo pozytywnego klimatu inwestycyjnego i wzrostów na zagranicznych rynkach akcji, złoty pozostawał w dniu wczorajszym słabszy zarówno względem euro, jak i dolara. Najnowsze marcowe projekcje Narodowego Banku Polskiego wskazują na niższą ścieżkę inflacji CPI, która ma wynieść 2,1% w 2018 roku, 2,7% w 2019 roku oraz 3,0% w 2020 roku. Przede wszystkim warto zwrócić uwagę na fakt, że prognoza inflacji na ten rok jest wyraźnie niższa od wskazań z poprzedniej projekcji. Ścieżka projekcji PKB jest wyraźnie wyższa i zakłada tempo wzrostu gospodarczego w latach 2018-2020 odpowiednio na poziomie 4,2%, 3,8% i 3,6% w skali roku. Realizacja scenariusza zakładającego wyższe prognozy dotyczące PKB przy niższej ścieżce inflacji powinna sprzyjać stabilizacji stóp procentowych w Polsce.

EUR/USD pozostawał stabilny wczoraj z powodu braku publikacji makroekonomicznych. Notowania utrzymują się w dalszym ciągu powyżej 50-okresowej średniej EMA w skali dziennej w oczekiwaniu na dzisiejsze odczyty inflacji w USA. Wyższe od oczekiwań odczyty mogą sprzyjać powrotowi notowań w okolice strefy wsparcia w rejonie 1,2260/70.

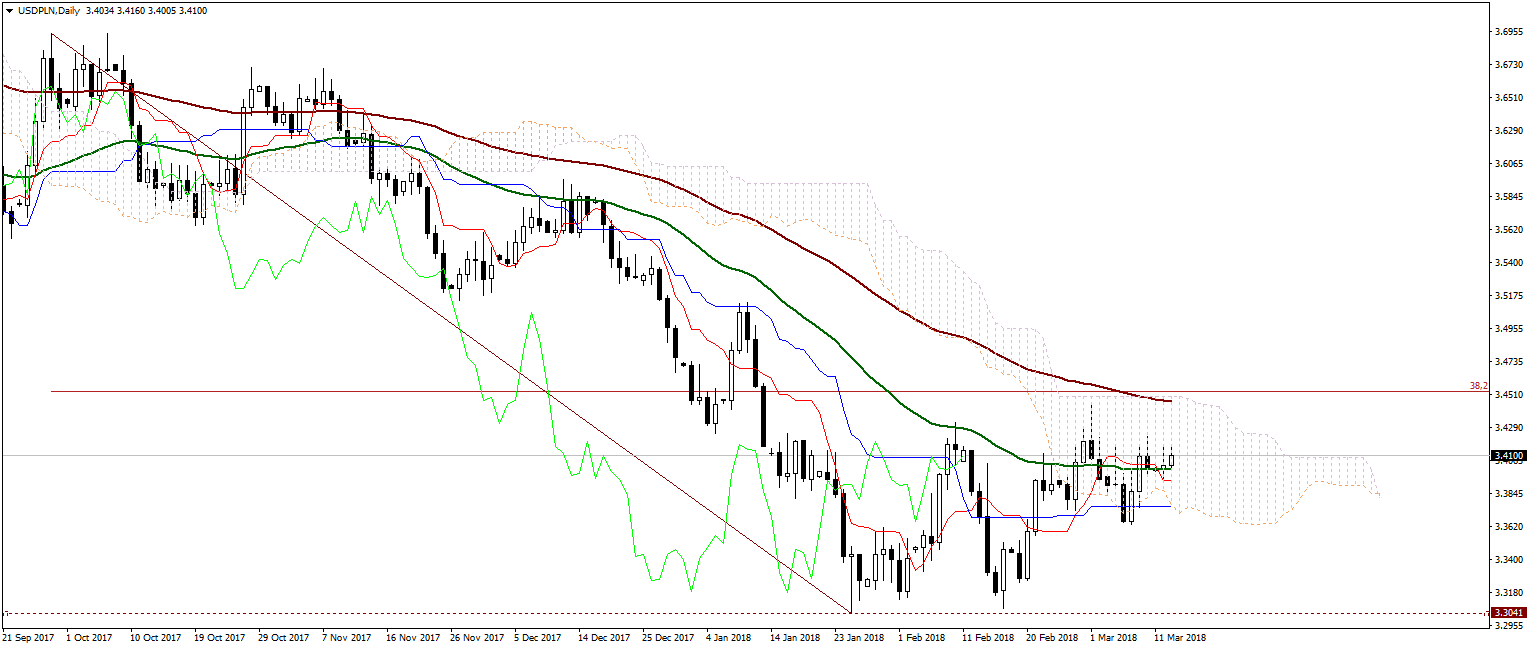

Od początku tego tygodnia notowania USD/PLN utrzymują się powyżej 50-okresowej średniej EMA w skali dziennej. Kurs wszedł w zakres chmury ichimoku i utrzymuje się powyżej linii kijun i tenkan we wspomnianym interwale czasowym. Wyhamowanie spadków obserwowane w lutym z technicznego punktu widzenia może sprzyjać powrotowi notowań w rejon 3,4550, gdzie przebiega 100-okresowa średnia EMA w skali D1 oraz górne ograniczenie chmury zbiegające się z 38,2% zniesienia Fibo całości fali spadkowej z poziomu 3,6669.

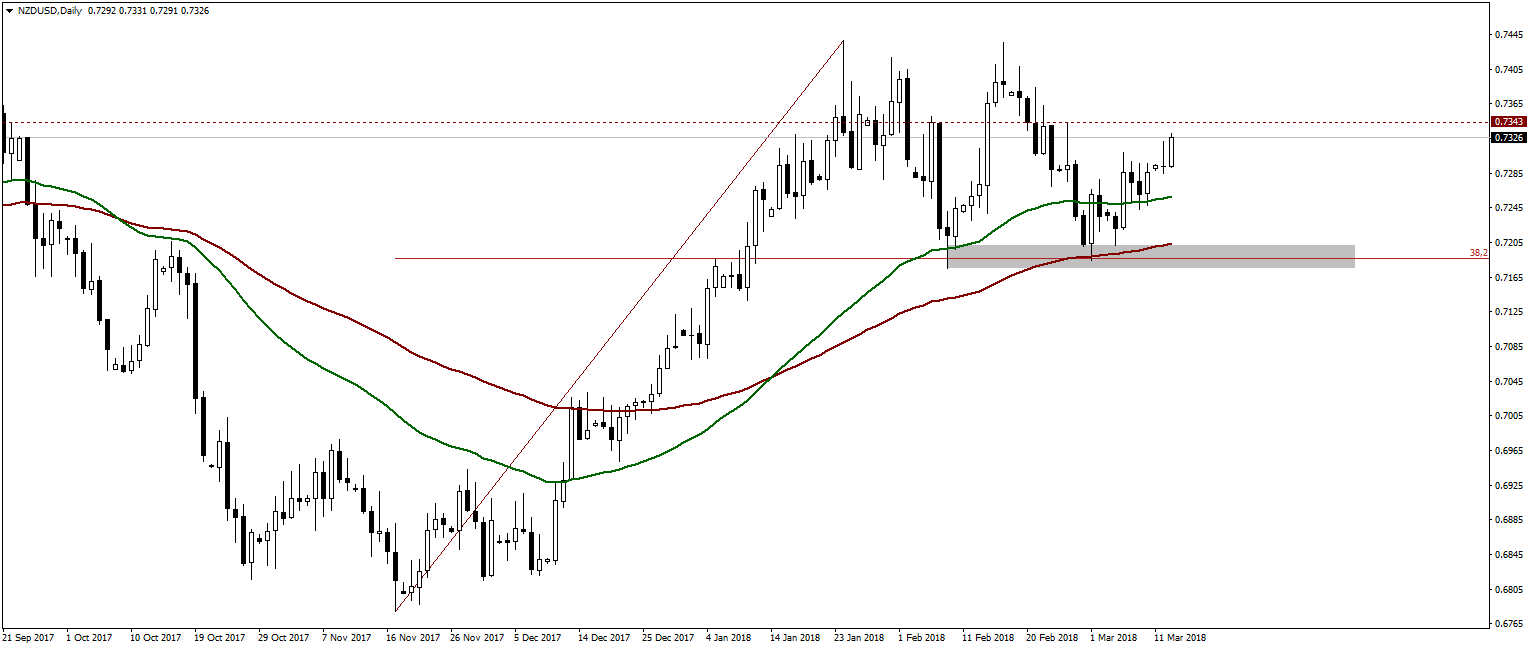

Korekta spadkowa na NZD/USD wyhamowała w okolicy 50-okresowej średniej EMA w skali D1, tuż powyżej 38,2% zniesienia Fibo całości fali wzrostowej kształtującej się z poziomu 0,6779 oraz lokalnego dołka z 8.II.2018 roku. Po skutecznym wyjściu powyżej 50-okersowej średniej EMA w skali D1 notowania powróciły do wzrostów i aktualnie zmierzają w kierunku oporu w okolicy 0,7340. Przełamanie tego poziomu otworzy drogę do powrotu w rejon lokalnych szczytów z tego roku w okolicy 0,7435/38.