- W nocy rynek poznał dane z Australii dotyczące PKB, które wsparły AUD, w trakcie dnia czekamy natomiast na publikację wskaźników przemysłowych PMI i ISM oraz decyzję Banku Kanady w sprawie stóp procentowych.

- Do dolara w tym momencie najsilniej traci JPY, NZD oraz EUR. W przypadku pozostałych walut G8 deprecjacja jest marginalna

- Dolarowy indeks DXY odbija od poniedziałkowych dołków i 50-dniowej średniej ruchomej, wracając w okolice poziomu 102 pkt.

Kurs dolara odbija od lokalnych dołków, zyskuje wyraźnie do jena

Indeks dolara, który mierzy wartość waluty w stosunku do sześciu głównych konkurentów na foreksie, wzrósł o 0,19% do 101,94, przedłużając wtorkowy wzrost o 0,48%, kiedy to dane pokazały rekordową inflację konsumencką w strefie euro.

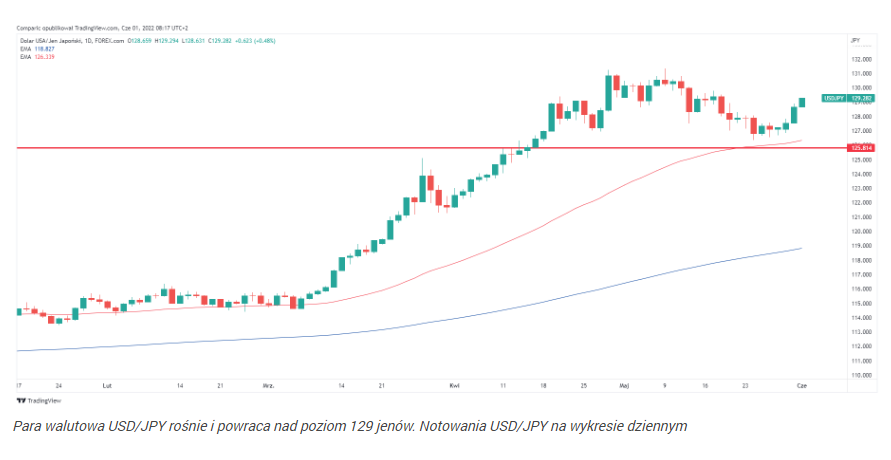

Greenback wzrósł o 0,48% do 129,23 względem jena, testując najwyższe pułapy cenowe od 18 maja, czyli od dwóch tygodni. Benchmarkowa rentowność 10-letnich obligacji skarbowych osiągnęła w nocy poziom 2,884%, najwyższy od 19 maja, co było jednym z głównych czynników wspierających aprecjację USD.

Euro spadło o 0,15% do 1,0718 dol., kontynuując odwrót od ponad miesięcznego szczytu na poziomie 1,0787, osiągniętego w poniedziałek po tym, jak Europejski Bank Centralny (EBC) przyjął bardziej jastrzębie stanowisko.

Indeks dolara spadł w poniedziałek do najniższego poziomu od miesiąca na 101,29, po tym jak wycofał się z prawie dwudziestoletnich maksimów powyżej 105, osiągniętych w połowie maja Spadek nastąpił gdyż inflacja w Stanach Zjednoczonych i inne wskaźniki gospodarcze wykazały oznaki szczytowego poziomu w obliczu agresywnego zacieśniania polityki przez Rezerwę Federalną.

77% rachunków inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD z tym dostawcą. Zastanów się, czy możesz sobie pozwolić na wysokie ryzyko utraty pieniędzy

Dolar może zawrócić po piątkowych danych z rynku pracy

Rynki wyceniały podwyżki stóp procentowych o pół punktu procentowego na posiedzeniach Fed w tym i następnym miesiącu, zgodnie z tym, co sygnalizowali decydenci, ale perspektywy na przyszłość są cały czas niepewne.

Nowe wskazówki może przynieść uważnie śledzony miesięczny raport o zatrudnieniu w USA, który ma być opublikowany w piątek.

– Wciąż jest za wcześnie, by mówić o długoterminowym szczycie DXY. Agresywne podwyżki stóp procentowych EBC o 180 pb do końca 2023 r., czyli mniej więcej tyle samo, co Fed, jednak trudno dostrzec, by EBC szedł ramię w ramię – napisali stratedzy Westpac w nocie do klienta, odnosząc się do indeksu dolara.

Indeks dolara może przez “jakiś czas” poruszać się w przedziale 101-105, zanim powróci trend byka, dodali.

PKB, PMI i Bank Kanady. Czwartkowe kursy walut w obliczu danych makroekonomicznych

Kalendarz danych makroekonomicznych otworzyliśmy już o godzinie 03:30 czasu polskiego, kiedy to opublikowane dane o australijskim PKB za pierwszy kwartał. To wypadało zdecydowanie gorzej niż w poprzednim kwartale, jednak powyżej prognoz analityków. W ujęciu kwartalnym wyniosło 0,8% (prognoza 0,5%), natomiast w rocznym 3,3% (prognoza 2,9%). Dzięki temu AUD jest najsłabiej tracącą walutą do USD i oddaje zaledwie marginalne 0,02%, a kurs AUD/USD utrzymuje się w okolicach średniej 50 EMA i poziomu 0,7150.

Przez cały dzień publikowane będą również dane o PMI przemysłowym za maj dla gospodarek europejskich, a popołudniu ten sam wskaźnik dla Stanów Zjednoczonych: w przypadku USA publikuje go jednak inna instytucja, a mianowicie ISM.

Istotnym punktem dnia będzie również godzina 16:00 i decyzja Banku Kanady w sprawie stóp procentowych. Jak prognozowali na początku tego tygodnia ekonomiści ING, kanadyjski bank centralny może okazać się bardziej jastrzębi niż Rezerwa Federalna (Fed) i silniej odpowiedzieć na inflację.

– Nasza stopa procentowa na poziomie 1% jest zbyt stymulująca i bank jest przygotowany na podjęcie tak zdecydowanych działań, jak będzie to konieczne, aby doprowadzić inflację do poziomu 2%, a to oznacza “szybkie” dotarcie do neutralnego przedziału stóp procentowych na poziomie 2-3% – wskazał Toni Gravelle z ING.

Zacieśnienie BoC przyczyni się jego zdaniem do spadku notowań pary USD/CAD poniżej 1,25 w drugiej połowie roku.