W ubiegłym tygodniu rynek gwałtownie wzrósł po nieco złudnym posiedzeniu Fed, które przyniosło więcej pytań niż odpowiedzi. Fed próbowała kontrolować szkody w piątek, wysyłając na pierwszą linię Johna Williamsa, Raphaela Bostica i Austana Goolsbee. Jednak żaden z nich nie zrobił zbyt wiele, aby uzdrowić kłopotliwą sytuację, którą Jay Powell pozostawił po środowej konferencji prasowej.

Ten tydzień będzie należał do Austana Goolsbee; prezes Fed z Chicago będzie przemawiał cztery razy, począwszy od dziś do środy. Być może już otrzymaliśmy zapowiedź tego, co prawdopodobnie powie po piątkowym artykule Wall Street Journal, w którym podkreślił obawy o wzrost bezrobocia w przyszłości.

Mimo wszystko, rynki akcji wydawały się niezrażone tym ponurym językiem. Jednakże, w piątek wygasały grudniowe opcje, co spowodowało dość znaczną nierównowagę po stronie kupna na rynku w wysokości 5,8 mld USD na zamknięciu pod koniec dnia. Ten tydzień będzie również ostatnim tygodniem roku i oznacza więcej niż tylko Austan Goolsbee. W dniu 20 grudnia odbędzie się aukcja 20-latek skarbowych, a 21 grudnia o 07:00 aukcja 5-latek TIPS.

Otrzymamy również dane ekonomiczne, w tym ostateczny odczyt za trzeci kwartał PKB i listopadowy odczyt PCE. Oczekuje się, że inflacja PCE ponownie spadła w listopadzie do 2,8% r/r, z 3,0% w ubiegłym miesiącu, podczas gdy bazowa wzrośnie w listopadzie o 3,3%, w porównaniu z 3,5% w październiku.

Wraz ze spadkiem inflacji zaczyna być ciekawie, ponieważ to, co napędzało rynek poza aspektami mechanicznymi, które omawialiśmy AdNauseam w ciągu ostatnich siedmiu tygodni, sprawia, że uważam, iż rajd został zbudowany jak domek z kart z powodu wielokrotnych ekspansji.

Pomimo rajdu, szacunki zysków nie wzrosły. W rzeczywistości spadły one od 31 października, kiedy to szacunki dla S&P 500 w 2024 r. wynosiły 242,67 USD, a na dzień 15 grudnia wynosiły 241,71 USD, podczas gdy prognozy na czwarty kwartał 2023 r. kontynuowały spadek do 54,72 USD z 56,15 USD na akcję.

Imponujące jest to, że zakładając, iż są to szacunki oddolne - którymi moim zdaniem są - wykorzystują one wartość indeksu S&P 500 do przeliczenia zysku na akcję. Chodzi o to, że sumuje się zyski operacyjne wszystkich składników indeksu, mnożąc wyemitowane akcje każdej spółki przez medianę szacunków zysków dla spółki.

Następnie dzieli się kapitalizację rynkową indeksu przez sumę szacunkowych zysków, co zasadniczo daje wskaźnik PE. Następnie dzielimy wartość indeksu przez wskaźnik PE, aby uzyskać EPS. Teoretycznie, więc, wraz ze wzrostem kapitalizacji rynkowej indeksu w celu utrzymania wskaźnika PE na stałym poziomie, wartość zysków powinna rosnąć.

Jednak w tym przypadku ekspansja wielokrotności sugeruje, że zyski muszą rosnąć, aby uzasadnić wycenę. W związku z tym, S&P 500 był notowany na poziomie 16,95-krotności zysków w 2024 r., podczas gdy 27 października wynosił on 4 117. Obecnie notowany jest na poziomie 4 719, czyli 19,5-krotności szacowanych zysków w 2024 r. Aby indeks wzrósł do wskaźnika PE na poziomie 16,95, zyski w 2024 r. musiałyby wzrosnąć do 278,41 USD na akcję, czyli o dodatkowe 15%. Powodzenia.

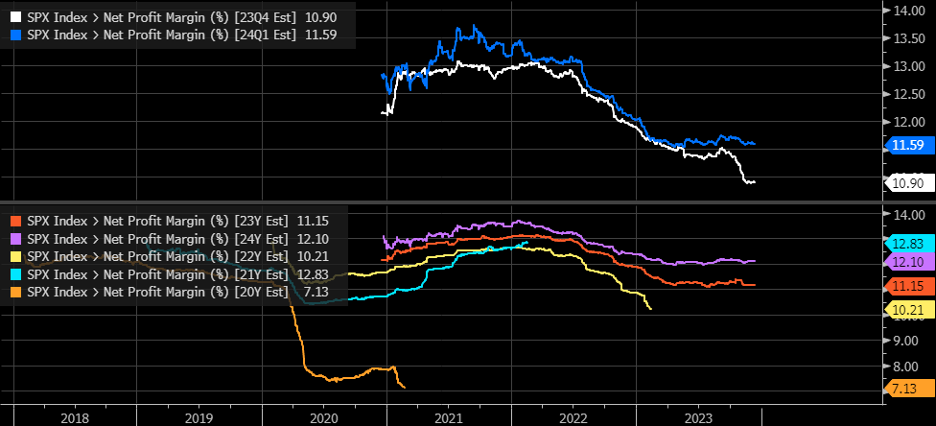

Ponadto, szacunki marży netto za czwarty kwartał spadły do 10,9% z 11,4%, a szacunki marży netto za pierwszy kwartał mają wynieść 11,6%. Jednak od szacunków z pierwszego kwartału na poziomie 11,6% oczekuje się, że marże netto wzrosną w pozostałej części 2024 r. do 12,1%, mimo że były tak wysokie tylko raz od 2019 r., czyli w 2021 r. prawdopodobnie ponownie powodzenia w tej sytuacji.

Nie można nawet powiedzieć, że wzrost wynika ze spadku rentowności. W końcu rentowność zysku S&P 500 nigdy tak naprawdę nie wzrosła wraz z rentownością obligacji. Spread między rentownością zysków indeksu a 10-latkami skurczył się do około 80 punktów bazowych, ze średniej wynoszącej około 3,5% w ciągu ostatnich 10 lat.

Aby spread wynosił około 3,5%, rentowność zysku S&P 500 musiałaby wzrosnąć do około 7%, dając S&P 500 PE na poziomie 14,3 i wyceniając indeks na 3 460. To duża różnica w porównaniu z dzisiejszą wyceną.

To naprawdę mówi nam, że kiedy fundamenty nie mają sensu, to prowadzi mnie to z powrotem do tezy z ostatnich kilku tygodni, o głębokim ujemnym reżimie gamma, który wywołał short-squeeze na rynku opcji, co z kolei, doprowadziło do systematycznego krótkiego pokrycia, a następnie repozycjonowania w celu zajęcia długich pozycji w tych funduszach, co następnie doprowadziło do kompresji wolumenu, a następnie przyparcie gamma zmierzając w kierunku zeszłotygodniowego OPEX.

Tak, więc teraz, gdy OPEX się skończył, a Vixperation kończy się w środę, jeśli ten rynek został zbudowany na piasku, to prawdopodobnie w tym tygodniu wszystko powinno zacząć topnieć, a kołnierzykowy handel JPMorgan (NYSE:JPM), który żyje w okolicach 4,500, może stanowić doskonały magnes dla rynku w ciągu ostatnich dwóch tygodni roku. Jeśli na początku 2024 r. powrócimy w okolice 4 100, nie będzie to szokujące. Ponieważ, przynajmniej w tym momencie, wydaje się, że jest to uczciwa wartość dla tego rynku.

-----------------------------------

Nie przegap! Ceny docelowe akcji i gotowe strategie inwestycyjne spółek GPW i giełd z całego świata są dostępne na InvestingPro .Teraz z rabatem do 60% na Cyber Monday Extended!

DODATKOWO -10% rabatu na 2-letnią subskrypcję InvestingPro z kodem promocyjnym PROM23 i -10% na subskrypcję roczną z kodem 1PROM23.

-----------------------------------