Investing.com - W tym tygodniu rozpoczyna się na Wall Street bardzo oczekiwany sezon raportów za trzeci kwartał. Uczestnicy rynku i inwestorzy z niecierpliwością czekają na start. W związku z tym na Wall Street panuje duża nerwowość przed publikacją pierwszych bilansów spółek, gdyż niepewność co do poziomu obciążenia inflacją i obawami o recesję, a także aprecjacją dolara jest ogromna.

Zarobki w trzecim kwartale 2022 roku mają wzrosnąć laut Refinitiv o 4,1 procent w porównaniu z tym samym kwartałem ubiegłego roku. Z wyłączeniem sektora energetycznego przewiduje się spadek zysków o 2,6 proc. Sprzedaż ma się poprawić o 9,7 proc. w porównaniu z analogicznym kwartałem ubiegłego roku. Z wyłączeniem sektora energetycznego, sprzedaż ma wzrosnąć o 6,4 proc.

Sezon raportowania za III kwartał rozpoczyna w środę gigant napojów i przekąsek PepsiCo (NASDAQ:PEP) (NASDAQ:PEP). W czwartek w centrum uwagi znajdą się takie firmy jak BlackRock (NYSE:BLK) (NYSE:BLK), Delta Air Lines (NYSE:DAL) (NYSE:DAL) i Walgreens Boots Alliance (NASDAQ:WBA) (NASDAQ:WBA), a w piątek JPMorgan (NYSE:JPM) (NYSE:JPM), Wells Fargo (NYSE:WFC) (NYSE:WFC), Morgan Stanley (NYSE:MS) (NYSE:MS) i Citigroup (NYSE:C) (NYSE:C), czyli największe banki w USA przedstawią wgląd w swoje księgi.

Eksperci DataTrek w swoim najnowszym komentarzu rynkowym wyjaśniają, co jest szczególnie ważne w tym sezonie sprawozdawczym:

"W tym tygodniu rozpoczyna się sezon sprawozdawczy i można powiedzieć, że jedyną rzeczą, która powstrzymuje S&P 500 przed spadkiem poniżej 3.300 (spadek o 9 procent w stosunku do obecnych poziomów) jest zaufanie inwestorów do zysków korporacyjnych. Matematyka w tym zakresie jest następująca:

Rynek akcji oczekuje, że S&P zarobi w tym kwartale 55 dolarów na akcję, co ekstrapoluje na 220 dolarów na akcję w ciągu roku (pomnożone przez 4).

Zaufanie, że zyski korporacyjne na S&P wyniosą 220 dolarów na akcję w ciągu najbliższego roku lub dwóch jest niskie, ale nie zerowe. Na zamknięciu notowań w piątek oczekiwany wskaźnik ceny do zysków S&P 500 w ciągu najbliższych 12 miesięcy przy cenie 220 dolarów za akcję wynosił 16,5, co jest zgodne zarówno z zakresem 2014-2019 (15-19), jak i ze starą "regułą 20", zgodnie z którą oczekiwany P/E plus Verzinsung für 10-jährige Staatsanleihen (obecnie 3,9 procent) powinien wynosić około 20.

Jeśli inwestorzy stracą zaufanie do zysku na akcję w wysokości 220 USD na podstawie wyników podanych w tym kwartale, to 15-krotny wskaźnik P/E (dolna granica w okresie 2014-2019) jest prawdopodobnie kolejnym celem. Dzięki temu wartość godziwa dla S&P wynosiłaby 3.300 (15x $220 za akcję).

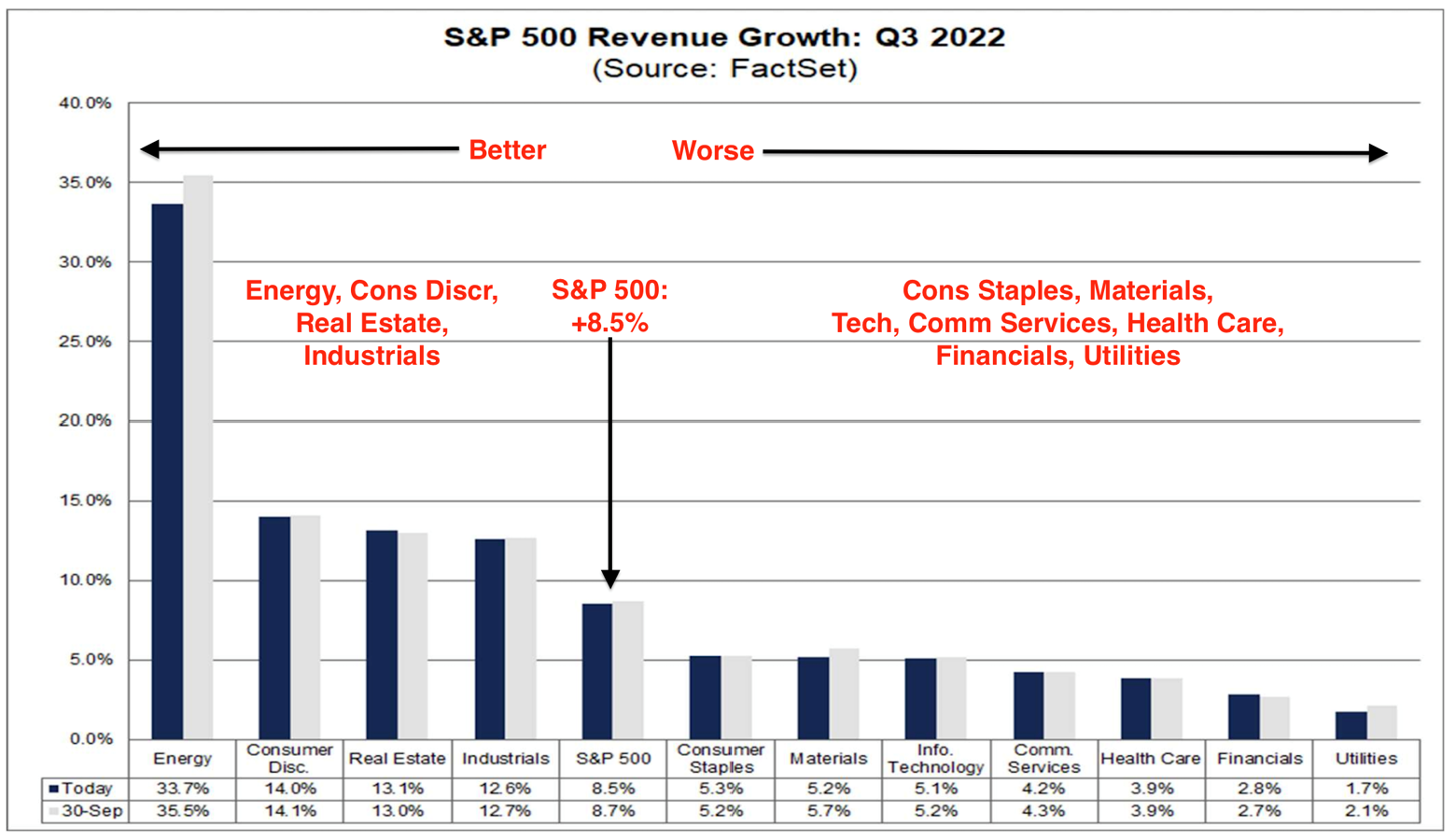

Poniższy wykres FactSet przedstawia przegląd procentowych oczekiwań dotyczących wzrostu przychodów firmy Wall. Ulica na trzeci kwartał 2022 roku w podziale na sektory. Ogólnie rzecz biorąc, firmy wchodzące w skład S&P mają zwiększyć przychody o 8,5 procent, ale większość sektorów ma pokazać niską liczbę. Jest to częściowo spowodowane silnym dolarem, zwłaszcza w sektorach szczególnie skoncentrowanych na rynkach międzynarodowych, takich jak technologia (NYSE:XLK), usługi komunikacyjne (NYSE:XLC), dobra konsumpcyjne (NYSE:XLY) i materiały (NYSE:XLB). Pozostała część wynika z niższego popytu lub gorszego asortymentu produktów. W III kwartale 2022 r. w USA Inflacja cen konsumpcyjnych wynosił średnio 8,6 procent, więc w wielu sektorach widać spadek realnego popytu.

Źródło: FactSet, DataTrek

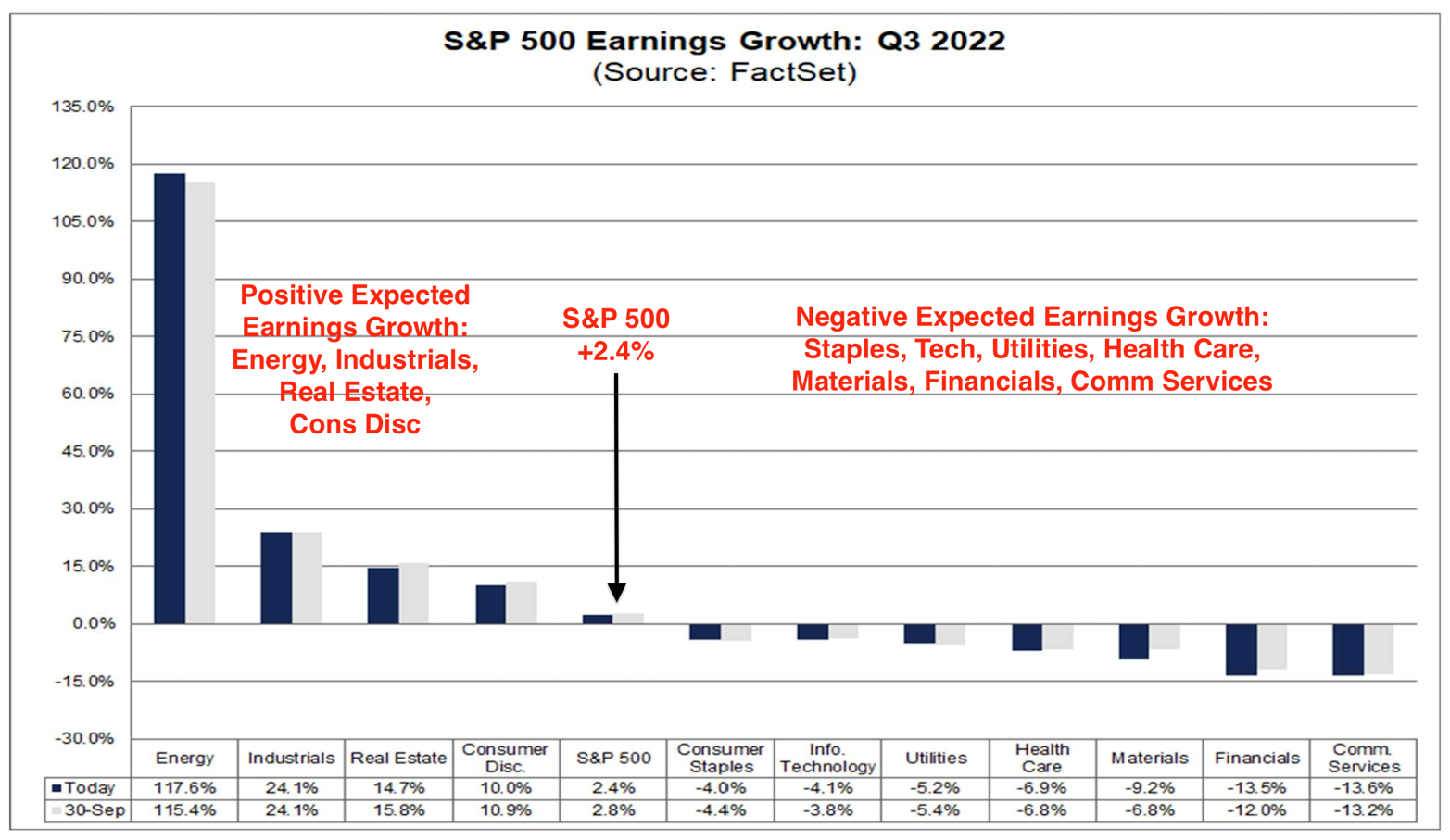

Poniżej przedstawiamy oczekiwania analityków dotyczące wzrostu zysków w III kwartale 2022 roku w porównaniu do analogicznego okresu roku ubiegłego. Tylko 4 z 11 sektorów mają wykazać poprawę w ujęciu rocznym: Energy (NYSE:XLE) (+118 procent), Industrials (NYSE:XLI) (+24 procent), Real Estate (NYSE:XLRE) (+15 procent) oraz Consumer Cyclicals (10 procent). W pozostałych sektorach, w tym w sektorach o dużym znaczeniu, takich jak technologia (-4 proc.), opieka zdrowotna (NYSE:XLV) (-7 proc.) i finanse (NYSE:XLF) (-14 proc.), oczekuje się znacznych spadków wyników.

Źródło: FactSet, DataTrek

W tym mało zachęcającym kontekście wyników za III kwartał, pozostaje przynajmniej jeden pozytywny aspekt: S&P 500 nadal oczekuje się marży netto (zysk po opodatkowaniu podzielony przez sprzedaż) na poziomie 12,2 procent. Jest to dokładnie na poziomie szczytu sprzed pandemii (12,0 procent), a większość sektorów powinna osiągnąć marże netto na poziomie co najmniej 10 procent. Jedynymi wyjątkami będą prawdopodobnie consumer cyclicals (6,9 proc.) i consumer staples (6,3 proc.).

Kwestii marż netto poświęca się na rynku niewiele uwagi, ale ma ona kluczowe znaczenie w odniesieniu do pytania o trwałość zysków korporacyjnych, które leżą u podstaw obecnych wycen S&P 500. Badania prezesów firm wskazują, że liderzy korporacyjni są świadomi, że w przyszłym roku może dojść do recesji w USA i na świecie. Utrzymanie marż - a więc zysków i przepływów pieniężnych - należy więc do ich najważniejszych celów.

Podsumowując: sezon raportowania za III kwartał powie nam przede wszystkim, jak bardzo firmy są pewne siebie w obliczu najbardziej oczekiwanego od dekad globalnego spowolnienia gospodarczego. Przeciętna akcja S&P 500 jest w dół o 20 procent od początku roku. Żaden prezes/dyrektor finansowy nie musi wygłaszać pozytywnych stwierdzeń ani przedstawiać optymistycznych prognoz analitykom i akcjonariuszom podczas telekonferencji dotyczącej wyników kwartalnych. Oni najprawdopodobniej też nie i nie będzie to wielką niespodzianką. To, co Wall Street chce jednak usłyszeć, to determinacja zarządu do utrzymania wysokiej rentowności i plany osiągnięcia tego celu, niezależnie od tego, jak wygląda środowisko operacyjne."