- Wszystkie aktywa

- Indeksy

- Akcje

- ETF

- Fundusze

- Towary

- Waluty

- Krypto

- Obligacje

- Certyfikaty

Prosimy o wyszukanie innej nazwy

Poziom strachu wyższy niż rentowności

• Obecnie można wyczuć silnie oczekiwania co do zdecydowanego wzrostu rentowności.

• Inflacja nie przyspieszyła, mimo poprawiających się danych makro.

• Banki centralne zaniepokojone bardzo wysokimi poziomami na rynku obligacji.

• Czynnik, który wpływa na wzrosty - oczekiwania przyspieszenia inflacji - może zmaterializować się dopiero w dłuższej perspektywie.

Obecną debatę na temat rynku obligacji można sprowadzić do jednej kwestii - kiedy rentowności zaczną zdecydowanie rosnąć? Można przeczytać wiele artykułów i raportów, których autorzy zastanawiają się, kiedy dojdzie do mocnego odbicia i jak inwestorzy mogą się na nie przygotować.

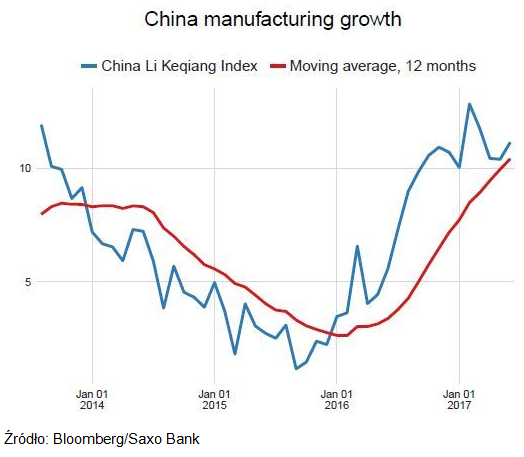

Faktycznie, istnieje wiele sygnałów świadczących o poprawie kondycji globalnej gospodarki: europejska gospodarka wychodzi na prostą, ostatnie dane z USA okazały się lepsze od oczekiwań, a obawy przed pogorszeniem sytuacji w Chinach na razie się nie zmaterializowały - wprost przeciwnie, w Państwie Środka doszło raczej do poprawy.

Poprawa globalnych perspektyw oraz brak dużego ryzyka geopolitycznego przełożyły się na sytuację na rynkach finansowych. Większość indeksów akcyjnych znajduje się na szczytach, spready kredytowe zawężają się, a obligacje na rynkach wschodzących biją coraz to nowsze rekordy. To dobre czasy dla ryzykownych aktywów.

Nie dotyczy to tylko globalnych rynków akcji, ale także i bardziej ryzykownych klas obligacji. Gdy rynki te osiągają szczyt, od razu celują w kolejny.

Jednak ta sytuacja budzi pewne obawy. Są to poziomy notowane przed wielkim kryzysem. Czy może więc dojść do jego powtórki? Czy jesteśmy na skraju załamania?

Niepokój jest w pełni uzasadniony, ale warto odpowiedzieć na pytanie, dlaczego znajdujemy się na obecnych poziomach oraz dlaczego globalnym rentownościom trudno jest wzrosnąć.

Mimo lepszych od oczekiwań danych makro, inflacja nie ruszyła. Wcześniej w tym roku sądziliśmy, że będziemy świadkami wyższych rentowności wywołanych presją inflacyjną, ale rzeczywistość okazała się inna.

Nawet w gospodarkach, w których stopa bezrobocia jest niska, a cała ekonomia jest rozgrzana do czerwoności, brak jest silnej presji inflacyjnej, choć według oczekiwań ma ona nadejść w pewnym momencie. Może jest ona opóźniona, a może nasze oczekiwania inflacyjne okazały się wygórowane.

Czy znajdujemy się przed krzywą, czy może rozwój technologii w skali globalnej będzie powodować ograniczoną presję inflacyjną? Jeśli tak, to należałoby obniżyć w przyszłości nasze oczekiwania co do tempa wzrostu cen.

Dodatkowo, w takiej sytuacji rentowności miałyby trudności, aby wzrosnąć, co oznaczałoby ograniczone prawdopodobieństwo wyprzedaży na rynku bardziej ryzykownych obligacji. Kolejną konsekwencją byłaby niska zmienność, wynikająca z przekonania, że niewiele złego może się wydarzyć.

Mogłyby pojawić się inne czynniki wahań - inwestorzy zazwyczaj decydują się na wyjście z rynków, które zanotowały zdecydowane zwyżki. Kilka rynków wschodzących mogłoby znaleźć się pod negatywnym wpływem czynników politycznych/geopolitycznych, a także wahań dolara.

Ale czy możliwe jest pęknięcie bańki na rynku obligacji wywołane wyższymi benchmarkowymi rentownościami? Trudno jest nam wyobrazić sobie materializację takiego scenariusza w najbliższej przyszłości.

A co na to banki centralne? Kilkukrotnie zasygnalizowały, że są zaniepokojone wysokimi poziomami cen na rynku długu i akcji. W pewnym momencie przełoży się to na koniec luzowania ilościowego w Europie. Inwestorzy na rynku obligacji powinni się także martwić potencjalnym ograniczeniem salda Rezerwy Federalnej USA.

Jednak punktem zwrotnym dla większości banków centralnych jest przyspieszenie inflacji, a do tego, o czym wspomniałem wyżej, może nie dojść a najbliższym czasie.

Czy rentowności w końcu zaczną rosnąć? A może inwestorzy wiedzą, że inflacja raczej zależna jest od wzrostu cen ropy, a nie innych czynników?

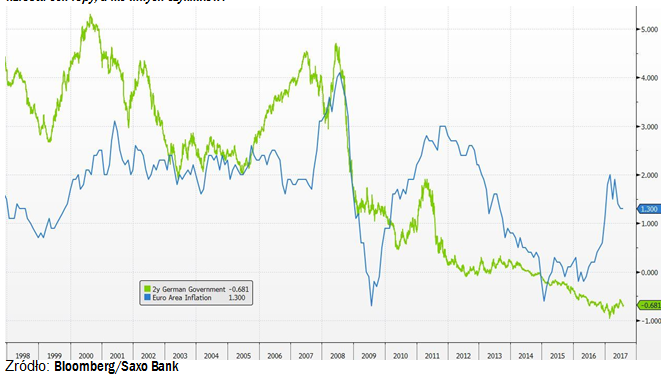

Dobrym przykładem obrazującym przyspieszenie inflacji (oraz oczekiwań, że na stałe wróci ona do "starych" poziomów) jest Europa. Problem tkwi w fakcie, że przyspieszenie wzrostu cen jest nade wszystko wywołane zwyżką notowań ropy naftowej. Odbicie to zatrzymało się jednak na poziomie $50/baryłkę i niewiele wskazuje, aby miało być kontynuowane.

Problem jest jeszcze większy, ponieważ inflacja generowana wewnętrznie (DGI) w strefie euro wygląda na odporną na zewnętrzne szoki oraz, co gorsze, spowalnia. Biorąc to pod uwagę, trudno jest sobie wyobrazić, aby Europejski Bank Centralny miał podjąć bardziej zdecydowane kroki w najbliższym czasie - obawy przed spowolnieniem gospodarczym w strefie euro będą silniejsze niż niepokój związany z bańkami na różnych rynkach aktywów.

Ostatnim powodem, dla którego rentownościom jest trudno wystrzelić, jest obojętność wielkich funduszy inwestycyjnych. Dopóki obecna sytuacja się nie zmieni, to trudno jest się spodziewać z ich strony bardziej zdecydowanych ruchów.

Podsumowując:

- Inwestorzy muszą uważać na wszystkich rynkach, na którym zwyżki trwają już od dłuższego czasu - dotyczy to także akcji i obligacji.

- Obecne poziomy cen wydają się bardzo wysokie. Jednak jeśli inflacja nie ruszy, benchmarkowe rentowności pozostaną nisko, to inwestorzy będą nadal szukać premii za ryzyko, co może oznaczać dalsze zwyżki na rynkach.

Artykuły powiązane

Ostatnie nagłówki najwyraźniej zachwiały nastrojami inwestorów. Oczywiście za wcześnie jest wyciąganie zbyt daleko idących wniosków z kilku dni słabszych niż oczekiwano wyników...

Złoto w lutym pobiło historyczne rekordy cenowe, a na rynku walutowym złoty jest najmocniejszy wobec euro od 2018 r. Dokąd płynie kapitał? Co dzieje się na rynku akcji?Groźby wojny...

Podobnie jak inne święta Walentynki to czas obdarowywania swoich bliskich. Jeśli jednak dawno jednak nie kupowaliście czekolady, złotego wisiorka czy nie zapraszaliście nikogo na...

Czy na pewno chcesz zablokować %USER_NAME%?

Po włączeniu opcji blokady, ani Ty ani %USER_NAME% nie będziecie mogli zobaczyć swoich postów na Investing.com.

%USER_NAME% został pomyślnie dodany do Twojej Listy zablokowanych

Ponieważ właśnie odblokowałeś tę osobę, aby móc ponownie ją zablokować musi minąć 48 godzin.

Uważam, że ten komentarz jest:

Dziękujemy!

Twoje zgłoszenie zostało wysłane do naszych moderatorów w celu rewizji

Dodaj komentarz

Zachęcamy Cię do korzystania z komentarzy, wchodzenia w interakcje z użytkownikami, dzielenia się swoją perspektywą i zadawania pytań autorom i sobie nawzajem. By jednak zachować wysoki poziom dyskusji, który wszyscy cenimy i którego oczekujemy, prosimy mieć na uwadze następujące kryteria: