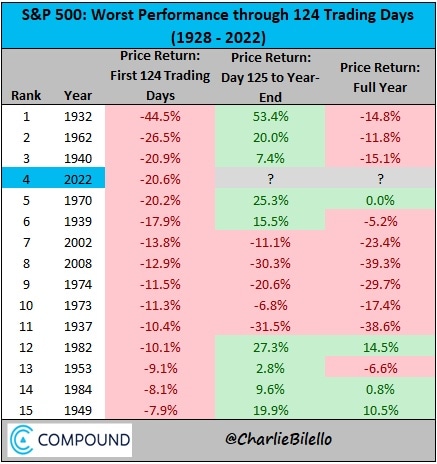

Pierwsze półrocze 2022 roku zakończyło się w zdecydowanie negatywnym tonie. Po stronie rynku akcji był to czwarty najgorszy wynik w historii (patrz tabela poniżej), a indeks S&P 500 spadł o 20,6%.

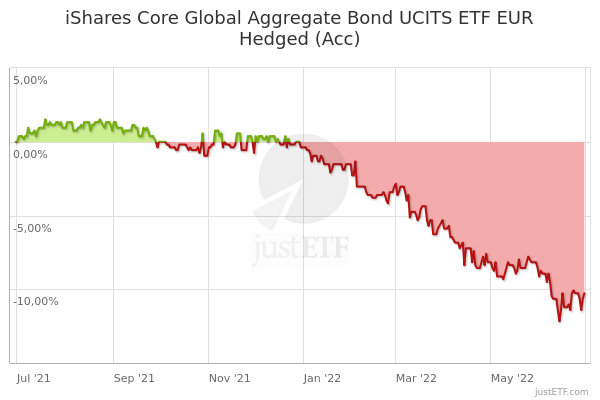

Rynek obligacji, który historycznie pomaga ograniczać spadki, również bardzo rozczarował, ponownie zaliczając jedno z najgorszych półroczy w historii (w ramach globalnej zagregowanej straty YTD wynoszącej ponad 10%). Nie dziwi zatem fakt, że niemal wszystkie portfele od początku roku są na czerwonym tle, a w wielu przypadkach nawet dwucyfrowo.

Dlaczego druga połowa 2022 roku może być pozytywna

Jednak jak zawsze, w czasach największego pesymizmu, zawsze pojawiają się pozytywy, a jednym z nich są wyceny dyskontowe.

Ale jeśli wrócimy do powyższej tabeli, widzimy, że to prawda, że 2022 jest czwartym najgorszym rokiem w historii, ale widzimy, jak w podobnych przypadkach (weźmy 3 najgorsze lata) w drugiej połowie roku wyniki zawsze radziły sobie dobrze. Oczywiście nie jest to gwarancja pewności, ale możemy być pewni z innych powodów, które podaję poniżej.

- Inflacja

- Banki centralne

- Recesja

Ale jak to? Czy to nie były właśnie te przyczyny, które doprowadziły do 6-miesięcznego spadku? Rzeczywiście, ale mogą to być te same elementy, które zamiast tego pomogą rynkom w drugiej połowie 2022 roku.

Zobaczmy dlaczego.

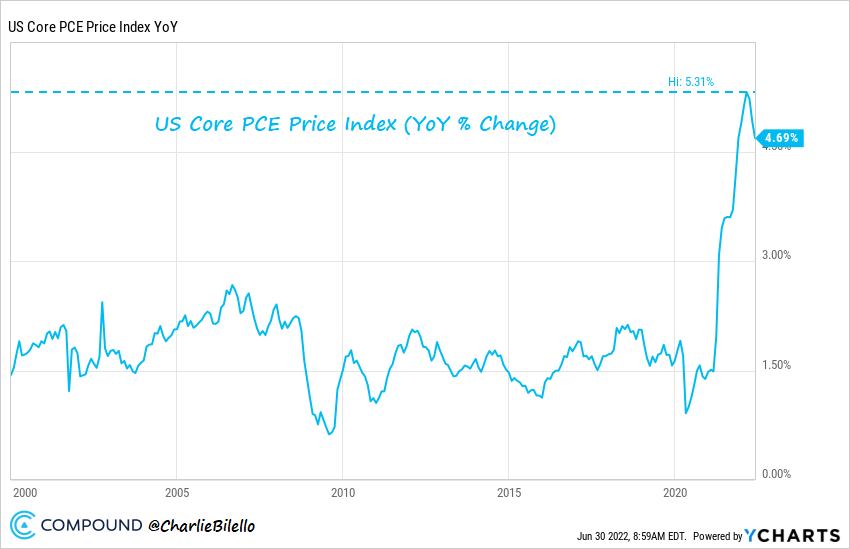

Jeśli chodzi o inflację, to poniżej wymieniłem główny wskaźnik, który Rezerwa Federalna monitoruje, aby zdecydować kiedy (i o ile) podnieść stopy procentowe, czyli amerykański indeks cen bazowych PCE. Jak widać, od kilku miesięcy ma on tendencję spadkową, więc (być może) osiągnęliśmy ten słynny szczyt inflacji, dla którego może się ona odtąd normalizować (nawet sam fakt, że już nie rośnie, jest pozytywny).

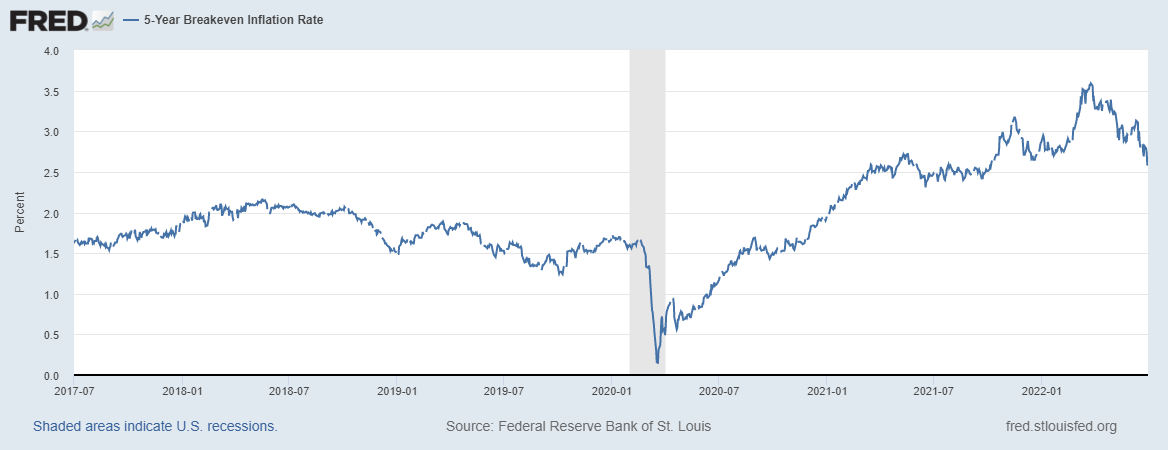

Dlatego też, gdy wskaźnik wiodący powróci zgodnie z oczekiwaniami amerykańskiego banku centralnego, może popchnąć go do złagodzenia na plusie i tym samym ucieszyć rynki. Ale nie tylko, oczekiwana inflacja (tutaj wziąłem wykres 5-letni, ale na 10 jest taka sama) również od pewnego czasu wykazuje oznaki normalizacji (patrz poniżej).

Jeśli zatem np. przyjęta dotychczas ścieżka dla stóp Fed:

- 75 pb w lipcu (do 2,25%-2,5%)

- 50 Bps we wrześniu (na poziomie 2,75%-3%)

- 25 punktów bazowych w listopadzie (na poziomie 3%-3,25%)

- 25 pb w grudniu (na poziomie 3,25%-3,5%)

Gdyby ta ścieżka uległa złagodzeniu ze względu na spadającą inflację, rynki mogłyby zareagować bardzo dobrze.

Wreszcie temat recesji, którą wiele osób nadal bierze za pewnik, ale która obecnie wpływa na zyski przedsiębiorstw w bardziej stonowany sposób, więc i tutaj zbyt duży pesymizm mógłby zostać wyceniony, co następnie skorygowałoby wartości poprzez ich wzrost.

W każdym razie chodzi o to, że nikt nie ma kryształowej kuli, żeby przewidzieć co się stanie, więc przed całą tą analizą danych i liczb zawsze pamiętam, żeby "poszerzyć" swoją wizję na coś ważniejszego (wszystko inne przychodzi i odchodzi na rynkach) tj. swoje cele, horyzont czasowy, dywersyfikację i wszystkie te wiecznie aktualne koncepcje dla długoterminowych inwestycji.

Będę to powtarzał ad nauseam, są to pojęcia banalne, ale w takich fazach jak ta okazują się niesamowitymi zabezpieczeniami.